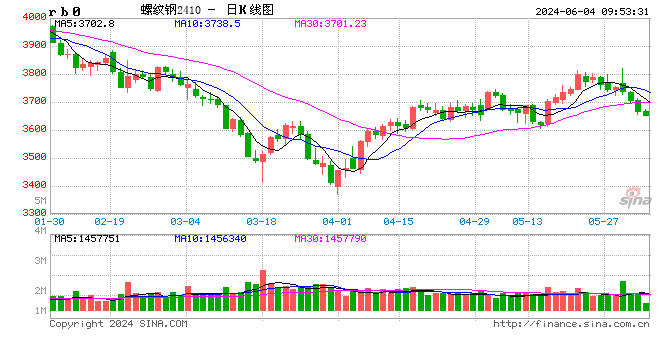

螺纹钢:

昨日螺纹盘面震荡下跌,截止日盘螺纹2410合约收盘价格为3665元/吨,较上一交易日收盘价格下跌41元/吨,跌幅为1.11%,持仓增加2.63万手。现货价格下跌,成交回落,唐山地区迁安普方坯价格下跌30元/吨至3440元/吨,杭州市场中天螺纹价格下跌50元/吨至3580元/吨,全国建材成交量11.19万吨。据钢银数据,本周全国建材库存下降0.37%至628.32万吨,热卷库存回升0.04%至266.23万吨,建材库存降幅明显收窄,热卷库存由降转增。目前国内钢材市场已步入传统消费淡季,需求有所趋弱,而钢材产量仍有一定的回升空间,市场供需压力有所上升,特别是板材压力相对明显。预计短期螺纹盘面或将震荡偏弱运行。

铁矿石:

昨日铁矿石期货主力合约i2409价格继续下跌,收于843.5元/吨,较前一个交易日收盘价下跌21.5元/吨,跌幅为2.49%,持仓减少4328手。港口现货价格下跌,成交回落,日照港(600017)PB粉价格下跌9元/吨至855元/吨,超特粉价格下跌9元/吨至697元/吨,全国主港铁矿累计成交92.2万吨,环比回升7.84%。5月27日-6月2日Mysteel澳洲巴西铁矿发运总量2628.8万吨,环比减少120.9万吨。澳洲发运量1778.2万吨,环比减少166.0万吨,其中澳洲发往中国的量1438.2万吨,环比减少149.6万吨。巴西发运量850.6万吨,环比增加45.1万吨。本期全球铁矿石发运总量3248.7万吨,环比减少77.9万吨。中国47港铁矿石到港总量2327.3万吨,环比减少198.7万吨;中国45港铁矿石到港总量2256万吨,环比减少168.0万吨;北方六港到港总量为1275.8万吨,环比增加18.4万吨。上周发布的国办节能降碳行动方案指出2024年继续实施粗钢产量调控,严控低附加值基础原材料产品出口,支持发展电炉短流程炼钢,到2025年底电炉钢产量占粗钢总产量比例力争提升至15%,废钢利用量达到3亿吨。粗钢产量调控预期升温,同时废钢利用量回升,在一定程度上对铁矿石需求形成利空影响。预计短期铁矿石盘面震荡偏弱运行。

焦煤:

昨日焦煤盘面震荡上行,截止日盘焦煤2409合约收盘价为1696.5元/吨,较上一个交易日收盘价上涨26元/吨,涨幅为1.56%,持仓量增加5114手。现货方面,吕梁市场炼焦煤震荡运行,中硫主焦煤A≤13,S≤1.1-1.3,V≤25,G≥80成交均价1593元/吨。蒙古国进口炼焦煤市场涨跌互现。现甘其毛都口岸:蒙5#原煤1335,蒙5#精煤1650。6月作为安全生产月,煤矿安监力度较大,炼焦煤的供应依旧偏紧。昨日线上竞拍价格以小幅震荡为主,短期炼焦煤价格暂稳。随着近日成材消费的下滑,钢坯价格走弱,焦钢企业仍会在利润端持续博弈,当前焦钢企业原料的采购维持谨慎、刚需采购。预计短期焦煤盘面震荡整理。

焦炭:

昨日焦炭盘面窄幅震荡,截止日盘焦炭2409合约收盘价2269元/吨,较上一个交易日收盘价下跌4元/吨,跌幅为0.18%,持仓量减少49手。港口焦炭现货市场暂稳运行,日照港准一级焦现货价格2020元/吨。供给方面,随着焦煤价格上涨,焦企利润收缩等原因,焦炭供应继续增量空间有限,目前焦企出货顺畅,厂内焦炭库存仍保持低位运行;需求方面,随着钢坯价格的走弱,钢厂利润有所收紧,且铁水产量见顶回落,加之钢厂去库压力仍然存在,对焦炭刚需回落。预计短期焦炭盘面走势震荡整理。

锰硅:

周一,锰硅主力合约下跌8.02%,报收8628元/吨,所有合约收于跌停,主力合约持仓环比下降62025手,资金净流出8.75亿元。基本面来看,随着近期锰硅价格重心上移,锰硅生产即期利润持续扩大,企业复产意愿较强,开机率环比增加,下游需求虽也有环比好转,但整体仍稍显弱势,随着锰硅减仓下降,此前积累风险逐渐释放。综合来看,预计在情绪与现实共振下,锰硅短期回调尚未结束,但由于锰矿方面确实存在一定进口缺口,锰矿价格预计相对坚挺,成本端制约锰硅下降幅度。近期锰硅期价波动较大,注意持仓风险,关注市场消息。

硅铁:

周一,硅铁主力合约下跌8%,报收7428元/吨,所有合约均收于跌停,主力合约持仓环比上涨19958张,资金净流出超9亿元。硅铁基本面并不支持价格出现较大幅度上涨。随着硅铁即期生产利润的好转,硅铁企业复产意愿较强,开机率持续恢复,供应端的压力正在逐渐增加,需求虽环比有所好转,但程度有限,基本面对硅铁价格驱动力度有限,更多是受消息面扰动。预计短期硅铁价格仍宽幅波动为主,等待市场情绪释放。近期硅铁价格波动较大,注意持仓风险,关注市场消息。