白糖:北半球供应渐成焦点

1、原糖:本周原糖期价总体呈下行走势。巴西最新压榨数据公布,7月下半月,巴西中南部地区甘蔗入榨量为5131.6万吨,较去年同期的5309.5万吨减少177.9万吨,同比降幅3.35%;甘蔗ATR为146.85kg/吨,较去年同期的144.07kg/吨增加2.78kg/吨;制糖比为50.28%,较去年同期的50.63%减少0.35%;产乙醇25.49亿升,较去年同期的24.64亿升增加0.85亿升,同比增幅3.47%;产糖量为361万吨,较去年同期的369万吨减少8万吨,同比降幅达2.16%。

2、国内报价:广西现货报价6320-6480元/吨;加工糖厂主流报价区间为6420-6540元/吨。配额内进口估算价4910-5020元/吨;配额外进口估算价6250-6400元/吨。

3、小结:巴西双周压榨数据公布,7月下半月产糖361万吨,基本与预期一致。截止7月底巴西累计制糖比为49.16%,较去年同期的48.62%增加0.54%。受天气影响预计未来产量、制糖比都将维持中性水平。巴西已经进入到压榨高峰期,且对于丰产问题交易已久,巴西产量问题影响程度将弱化。未来原糖焦点为北半球估产问题、印度出口预期及宏观因素。

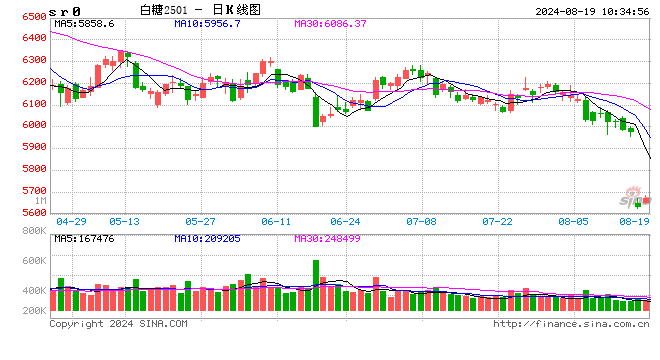

4、国内方面近期集团积极降价销售,尽管成交一般,但总的来看库存压力不大。期货主力合约已完成移仓,尽 管对于甜菜糖仓单仍有担忧,但9月合约仍受到期现价差支撑,预计价格仍有反复,不易过分看跌。本周501合约继续下行,跌至5630元/吨附近,较上周下跌80元/吨。原糖未企稳前,仍保持空头思路,但操作上注意把握节奏。

棉花:USDA报告数据调整幅度过大,棉价反弹需要更多驱动

1、供应端:新年度全区棉花产量预期调减,主要降幅来自于美国,市场对如此幅度调减有一定疑问。

2、需求端:国内纺织品及服装零售额同比降幅扩大,但是从高频数据来看,短纤布开机负荷有止跌回暖迹象,对“金九银十”传统需求旺季,不易过分悲观。

3、进出口:美棉新年度签约当周值环比增加,进口棉价格指数低位震荡,关注后续棉花、棉纱进口数据。

4、库存端:国内棉花商业库存平缓下降,陈棉库存中性;纺企原材料及产成品库存均环比下降,织厂原材料及产成品库存仍在累积。

5、国际市场方面:宏观扰动持续,USDA报告大幅调整,数据端来看,供需边际好转。最近美国经济数据密集公布,PPI与CPI数据均低于预期,美国零售数据表现好于预期,美国经济衰退预期降温,预计在9月美联储议息会议之前,宏观层面的扰动会持续且反复。基本面来看,USDA8月供需报告显示,新年度全球棉花供需格局仍相对宽松,但是供需差在逐渐缩小,从USDA报告数据来看,全球棉花供需层面是边际好转的。对于美国,8月报告大幅调减美棉产量预期值,作者认为美棉产量应该环比调减,但是本次调减幅度过大。因为从近期美棉优良率及受干旱影响美棉产量占比来看,都是支撑美棉产量预期下调的,但是USDA以大幅调减美棉种植面积和收获面积的方式调减美棉产量,引发市场较多质疑,预计未来美棉产量基本没有再度调减空间,存在再度调增可能。综合来看,新年度美棉供需格局或没有预期般宽松,美国经济或不像市场担忧般疲软,美棉价格底部有一定支撑,但是上行驱动力度不足,预计短期仍区间震荡为主。

6、国内市场方面:短期郑棉驱动有限,变局需要时间。从整个产业链情况来看,目前棉花商业库存去库速度十分平滑,无库存短缺担忧,陈棉供应中性,但新棉增产预期较强,抑制棉价上行。从纺织企业角度来看,临近“金九银十”传统需求旺季,短纤布开机负荷有止跌回暖迹象,连续数日环比增加,令市场对传统旺季重新有了一定期待。终端数据表现仍相对较弱,本周公布了7月服装鞋帽、针、纺织品类商品零售额,7月数据同比下滑5.2%,降幅进一步扩大,出口数据同比涨幅也在逐渐放缓。从库存周期来看,截至7月数据,纺织品及服装库存仍没有完全走出被动累库阶段,预计需求出现明显改善仍需一定时间。综合来看,当前基本面偏弱已经维持较长时间,棉价支撑力度偏弱,但是新增利空因素有限,且坯布端有好转迹象,预计棉价下方空间有限,但反弹难度同样较大,变局需要更长时间、更强有力的驱动。

关注:宏观、天气、需求。

免责声明

本报告的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更,报告仅面向我公司客户中的专业投资者客户。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成所述品种的操作依据,投资者据此做出的任何投资决策与本公司和作者无关。