来源:尺度商业

继大成基金的基金经理吴翰离职引起市场关注后,公募市场又有基金经理离职引来了市场的高度关注。

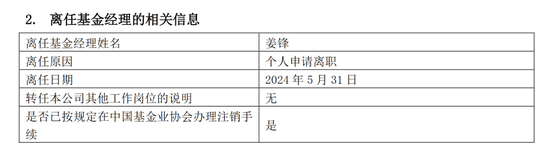

6月4日,建信基金发布公告称,基金经理姜锋个人申请离职,卸任了自己在管的所有基金产品,于2024 年5月31日从公司离职,已按规定在中国基金业协会办理注销手续。

资料显示,姜锋2007年就加入建信基金,历任研究员、基金经理、资深基金经理、权益投资部执行投资官。2011年姜峰开始担任基金经理,截至他离职,姜锋在建信基金已经任职超过12年。

截至2024年3月31日末,姜锋在离职前,他共计管理着6只基金(多种份额合并计算),管理规模为22.22亿元,最佳任职回报为374.80%。

值得注意的是,姜锋在2023年12月7日发行成立了一只名为“建信锋睿优选混合”的混合型基金。截至2024年5月31日末,该基金成立还不足半年时间,姜锋管理这只基金不足1年时间。

根据2023年11月中国基金业协会新修订发布的《证券期货经营机构投资管理人员注册登记规则》,申请基金经理注册,拟聘任基金经理应当作出承诺,无特殊情况不在公募基金产品募集期、封闭期(公开募集基础设施证券投资基金除外)以及管理公募基金产品 1 年内主动离职。

同时还规定,未配合公司妥善完成工作移交或者无特殊情况管理公募基金产品未满1年主动离职,且离职时间未满18个月(含静默期),不得注册为基金经理。

从姜锋的情况来看,他离职是个人主动申请离职,并且管理建信锋睿优秀混合还不足半年时间,与新规不符,这意味着姜锋在离职后的18个月内或无法注册为基金经理。

离职后的姜锋会去往何处呢?有待时间观察。

作为基金管理人,建信基金是国内头部的”银行系”公募,公司成立于2005年9月,距今成立近19年时间。

Wind数据显示,截至2024年3月31日末,建信基金公募管理规模达7335.63亿元,规模在全市场排第13位。

虽然建信基金的公募管理规模高达7335.63亿元,但是却存在“偏科”,权益类产品规模占比小不足10%,固收产品规模占比超过90%,其中货币基金规模占比超70%。

Wind数据显示,截至2024年3月31日末,建信基金股票型产品规模为223.98亿元,混合型产品规模为189.73亿元,债券型产品规模为1540.63亿元,货币型产品规模为5323.32亿元。

2024年一季度末,建信基金权益类产品(股票型和货币型)规模为413.71亿元,占总规模比为5.6%,固收类产品(债券型和货币型)规模为6863.95亿元,占总规模比为93.57%。其中,货币基金规模占公募管理总规模比达72.56%。

梳理建信基金旗下基金产品的运作情况,wind数据显示,过去2023年,建信基金旗下有8只基金清盘,其中6只都是权益类基金产品。截至2024年6月4日末,2024年以来,建信基金旗下也有2只基金清盘,都是权益类产品。

从基金业绩表现来看,wind数据显示,近一年以来,建信基金旗下有19只股票型产品基金净值跌幅超过10%,有22只混合型产品基金净值跌幅超过10%。

从规模占比到基金清盘情况,再到近一年来基金的业绩表现,可以看到权益类基金是建信基金的一个短板。

离职的基金经理姜锋具有长达17年的证券从业生涯,在建信基金担任权益类基金经理长达12年,是公司内部培养的权益老将骨干力量。他曾管理建信健康民生基金多次穿越牛熊,在同类中长期业绩表现优秀,姜锋管理10年取得374%业绩回报。

随着姜锋离职,建信基金损失了一位权益骨干老将,对于建信基金的权益类产品发展可能带来影响。

据媒体报道,对于姜锋的离职,建信基金表示,“基金经理离职是出于个人职业发展的考虑。姜锋自毕业即加入公司,工作17年,是公司自主培养的优秀人才,公司尊重他在当前职业发展阶段做出的决定。姜锋有关基金将由公司的一批中生代基金经理进行接管。”

梳理发现,姜锋先前管理的基金产品交由基金经理江映德、马牧青、黄子凌等管理。这些人担任基金经理时间不长,属于建信基金的中生代基金经理。在新人接管基金后,能否取得好的管理业绩获得投资者认可呢?有待时间验证!

新“国九条”明确提出,要大力发展权益类公募基金,大幅提升权益类基金占比。面对权益基金短板,建信基金需要在巩固固收优势的情况下,积极寻找策略方法来提振权益类产品业绩表现,进而提升权益类产品的规模,提升市场竞争力。