本文源自:期货日报

今年沥青冬储释放量低于市场预期。

“沥青有明显的需求淡旺季。进入冬季,北方地区难以施工,对沥青的需求降低,但炼厂的开工率依然较高,炼厂通常会在沥青价格上给予买方一定的优惠,买方备货等待春季需求复苏、价格上涨时卖出,获取一定的利润或者自用来缩减成本。”南华期货能化分析师胡紫阳说。

“炼厂放出冬储货源有两个目的:一是淡季排库,保证正常生产;二是回笼资金锁定原料,维持炼厂现金流稳定。”厦门国贸化工有限公司副总经理邱育表示,传统沥青贸易商每年都会在施工淡季炼厂排库及回笼资金时购入低价沥青,等来年需求转好后再进行销售,也就是沥青冬储。沥青冬储一般于11月下旬开始。

通常,沥青冬储的参与主体有传统贸易商和施工企业,近几年,期现商也参与其中。

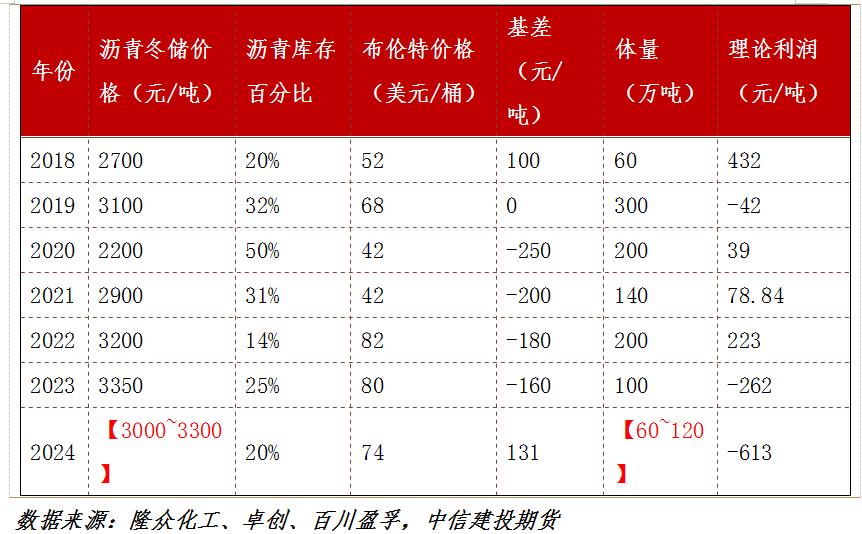

据中信建投期货能化首席分析师董丹丹介绍,2015年之前,沥青冬储以现货交易为主,当炼厂价格降至相对低位后,贸易商从炼厂购买现货,待价而沽。

然而,随着沥青产能不断增加,叠加期货工具的广泛应用,沥青的冬储模式亦发生了较大改变。

“一方面,炼厂的销售模式发生了变化,炼厂销售不再局限于现货,也增加了在期货远月合约上的销售。部分没有存储能力的期现商可以通过买入远月合约来进行冬储。另一方面,沥青期现贸易的活跃度不断提高,远月合约能够增加沥青月间套利的机会,从而扩大了整体沥青冬储的规模。”董丹丹称。

据邱育介绍,今年沥青冬储启动时间较早。“往年一般在12月才逐渐开启冬储,但今年11月就有部分炼厂开始释放冬储货源。”在他看来,今年冬储开始后,市场参与者观望情绪较重,采购相对谨慎,当前参与者更多为期现商。

“去年沥青冬储需求比较旺盛,炼厂冬储放货从11月初持续到12月中旬,河北和山东地炼冬储价格在3400~3500元/吨,共计释放冬储沥青248万吨。然而,今年截至目前,只有山东的一家炼厂以3270元/吨的价格释放了20万吨冬储沥青,货量远低于去年同期。”胡紫阳称。

目前来看,部分炼厂虽已开始释放冬储货源,但山东主要炼厂还未推出冬储政策。

“当前,炼厂利润偏低,库存没有压力,很难放出低价冬储货源。多数贸易商心态较为谨慎,采购意愿较低。”邱育说。

部分贸易商表示,有合适的价格和明确的市场需求信号,才会考虑增加冬储规模,目前来看,这样的条件尚未成熟。

“对下游道路施工企业等终端用户来讲,北方地区因气温下降,项目陆续停工,刚性需求减少,冬储意愿不强。”邱育表示,南方部分地区虽有赶工需求,但整体需求较往年同期偏弱,且受资金、项目进度等因素影响,下游用户对沥青的备货需求也不高,冬储积极性不足。

“今年冬储需求低于往年,主要原因是市场参与者不看好今年的冬储前景。”胡紫阳表示,一方面,今年冬储沥青价格并不便宜,高于市场预期。另一方面,市场对明年的沥青需求预期普遍较差,去年参与冬储的贸易商大多数并没有盈利,也变相打击了市场参与者的积极性。

同样,在董丹丹看来,目前沥青冬储尚未大面积展开,炼厂生产利润低,原料进口量下滑、成本增加,自身冬储放量规模受限。

“今年炼厂生产成本较高,难以大幅让利,冬储降价和基差优惠难实现。同时,北方需求受气温影响或持续下降,南方需求受资金影响亦难大幅提升。”董丹丹表示,需求较为悲观,从业者担心冬储货物积压,不敢大量购入。

在邱育看来,目前冬储刚刚开始,炼厂还有较多的淡季产能可以利用,下游客户也在等待降价。冬储是全产业链共同努力规避施工淡季的一种市场行为,明年是“十四五”收官之年,需求预计会有所增加,今年冬储能促进产业链健康发展。

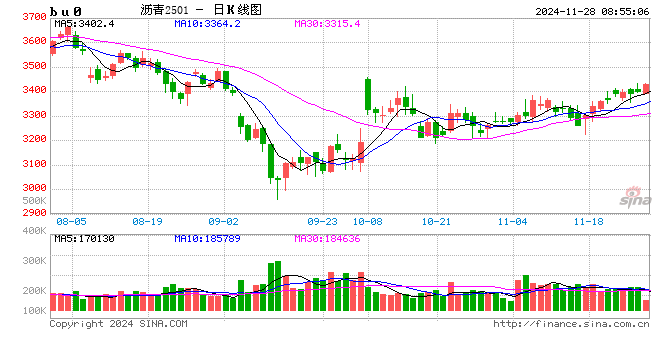

值得一提的是,冬储对沥青期货价格和需求预期有重要影响。

“当前冬储放货不足,对期货行情的影响小于往年。”胡紫阳表示,后期若炼厂释放更多货量,冬储价格依然会对沥青期货远月合约产生重要影响。

“2024—2025年沥青冬储受供应、成本、库存影响,预计体量有限。”董丹丹预计,今年沥青冬储价格或围绕3000~3400元/吨区间波动。

董丹丹补充说,今年冬储规模较低,交易者需要额外关注2025年春季和夏季需求情况。往年由于有较多冬储货源作为缓冲,需求旺季过渡较为平滑,而2025年处于‘十四五’规划的最后一年,若赶工需求超预期,沥青或出现阶段性走强行情。