曾占据过中国啤酒产业龙头地位的燕京啤酒,能否迎来“二次复兴”?

李平 | 作者

平凡 | 编辑

砺石商业评论 | 出品

1

营收创历史新高

2023年,是燕京啤酒业绩颇为亮眼的一年。

根据公开数据显示,2023年全年,燕京啤酒实现营收142.13亿元,同比增长7.66%,这也是燕京啤酒营收历史上首次突破140亿元大关;同期,公司实现归母净利润6.45亿元,同比增长83%,扣非净利润为5亿元,同比增长84%。

分产品看,2023年,燕京啤酒中高档产品实现销售收入86.79亿元,同比增长13.32%;普通产品收入为44.20亿元,同比增长-2.33%。其中,大单品燕京U8销量同比增长超过36%。

2023年,受宏观经济形势变化和国内消费低迷等因素影响,国内啤酒行业整体呈现出前热后冷的态势,从三季度开始走弱。国家统计局数据显示,2023年,国内啤酒全年实现规模以上企业啤酒产量3555.5万千升,同比增幅仅为0.3%,不及市场预期。

对比来看,2023年燕京啤酒实现啤酒销量为394.24万千升,同比增长4.57%,增速快于行业增速平均水平。对此,燕京啤酒在年报中表示,公司以变革驱动增长,有力支撑了经营业绩的连续向好,也有效促进了企业发展内生动力和活力的释放。

从全年数据来看,2023年燕京啤酒净利润增幅远高于其营收增幅,背后的原因在于毛利率的提升以及期间费用率的优化。

毛利率方面,2023年燕京啤酒啤酒产品综合毛利率为38.89%,同比提升0.45个百分点,其中中高档产品毛利率为43.93%,同比下降1.89个百分点,普通产品毛利率为29%,同比提升3.04个百分点。

年报显示,截至2023年末,燕京啤酒员工数量为21405 人,同比减少2303人,其中生产人员减少1798人。在人员精简的背景下,燕京啤酒吨酒人工成本同比下滑18.01%至219元/吨,人员增效明显,成为公司毛利率提升的关键。

期间费用率方面,2023年,燕京啤酒整体费用率为23.03%,同比下降0.67个百分点。受益于毛利率的提升以及期间费用率的下滑,燕京啤酒2023年度销售净利润率提升至6.01%,同比提升了1.85个百分点。

不过,从季度数据来看,燕京啤酒下半年销售收入依然受到了大环境不佳的影响。其中,2023年第四季度,燕京啤酒实现营业收入17.97亿元,同比下降4.41%;扣非净利润为-3.66亿元,亏损金额较上年同期(-3.58亿元)略有扩大。

4月16日,也是燕京啤酒年报公布次日,燕京啤酒开盘即大幅下跌,最后以9.30元收盘,全天跌幅达到2.82%,总市值报收于262亿元。显然,二级市场并没有对燕京啤酒2023年的成绩单给予积极回应。随着资本市场最近的整体回暖,截止最近一个交易日,燕京啤酒市值微涨至272亿元。

2023年4月,燕京啤酒股价曾最高涨至14.4元,总市值突破400亿元。这也就是说,燕京啤酒总市值在最近一年内缩水近130亿元,跌幅超过30%。那么,净利润高速增长的燕京啤酒为何被投资者所抛弃?

2

失去的七年

实际上,尽管燕京啤酒的净利润增速看似较高,但这更多只是低基数效应。从更长的时间周期来看,燕京啤酒盈利能力依然处于较低水平。数据显示,早在2013年,燕京啤酒净利润水平就达到了6.81亿元。2014年,燕京啤酒净利润为7.26亿元,为历史最高水平。

不难看出,燕京啤酒2023年度的净利润仍低于十年之前。相比竞争对手来说,燕京啤酒几乎失去了最为宝贵的十年。

公开资料显示,燕京啤酒的前身为“北京市燕京啤酒厂”,成立于1980年。在发展早期,燕京啤酒曾经有过一段辉煌的过往,甚至一度超越青岛啤酒成为全国啤酒产量第一的啤酒集团。

1995年,燕京啤酒并购北京华斯啤酒集团公司,啤酒产量率先突破50万吨,位居全国第一。此后,燕京啤酒先后收购雪鹿啤酒厂、桂林漓泉和惠泉啤酒,成功进入内蒙古、山东、广西等多地市场,实现了全国化的市场布局。

2008年,燕京啤酒成为北京奥运会首家啤酒赞助商,品牌影响力得到大幅提振,营收规模以及净利润水平开始快速增长。2013年,燕京啤酒营收创出137.48亿元的历史新高。

不过,随着啤酒消费总量的见顶,燕京啤酒依赖并购跑马圈地的发展模式逐渐遭遇瓶颈。2014年至2017年,燕京啤酒连续5个年度营收负增长。2018年-2019年,燕京啤酒营收增速微弱增长,增幅分别为1.32%、1.10%。2020年,燕京啤酒营收再次陷入负增长。

相比营收端的缩水,燕京啤酒利润端的下滑更为剧烈。2014年,燕京啤酒实现净利润7.26亿元,创出历史最高纪录,此后便一路下滑。2020年,燕京啤酒净利润下滑至1.97亿元,七年期间净利润缩水超过5亿元。

企业决策机制僵化、高端化转型缓慢等问题成为燕京啤酒业绩下滑的主要原因。资料显示,2014年开始,中国啤酒产业销量见顶,企业由追加规模增长转向利润的增长,华润啤酒、青岛啤酒等企业便开始布局高端化赛道。

其中,青岛啤酒自2014年开始实施“有质量的增长”战略,率先推出奥古特、逸品纯生、鸿运当头、全麦白啤、皮尔森、青岛啤酒IPA等高端产品。华润啤酒则在2017年提出“3+3+3”战略,开启高端化变革之路。

受益于产品结构的优化,国内头部啤酒企业净利润实现了快速的增长。数据显示,2014年-2023年,青岛啤酒净利润从19.9亿元增长至42.68亿元,而重庆啤酒的净利润从0.73亿元增长至13.37亿元,华润啤酒的净利润则从-1.29亿元大幅增长至51.53亿元。

然而,直到2019年,燕京啤酒才开始着力布局高端市场,陆续推出燕京U8、燕京7日鲜、燕京八景文创产品等中高端新品,市场敏锐度明显不如竞争对手。

除了高端化转型缓慢之外,管理机制僵化、人效过低也是燕京啤酒一个固有的问题。对此,燕京啤酒董事长耿超在与华润啤酒董事会主席侯孝海的一次对话中指出,过去燕京啤酒的组织体系很庞大,包括高管队伍,“我刚来时,燕京啤酒上市公司共15名董事,现在只有7名。过去分公司高管有七八个,副厂长一堆;现在实行“1+X”制,目标只有1名高管”。

3

复苏之路的三大挑战

2020年10月,时任燕京啤酒董事长、总经理的赵晓东因涉嫌职务违法,被有关部门立案调查并采取留置措施,不能正常履职,其职位由副董事长、常务副总经理谢广军暂代。2020年底,耿超出任燕京啤酒集团董事长,后于2022年5月出任燕京啤酒董事长。

2021年1月,耿超提出“二次创业、复兴燕京”的口号,燕京啤酒开始聚焦年轻化、高端化转型。此后,燕京啤酒力推U8大单品,不惜砸下重金寻找流量明星代言。另一方面,耿超也在燕京啤酒内部推行了包括机制变革、生产变革、营销变革等在内的多项改革,关停了一些产能落后的工厂或并厂。

整体来看,耿超掌舵燕京啤酒后的成绩单还算可圈可点。数据显示,2021年-2023年,燕京啤酒营收分别达到119.61亿元、132.02亿元、142.13亿元,实现净利润分别为2.28亿元、3.52亿元、6.45亿元;实现啤酒销量分别为362.09万千升、377.02万千升、394.24万千升,营收规模、净利润以及啤酒销量均实现了三连增。

也是在耿超正式出任燕京啤酒董事长开始(2022年5月),燕京啤酒股价开始震荡上行。2023年4月,燕京啤酒股价最高涨至14.4元,总市值突破400亿元,一年内涨幅超过100%。显然,耿超“一手抓高端化转型、一手推进内部改革”的举措一度得到了资本市场的认可。

然而,自2023年5月以来,燕京啤酒股价开始掉头向下,区间最大跌幅接近100%,几乎跌回到了起点位置。

有分析认为,在公司股价过山车的背后,燕京啤酒仍有三大顽疾待解,这也意味着复兴之路仍面临到很大的不确定性。

首先,由于国内消费力的疲软,目前啤酒行业高端化进程已经放缓。尤其是从2023年下半年来看,重庆啤酒、青岛啤酒高档酒产品的销售都遇到不同程度的阻力。燕京啤酒旗下的燕京U8虽然营收保持高增长,但主要是源于低基数效益。

另外,在存量竞争格局下,国内中高端啤酒领域的竞争正变得日趋激烈,燕京啤酒高端化转型较晚,在品牌影响力、产品矩阵等方面与对手存在较大差距。事实上,自2021年以来,燕京啤酒中高档产品的毛利率已经连续三年下滑,这进一步加剧了市场对其未来盈利能力的担忧。

其次,目前我国啤酒行业跑马圈地已经完成,燕京啤酒销售主要集中在北京、内蒙、广西三省,这就意味着燕京啤酒从区域性酒企向全国性酒企跨越的时间窗口已经关闭。而在没有全国化布局的情形下,燕京啤酒的高端化转型成效也会大打折扣。比如,燕京八景只在北京有一定销量,在其他地区很少能看到。

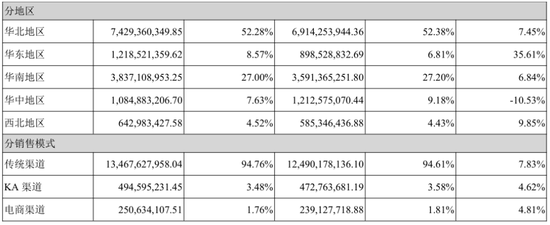

年报显示,2023年全年,燕京啤酒华北地区(北京、内蒙古为主)销量占比达到52.28%,华南地区(主要为广西)占比为27%。除去三个强势省份所在地区,燕京啤酒的品牌影响力以及市场份额较为有限。尤其是经济最为发达的华东地区,燕京啤酒仅实现了12亿元的销售收入,而青岛啤酒来自山东一省的营收规模就高达228.69亿元。

最后,从盈利能力上看,燕京啤酒仍与头部啤酒企业存在着很大距离。2023年,燕京啤酒的销售净利率为6.01%,而青岛啤酒、重庆啤酒的销售净利润率分别达到12.81%、18.30%。

事实上,尽管耿超持续在燕京啤酒“做减法”,但燕京啤酒在人效等指标上与竞争对手之间仍有很大距离。数据显示,2022年,燕京啤酒人均创收为45.75万元/人,而重庆啤酒人均创收高达207.52万元。

整体来看,在耿超的掌舵之下,燕京啤酒的“二次创业”、年轻化、高端化转型已经取得了一定成效,但公司高端产品竞争力相对薄弱、全国化进展不利、经营效率不高等问题也始终受到投资者的质疑。尤其是在当下资本市场并不景气的大环境下,燕京啤酒想要真正讲好“二次复兴”的故事并不容易。