GPLP犀牛财经

口子窖 是曾经的“徽酒榜眼”,仅次于 古井贡酒 ,但近年来却逐渐掉队,被 迎驾贡酒 迎头赶上。

单从口子窖自己来看,其净利率以及毛利率连年下滑,今年第三季度更是录得营收和净利润均双位数下滑的业绩。与此同时,口子窖还库存高企,全国化进展缓慢,公司实控人频繁质押股权也给其发展增加了不确定性因素。

丢失“徽酒榜眼”位置

10月28日,口子窖发布2024年第三季度报告,营收将近12亿元,同比下滑22%左右;归属于上市公司股东的净利润为3.62亿元,同比下滑27%左右;归属于上市公司股东的扣除非经常性损益的净利润为3.36亿元,同比下滑32%左右。同时,这也是口子窖2020年第三季度至今单季度营收下滑比例最大的一次。

整个前三季度,口子窖营收为43.62亿元,同比下降1.89%;净利润为13.11亿元,同比下降2.81%;经营活动产生的现金流量净额为3.58亿元,同比下降13.96%。

财报中口子窖并未解释业绩下滑的原因,但透过财报披露的信息可知一二。在产品结构上,口子窖97%的收入源于高档 白酒 。但据口子窖发布的财报,2024年前三季度,口子窖高、中档白酒的销售收入分别为41亿元、4881万元左右,分别同比下降3.09%、27.36%。这提示口子窖业绩下滑可能与其中高档白酒以及中档白酒的销售遇挫有关。

与此同时,虽然前三季度口子窖低档产品营收同比增加44.47%,但营收规模仅为0.91亿元,较低的基数对口子窖的业绩贡献不大。

纵观最近几年口子窖的业绩表现,虽然营收在稳步增长,但净利润却徘徊不前。公司财报数据显示,2019年到2023年,口子窖的营收从46.72亿元增至59.62亿元,但其净利润在达到17.27亿元的高点后再未突破。

口子窖毛利率和净利率的反馈更为直观。2022年、2023年,口子窖的毛利率分别为40%、39%,净利率分别为30%、28%,皆出现下滑。今年前三季度,口子窖仍未扭转净利率和毛利率下滑的趋势,这两项指标分别为30%、38%,同比仍在下滑。

此前,口子窖曾披露2024年度预算方案,提出今年的营收目标为70.35亿元,以此推算,口子窖第四季度营收至少要达到26.38亿元才能完成任务,约等于其半年的营收。显然,这对口子窖来说是一项艰巨的任务。

口子窖与古井贡酒、迎驾贡酒合称“徽酒三朵金花”,在相当长的时间内口子窖还高居第二名,仅次于古井贡酒。但如今,口子窖不仅被迎驾贡酒超越,前三季度迎驾贡酒实现营收55.13亿元,同比增长13.81%;实现归母净利润20.06亿元,同比增长20.19%。如果按照目前的增长速度,口子窖重回“徽酒榜眼”的位置将变得遥遥无期。

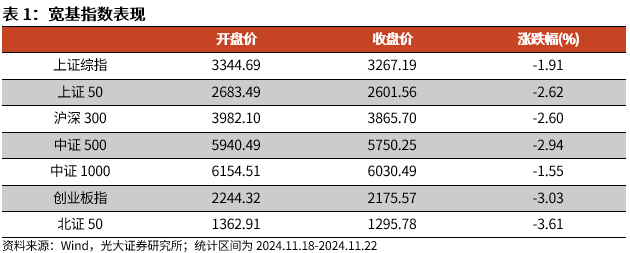

口子窖公布三季报后,短短两个交易日股价便跌去了近10%。而如果和历史最高股价相比,截至11月6日收盘,口子窖的股价已经跌去超50%。

库存高企却仍在扩产

2016年以来,国内白酒行业其实已经步入存量市场。数据显示,2016年至2022年,白酒产量从1358.36万千升减少至671.2万千升,最少的2022年还不到2016年的一半。2023年全国规模以上白酒企业酿酒总产量449.2 万千升,同比下降 2.8%。在这种行业背景下,白酒企业的库存普遍高企。

口子窖同样受此困扰。截至2024年9月30日,口子窖存货高达56.53亿元,较2023年12月31日的50.67亿元增加了近6亿元,涨幅超10%;甚至比其前三季度的总营收还高出约14亿元,占总资产的比例也达到44.5%。

从口子窖此前发布的2024年半年报可知,其存货主要包括原材料、库存商品、半成品等,其中,半成品占比较高。比如2024年上半年,口子窖存货为55.12亿元,半成品达到46.25亿元,占比超80%。

虽然高库存是行业问题,但口子窖的库存还是有点儿“超标”。在“徽酒三朵金花”中,口子窖的存货处于较高水平,占公司总资产的比例超过古井贡酒和迎驾贡酒。截至2024年第三季度末,古井贡酒存货额度为79.99亿元,占公司总资产378.54亿元的比例为21.13%,远低于口子窖。

有消息称,终端门店收到的口子窖主流产品出厂日期多为2022年初,而古井贡酒、迎驾贡酒的主流产品则以2022年下半年为主。从合同负债看,自2020年起,口子窖的合同负债从7.70亿元逐年下降,今年前三季度降至3.55亿元,客户预订积极性下降同样反映口子窖面临高库存问题。

口子窖的库存问题也引发投资者关注。在今年7月口子窖举行的2024年第一季度业绩说明会上,有投资者问及口子窖“50亿的产品库存未来如何消化”,对此口子窖并未正面回应。

高企的库存会对企业造成多方面不利影响。首先导致口子窖存货周转天数增加,2021年到2023年,口子窖存货周转天数从880.59天增加至1129.12天,呈现快速增加态势,2024年第三季度这一指标再创新高,达到1314.90天。其次影响口子窖的内部运营效率,对酒企来讲存货管理是一项重要工作,库存过高会牵扯企业过多精力,从而可能影响整体运营效率。再者,高库存还可能会对资金流和利润率造成压力,口子窖近年来净利率以及毛利率不断下滑或与此有关。

不过,面对高企的库存,口子窖反而还在扩产。在上述业绩说明会上,口子窖表示,为进一步夯实产能基础,2020年5月,规划实施口子产业园二期。截至目前,二期部分酿酒车间、基酒库投入使用,原酒产能、基酒 储能 稳步提升。

从整个大环境来看,白酒消费需求短时间内难以强势反弹,在这种情况下,口子窖贸然扩产或存在风险。倘若日后产能不能被及时消化,口子窖的库存压力将进一步加大。

口子窖难出安徽?

在区域布局上,口子窖以安徽省内为主,同时积极拓展全国市场。但如上文所言,在安徽省内市场,口子窖已经丢失行业第二的位置,同时还面临省外的 贵州茅台 、洋河等头部酒企蚕食市场份额。在此情况下,口子窖愈发看重全国市场。

针对安徽省外市场,口子窖进行了明确的布局,以 长三角 、大湾区为重点,加强省外重点市场的基础培育,促进各类经销商良性发展。

财报数据显示,今年前三季度,口子窖安徽省外经销商数量达到508个,其中增加87个,减少34个,净增加53个。而同一时期,口子窖省内经销商的净增数量是4个,省外经销商的净增数量是其13倍还多。

但口子窖的全国化进程始终缓慢。截至2023年末,口子窖安徽省外的营收始终未能突破10亿元,且占公司销售收入的比例不断下降,从2021年的约18%下降到2023年的约16%。时至今年前三季度,口子窖安徽省外的营收为6.96亿元,同比下降8.14%。

关于口子窖全国化进展缓慢的原因,或与其推出的兼香型产品市场贡献率较低,增长高度依赖于安徽省内老经销商,渠道利润固化导致对省外新经销商的吸引力不足有关。

但现实情况是,面对贵州茅台、 五粮液 等头部酒企不断的区域下沉,区域酒企想要发展壮大,除了保住区域内的市场份额,走向全国亦是必选项。这同样对口子窖构成挑战。

此外,口子窖还陷入股权质押风波。

今年9月,口子窖发布关于股东进行股票质押式回购交易的公告,称公司实际控制人刘安省于2024年9月12日将持有的公司的股份203万股无限售流通股(占公司总股本0.34%)质押给 海通证券 股份有限公司。此次质押是用于办理股票质押式回购交易业务,该业务的初始交易日为2024年9月12日,购回交易日为2025年9月12日。

公开资料显示,刘安省持有口子窖股份数量为6347.3529万股,占口子窖总股本比例为10.58%;本次质押203万股后,刘安省持有口子窖股份累计质押数量为2882.39万股,占其持股数量比例为45.41%。

紧接着,10月11日,口子窖又发公告称,公司另一股东也是实际控制人及一致行动人朱成寅于当日解除部分股份质押,解除数量为67万股左右,但解除后其持有的股份累计质押数量仍为461万股左右,占其持股数量的43.65%。朱成寅及其一致行动人尚质押口子窖股份3843万股左右,占其合计持股总数的超15%,占口子窖总股本的6.41%。

实控人及其一致行动人频繁质押股权,可能反映口子窖股权结构有欠稳定,同时引发外界对口子窖控制权的担忧。

内忧外患之下,口子窖能否跨过重重阻碍,重回“徽酒老二”位置,GPLP犀牛财经将拭目以待。