9月底市场快速修复后,转债市场也出现回暖迹象。

在此背景下,10月可转债发行规模接近100亿元,创今年以来最高纪录。其中,和邦转债为今年以来发行规模最大的转债,网上打新户数接近840万户,相比今年8月初的打新户数增加了超150万户。

多位分析人士向记者表示,今年10月初,转债市场以消耗转股溢价率为主,转债市场弹性弱于权益市场,但随着转股溢价率的快速消耗,转债市场跟随正股波动明显加大。此外,由于偏债资金看好含权资产的收益弹性,转债市场资金正在回流。

10月发行规模创新高

Wind数据显示,10月份,转债市场共发行了7只可转债,合计发行规模达到95.51亿元,月度发行规模创年内新高。

10月可转债发行数量虽然相比7月和8月有所下降,但由于年内最大规模的转债和邦转债成功发行,使得10月可转债发行规模明显提升。数据显示,7月发行了8只可转债,合计发行规模约为37.77亿元;8月发行了9只可转债,合计发行规模约为69.46亿元。

值得一提的是,随着再融资审核有所放宽,转债发行预案也在增加。数据显示,9月以来,无锡振华、湘潭电化、甬矽电子、浩瀚深度、利柏特、保利发展、江苏华辰、中国广核、路维光电、凯众股份、福能股份11家上市公司可转债发行预案获交易所受理。

万祥科技、玉禾田、东亚机械、众源新材、百龙创园、金诚信等可转债发行预案获股东大会通过,目前正在等待交易所受理。

此外,安集科技、思瑞浦、皓元医药、重庆水务、金达威、南京医药、银邦股份、领益智造等上市公司的可转债发行方案已获上市委审核通过或同意注册。

从募资金额来看,其中,保利发展计划发行可转债规模不超过95亿元,募资金额最高。公司此次可转债发行募集资金,拟用于上海、北京、广州、佛山等城市的15个房地产开发项目及补充流动资金。据了解,本次可转债的具体发行方式将由公司董事会及其授权人士在股东大会授权范围内与保荐机构协商确定。发行对象为包括保利集团在内的不超过35名特定对象,保利集团拟以现金方式认购本次可转债金额不超过10亿元。

中国广核计划向不特定对象发行A股可转换公司债券,募集资金总额不超过49亿元(含本数),募资金额仅次于保利发展。本次募集资金将全部用于广东陆丰核电站5、6号机组项目,项目总投资为408.7亿元。

福能股份、领益智造、金诚信、重庆水务、金达威、应流股份、玉禾田、甬矽电子、南京医药等上市公司发行可转债募资金额均不低于10亿元。

打新人数新增超150万户

可转债市场持续回暖吸引增量投资者跑步进场,近期可转债打新投资者新增超150万户。

近日,和邦转债公布的数据显示,该转债网上申购投资者数达839.69万户,相比今年8月初汇成转债网上申购投资者数686.17万户,增加了153.52万户。

公开资料显示,和邦生物完成化工、农业、光伏三大产业领域布局,凭借四川地区盐气资源,公司着力打造纯碱—玻璃—光伏、双甘膦—草甘膦、油气输运—蛋氨酸三条资源循环产业链,稳坐西南纯碱巨头和双甘膦全球龙头地位,具有优势竞争地位。

中证鹏元认为,公司主要产品纯碱、双甘膦/草甘膦、玻璃等主要行业竞争格局较好,公司依托区位、资源、产业链及规模等优势形成了一定的成本竞争力,且公司杠杆水平较低。但中证鹏元也指出,化工行业周期性波动对公司盈利能力产生一定不利影响,公司资本开支压力和产能消化风险较大、存货减值风险较大、营运资金压力加大、跨界进入光伏行业但盈利不佳及面临一定的安全生产及环保等风险因素。

可转债打新市场热度陡升,使得转债打新户数轻松站上800万户大关,在此前交易冰点时可转债打新户数一度降至700万户之下。

转债打新人数大幅增加的背后,是近期转债市场明显回暖,投资者对转债信用风险的担忧缓解。今年上半年,可转债估值曾迎来接连调整,可转债投资范式出现了从“退可守”到“可退市”的变化。

不过,随着信用风险阶段性出清以及权益市场大幅反弹,市场对信用风险的担忧有所缓解。光大银行金融市场部宏观研究员周茂华向证券时报记者表示,转债市场回暖有多方面原因:近期出台增量逆周期调节政策力度超预期,增强市场经济复苏、信用修复的预期;金融市场情绪回暖、权益市场回暖、正股估值修复,带动可转债市场情绪回暖;目前市场对优质资产需求相对于供给更旺盛。

兴业证券认为,对于多数绝对收益属性的资金来说,转债的配置比例很低,在权益回调后,转债获得了一些资金的青睐。在当下权益偏向于资金驱动的状况下,通常也是转债最佳展现交易价值的时期,这也会吸引更多的相对资金。

转债市场弹性有望增强

今年9月底以来,在A股市场快速攀升的过程中,转债市场表现相对较弱,背后主要因为不少转债的转股溢价率偏高,市场快速修复的初期,以消耗转股溢价率为主。但随着转股溢价率快速消耗,权益市场的表现将增强转债的弹性。

兴业证券认为,转债期权属性是最重要的参考因素,而部分正股弹性很大的双低品种,则是目前期权偏低的主要品种。一方面,政策端的改善,带来更好的经济预期,支撑股价预期改善以及产业链中的定价变化;另一方面,历史上高波动属性,化工、机械等行业是转债牛市期间最强势能的方向来源,适合在期权高性价比阶段布局。

值得一提的是,随着今年以来明显减配,目前固收+基金的存量规模以及固收+相对于纯债的规模相对比例,都处于历史上较低水平,出清程度为近年来最充分的状况。这意味着,在转债市场回暖的情况下,资金回流有望支撑转债估值进一步提升。

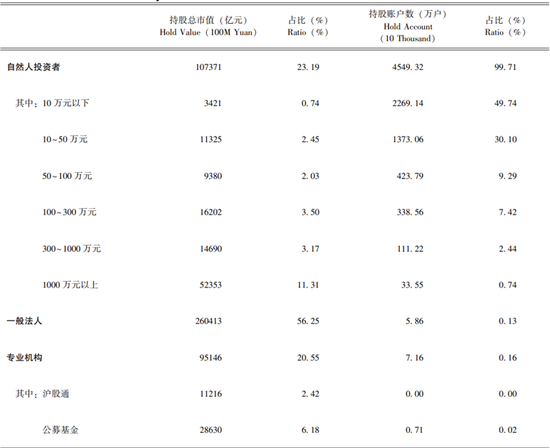

据华福证券研究,自2023年10月以来,转债估值从底部开始修复,主要得益于股票市场的回暖和公募基金的加仓行为。公募基金对转债的持仓规模与转债估值高度相关,2023年下半年股票市场预期不足导致公募基金减持转债,但当前市场预期有所修复,公募基金开始重新加仓转债。

华福证券表示,当前转债估值仍处于修复初期,上交所公募基金转债持仓规模距离前期高点仍有150亿以上的回补空间。此外,债券基金规模的扩张进一步增加了实际的回补空间。从基金类型来看,二级混合债券基金对转债的仓位仍有较大上升空间。

可转债市场回暖,表明市场信心和流动性在增强。然而,这并不意味着投资者可以忽视公司的基本面。相反,在可转债市场回暖的背景下,投资者更应关注公司的基本面,以确保投资决策的稳健性和长期性。

“投资者应该结合市场情况,通过严格控制受信用风险扰动标的仓位,将转债信用状况分析,退市可能分析,条款驱动以及结合正股向上动量结合,动态控制信用扰动对市场带来的影响。”优美利投资总经理贺金龙向证券时报记者表示,对于财报基本面状况良好,评级健康的高资质转债,投资者可以结合风险评价模型适配部分投资。