3季报出炉,金种子酒亏损扩大,华润精心谋划的组织、产品重塑、资产重整等改革措施依旧毫不见效,这给此前激进自信、直呼“翻倍”的总经理何秀侠泼了一盆冷水,也给华润啤+白战略一记重创。

在10月30日前三季度业绩线上说明会上,面对投资者对金种子酒经销商打款难、馥合香系列培育进展慢、毛利率和存货周转率远落后于行业等焦点的追问,总经理何秀侠也不得不坦言,金种子经销商也遇到资金困难,馥合香结构调整和销售计划都不达预期。

在连亏3年、今年前三季度亏损扩大,而且连续五年没有分红的情况下,金种子酒高管层整体薪酬待遇却翻倍飙升,总经理何秀侠更是剧增近3倍涨至304.96万元,这与业绩走势不断恶化完全相悖。

1、营收创近20年来单季度新低,净利润创近5年来新低

今年以来,金种子酒经营业绩的走势如同“过山车”,画风大变。在昙花一现的半年报经营好转后,前三季度又重回亏损轨道。

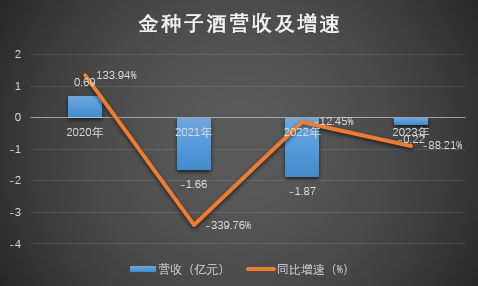

实际上,金种子酒2020年后便连亏3年,其中不止有白酒行业调整遇冷的因素,究其根源,更多的是企业自身经营管理和市场策略失误不当。在前三季度的财务数字上,金种子酒处境危急。

财报显示,金种子酒2024年前三季度实现营业收入8.06亿元,同比下降24.90%;净利润亏损9952.61万元,亏损同比扩大;其中,第三季度形势最为严峻,创下两个历史新低。第三季度实现营业收入1.39亿元,同比下降54.41%,创下近20年来单季度新低纪录;净利润亏损1.11亿元,是近5年以来单季度新低。

对于业绩亏损原因,金种子酒称归母净利润变动主要系行业竞争加剧,酒类销售收入下降;同时公司本期注销安徽金太阳医药经营有限公司,公司药品销售收入同比减少。尤其需要警惕的是,金种子酒亏损惯性大、低端依赖高、变卖资产频繁等特征进一步凸显,这都在一定程度上预示中、短期内业绩难有改善空间。

首先,金种子酒业绩趋势性变差,不断恶化。1季度尽管营收依旧处于缩减状态,不过盈利短暂转好,但是2季度又急转直下,业绩再次滑入亏损泥沼,同期营收或持续萎缩,3季度更是大幅震荡,亏损扩大。

结合2024年第一季度盈利数据可知,金种子酒半年度实现归属于母公司所有者的净利润为1000—1500万元,由于1季度归母净利润为1764.49万元,即2季度亏损264.49—764.49万元,3季度再亏1.11亿元。

前三季度亏损加剧与1季度扭亏为盈反差鲜明,半年报出炉时,金种子酒自称通过精益生产、精优采购等精细化管理,在白酒收入增长、费用精益、成本管控方面都取得了较大进步。不过《酒业内参》当时便撰文指出,金种子酒扭亏为盈的根基非常脆弱,几无持续性可言。

其次,营收过度依赖低端产品,且低端板块收入大幅下降。产品方面,金种子酒的白酒产品按照零售价为基础,细分为下列三档次:高端(X>500 元/瓶)、中端(100<X≤500 元/瓶)、低端(X≤100 元/瓶)。今年前三季度,金种子酒高端酒营收4776.71万元,中端酒营收1.72亿元,低端酒营收4.33亿元,占比分别为5.8%、21%、53%,低端酒占比过半,高端产品放量不足。

不无隐忧的是,在今年大众价格带爆发、增长迅速的时候,金种子酒低端酒营业收入却不增反减,同比下降16.78%,跌幅显著。对于一家以低端产品为主的酒企而言,这显然是一个不利信号。

而这种不良态势仍旧在加速演进,营收主力百元以下的低端酒,到了第三季度营收只有约5948.68万元,相比去年同期的1.35亿元腰斩有余;价位在100元至500元的中端酒今年第三季度仅实现3119万元营收,去年同期约5447万元,中低端都遭遇销售阻力。

第三,金种子早已陷入了卖地图存、断臂求生的艰难困境,前期财报数字改善更多是一种假象,药业等优质资产剥离在后期会进一步冲击财务报表。事实上,金种子的主营业务自从2013年起便开始萎缩,此后通过变卖资产美化业绩的操作屡见不鲜。在2019年、2021、2022年均亏损的情况下,2020年因收到一笔土地补偿款而实现盈利。

2023年,金种子酒当年亏损依旧,营收同比提升23.92%,然而净利润却飙涨88.21%,原因何在?其实无非是年末“突击”卖地增厚业绩,与主营业务是否改善毫无关系。在甩卖模式下,医药业务安徽金太阳生化药业有限公司(金太阳)将被出售。而金太阳对金种子酒意义重大,一度占据金种子整体营收的40%以上。目前,金太阳注销事项已审核通过,因此金种子酒三季报中也提及,公司药品销售收入同比减少。

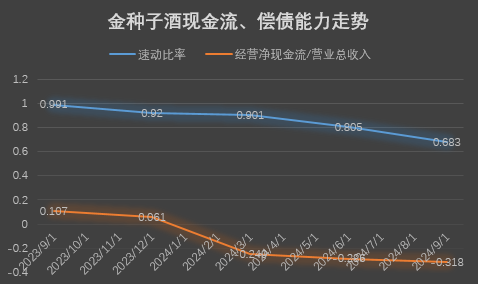

不少迹象表明,优质资产的处置可能与资金链承压关系密切,从现金流和偿债能力指标中可一窥端倪。三季报显示,2024年前九个月,公司净现金流约为-1.50亿元。其中,经营性现金流-2.56亿元,投资性现金流-829.23万元。

现金流承压可能进一步钳制了市场推广,在10月30日前三季度业绩线上说明会上,有投资者提出,多家经销商反映看不到金种子线上广告,这对动销带来不利影响,并质疑金种子酒因受现金流问题影响广告投放。

此外,截至三季报,金种子酒速动比率连续三个季度低于1,而且不断走低,这在堪称“现金牛”的白酒股中极为少见,表明金种子酒偿债能力变低,财务风险升高。因此,尽管金种子酒声称剥离金太阳、处置房产是为了聚焦主业,但是缓解资金链“燃眉之急”应该也是关键动因之一。

2、何秀侠“翻倍”幻想破灭,重创华润啤+白战略

金种子酒不但长期掉队,与其他三朵金花的差距越拉越大,而且由于自身经营基础薄弱,尽管产品线、渠道端有华润系加持扶助,仍然未能将渠道优势转化为业绩表现,亏损形势扩大。

管理层极其激进的目标规划也令人诧异。2024年5月,金种子酒总经理何秀侠曾指出,“卖馥7(馥合香馥7)一瓶是其他几个产品一箱的利润,我们在一两百元价位段是有机会进入安徽前三的。”此外,她还特别强调,馥合香2023年实现2个多亿的销售额,今年的目标最少5个亿以上,明年再翻番,馥合香要做到2023年、2024年、2025年都是翻倍的节奏。

今年7月12日,何秀侠在2024年华润酒业渠道伙伴大会暨创新发展论坛上自信地表示,“到目前为止,金种子酒应该是除了茅台以外为数不多的顺价品牌”。

然而,不切实际的设想与现实格格不入。2024年前3季度营收退坡、亏损加深的惨淡业绩,毫不留情的击穿了她的幻想。

实际上,在前三季度,以馥合香系列产品为代表的中高档酒仅合计完成了2.2亿元营收,对于能否完成既定目标,何秀侠在10月30日前三季度业绩线上说明会上表示,由于消费环境变化,完成5亿元目标仍有差距。

此外,有投资者连坏发问:请问金种子酒的经销商有没有反馈打款难?管理层是否担心任务完不成影响绩效评价?明年是否会调低任务量?何秀侠回复称市场普遍反馈今年收钱难,金种子经销商也遇到资金困难的情况,25年市场规划增长预期会根据市场情况进行适当调整。

从前3季度的业绩表现来看,金种子酒距何秀侠所说的“有机会进入安徽前三”又远了一大截。 2024年前三季度,古井贡酒、迎驾贡酒增速强劲,营收分别同比增长19.53%、13.81%,净利润同比增长24.49%、20.19%,口子窖尽管降速,但是幅度较小,远不如金种子酒震荡明显,尤其是金种子酒前三季度营收仅约为徽酒第三名口子窖的七分之一,差距一目了然。

除了规模,从盈利能力、渠道改造等经营维度和趋势来看,何秀侠极其激进的重回安徽白酒第一阵营的目标也遥不可及。此前,在渠道改造上,金种子要围绕省内市场完成渠道规划与布局,实现17万家底盘终端覆盖和馥合香匹配核心终端的覆盖目标,同时环安徽四省地级市渠道有布局,其他省份重点城市有布局及KA业务,率先推进全国化布局。

可从实际结果来看,全国化布局并不理想。目前金种子酒的主要营收依旧来自于省内,今年上半年,金种子酒在安徽省内、省外分别实现营业收入4.36亿元、1.16亿元。也就是说,全国范围内的营收不足省内营收的三分之一,而且毛利率在全国21家白酒上市公司中长期处于断层式的最低一档。

金种子酒的业绩走向不但不符华润的预期设定,收效甚微,同时,也与近来监管层呼吁分红的倡导大相径庭。2023年A股20家白酒上市公司中16家进行分红,并且13家提升了分红力度,而金种子酒不但是当年白酒板块少有的不分红酒企,而且连续五年未分红。

整体来看,华润啤酒的白酒业务主要由金沙酒业、金种子酒和景芝酒业构成,涉及白酒类型包括清香、浓香、酱香类。然而,在华润系何秀侠的操盘下,金种子酒业绩和白酒业务并没有得到实质性改善,亏损扩大,依靠变卖“家产“艰难度日,这对华润啤+白战略无疑是一个沉重打击。

令人疑惑的是,在金种子酒连年巨亏、华润扶持未见成效、连续五年未分红之际,高管层却大幅涨薪,尤其今年前三季度亏损幅度陡然变宽与之构成鲜明对比。2023年金种子酒董监高合计报酬却由2022年的不到660万元大幅增长至1279.43万元。其中总经理何秀侠大幅涨薪至304.96万元,同比增长210.36万元,占到董监高总报酬的23%。