在投资领域,黄金一直被视为一种重要的资产类别,但也并非适合所有人。以下为您列举一些不选择投资黄金的理由,以及它们对投资组合配置的影响。

首先,黄金自身不产生现金流。与股票的股息、债券的利息不同,持有黄金并不能带来定期的收益。这意味着投资者只能依赖黄金价格的上涨来实现盈利。

其次,黄金价格的波动受到多种复杂因素的影响。如全球经济形势、地缘政治局势、货币政策等。这些因素的不确定性使得黄金价格的预测较为困难,增加了投资的风险。

再者,存储黄金需要一定的成本。无论是购买保险箱存放实物黄金,还是支付托管费用来存放纸黄金,都会增加投资的总成本。

然后,从投资组合的角度来看,黄金与其他资产的相关性较低。在某些情况下,这可能是优势,但在经济稳定增长时期,黄金的表现可能相对较弱,从而对投资组合的整体收益贡献有限。

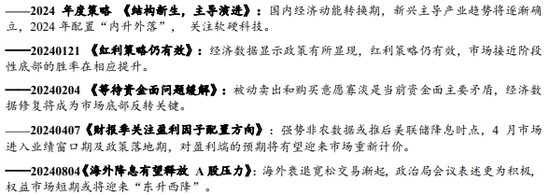

为了更直观地比较黄金投资与其他常见投资方式的特点,我们来看下面的表格:

投资方式 收益来源 风险因素 与经济形势相关性 股票 股息、股价上涨 宏观经济、行业竞争、公司经营等 较强正相关 债券 利息 利率波动、信用风险 负相关或弱相关 黄金 价格上涨 全球局势、货币政策等 较低相关性此外,对于短期投资者而言,黄金价格的短期波动可能较大,不利于短期内实现资金的快速增值。

对于风险承受能力较低、追求稳定收益的投资者来说,可能更倾向于选择风险较低、收益相对稳定的投资产品,如国债等。而黄金在这种投资组合中的地位可能相对较低。

总之,是否投资黄金需要综合考虑个人的投资目标、风险承受能力、投资期限以及对市场的判断。在构建投资组合时,应充分权衡黄金的优缺点,以实现资产的最优配置。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]