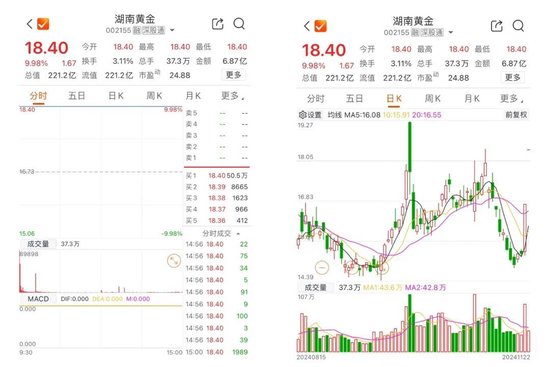

10月17日,截止午盘,标普红利ETF(562060)跌0.54%,成交额2430.71万元。重仓股涨跌互现,广汇能源涨5.91%,陕西煤业涨1.52%,兖矿能源、冀中能源等纷纷跟涨。下跌方面,立霸股份领跌,中远海控跟跌。

消息面上,中国央行14日发布数据显示,9月末,广义货币(M2)余额309.48万亿元(人民币,下同),同比增长6.8%。狭义货币(M1)余额62.82万亿元,同比下降7.4%。流通中货币(M0)余额12.18万亿元,同比增长11.5%。前三季度净投放现金8386亿元。

此外,前三季度人民币贷款增加16.02万亿元。分部门看,住户贷款增加1.94万亿元;企(事)业单位贷款增加13.46万亿元;非银行业金融机构贷款增加1887亿元。

中信建投证券指出,自9月24日国新办发布会以来,资本市场迎来新的一轮利好政策密集出台期,包括但不限于央行提出降息/降准/两类新型货币政策工具、金管局提出建立房地产融资协调机制/推动险资入市、证监会提出市值管理/鼓励长期资金入市/鼓励并购重组等。综合以上政策,央企上市平台运作或将进入新的阶段。

信达证券指出,综合各维度观点,宏观层面市场预期美联储大概率将于11月继续降息,但国内宏观流动性8月数据仍不乐观,因此宏观模型判断红利风格后市相对全A仍有超额收益。展望后市,伴随国家较大规模的货币政策与财政政策落地,国内M2与M1M2剪刀差有望好转。PE估值维度,绝对PE随着市场整体反弹走高,但因红利前期反弹力度弱于市场因此相对估值有所回落。量价拥挤度前期得到较好释放。资金层面,红利ETF投资者在本次行情高点有较大幅度的净卖出。综上我们判断,红利绝对收益有望伴随A股走高,但在中期反弹行情中超额收益可能相对弱于市场,不过在目前国家多重刺激政策的加持下,顺周期红利仍具备长期投资价值。

广发证券表示,央行互换便利工具有助于红利类资产的价值挖掘。通过二次质押融资投资股市是加杠杆行为,给机构资金加杠杆的核心诉求还是提升资本市场内在稳定性、降低市场波动性,因此机构更有动力优先选择大市值、高股息、央国企、低估值等具备“稳定性”特征的优质资产。

业内机构表示,红利策略借助投资能够提供稳定股息支付的上市公司股票,收益来源主要包括股息收入以及潜在的股价增值,并且由于红利类资产本身存在高股息、低估值、均衡分散等特征,长期跑赢大盘的同时,波动率也较为平稳。

随着央行5000亿互换便利的落地,市场或将持续青睐高股息特征突出的红利资产。并且,随着中长期资金入市力度加大,上市公司股东回报水平持续提升,红利类投资方兴未艾,可借助红利相关指数基金或主动型基金进行资产配置。

综上所述,红利资产长期投资价值依然显著,特别是在全球经济复苏缓慢、资金风险偏好降低以及国内无风险利率中枢下移的背景下,红利资产凭借其历史稳定的现金流、高股息率及政策支持等优势,有望成为投资者优化资产配置的重要选择。可借道标普红利ETF(562060),一键布局高股息、高分红板块。