《每日经济新闻》记者获悉,节后新基金扎堆发行,而业绩显著回暖的主动权益类基金成为主角。

伴随着近期A股市场的强势反弹,主动权益类基金业绩也迅速回暖,整个9月偏股混合型基金指数上涨17.32%,超过3000只主动权益基金(份额合并计算)的年内收益在反弹中“回正”。

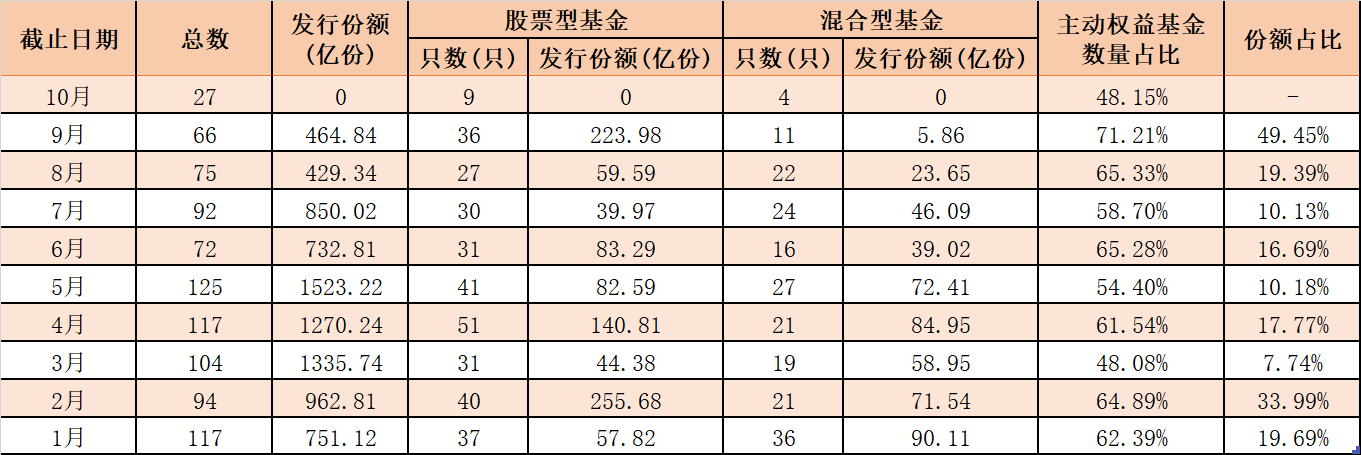

根据Wind数据,10月将正式启动发行的基金共有27只,其中以股票型基金和混合型基金为代表的主动权益类基金占据半壁江山。不仅如此,今年前三季度基金发行规模与去年同期相比有显著提升,并且展望四季度新基发行有望进一步提速。

权益类基金发行持续回暖,前三季度新基发行显著增加

近段时间以来,权益类基金的发行迎来一波小高潮。

Wind数据显示,节后全市场将正式启动发行的新基金共有27只,其中主动权益类基金有13只占到半数,包括兴证全球基金、广发基金等管理人都有新的权益类产品将推出。

每经记者统计发现,从今年4月起,主动权益类基金的发行就有显著回温,4月的权益类新发基金占比超过六成;而6月、8月、9月的这一数据分别达到65.28%、65.33%和71.21%,持续回温趋势明显。

而从发行份额来看或许更加明显。今年3月,包括股票型基金和混合型基金在内的主动权益基金发行总份额为103.33亿份,仅占当月新发基金份额的7.74%;但此后主动权益基金的发行份额占比都在10%以上,到8月占比接近20%,9月达到49.45%,也就是说新发基金份额半数都是主动权益类产品,回温显著。

值得一提的是,以基金成立日为口径,根据Wind数据,前三季度新基金发行份额达到8540.9亿份,明显超过去年同期的7707.61亿份,显示出基金发行的整体回暖。

展望四季度,新基金发行有望进一步提速。有基金公司人士透露,由于公司看好后市走势,新申报的基金后续也会启动提速发行,“抓紧上车”。

主动权益基金加速收复净值失地,业绩在反弹中“转正”

主动权益基金发行的回暖与新基金发行的提速,与市场反弹和基金净值的修复密切相关。

国庆假期前,A股市场强势反弹,主动权益类基金业绩也是迅速回暖。从9月18日起,不到十个交易日时间里,上证指数从2689.7点一路突破,区间涨幅超过20%,截至9月30日已经突破3300点、达到3336.5点。

乘着市场的东风,一大批主动权益基金迅速乘势而上,净值得到快速修复。以偏股混合型基金指数为例,从9月18日到当月月底,该指数涨幅达到20.32%。按份额分开计算,全市场主动权益基金该区间实现上涨的比例达到约99%,其中不乏产品上涨幅度超过30%甚至40%,涨势惊人。

更重要的是,经过这段时间的上涨,全市场有3000只主动权益基金的年内收益由负转正。其中不乏之前亏损超过20%的产品,年内回报都已在反弹中回正,一举收复净值失地;经此一役,还有一些主动权益基金不仅“扭亏”成功,收益超过10%的也不在少数,有109只基金(份额合并计算)的年内回报直接由亏损转为盈利超过20%。

当然,虽然大量产品凭借9月的一波上涨实现了盈利,但仍然有部分前期亏损幅度比较大的基金年内回报仍然为负,想要回正尚需时日。

10月8日开盘后,上证指数继续上涨,早间盘中一度攀升至3674.4点,受到市场和投资者的高度关注。对于后市走势,多家公募的预期也较为乐观。

国寿安保基金表示,随着市场预期的转变,权益市场大幅反弹,债券长端和超长端收益率大幅上行,短端受益于降准,表现相对较好。目前来看,A股正处于多重底部共振阶段,指数放量积极基本确认了中期底部,但政策传导至基本面底仍需要时间,顺周期方向仍有空间。配置上,市场经过三季度探底和整体估值下杀后,整体配置性价比较高,但仍需关注结构选择。

嘉实基金价值风格投资总监张金涛也分析,从全球市场估值吸引力和资金再平衡角度,A股和港股优质资产也具备配置优势。例如中国的互联网龙头估值在全球偏低位置,若外资回流,可能更倾向买入这类有一定成长性、竞争格局较好的优质资产。随着海外无风险利率下降,低估值和高股息的中国资产更具吸引力,港股也有望是全球资金增配中国资产的首选。

博时基金指数与量化投资部则指出,展望后市,美国大选在即,地缘政治会持续扰动;在地产、货币、财政新政刺激下、中国宏观数据能否持续改善,可能将会对港股形成较大影响。国新办于10月6日宣布将于10月8日盘中再次举办发布会,届时发改委有关领导将就“系统落实一揽子增量政策,扎实推动经济向上结构向优、发展态势持续向好”的有关情况进行介绍并答记者问,潜在的增量政策的出炉有望进一步推动市场情绪走高,在空头回补以及风险偏好回升的背景下延续反攻。但需要留意交易过热引发的市场风险。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]