来源:华尔街见闻

如果就业数据过于强劲,投资者可能会减少对未来货币宽松政策的预期,重新回到“经济好消息对股市是坏消息”的情况。但是,明显弱于预期的就业数据也可能被视为市场的负面信号,可能会导致衰退恐慌卷土重来。因此,就业数据符合预期是最好的情况。

9月非农数据过好或者过坏,都不是好消息。

9月30日周一,《金融时报》前首席市场评论员、彭博专栏作家John Authers发布文章,探讨本周五美国非农数据是否会像八月和九月初一样,再次引发市场的剧烈波动。Authers表示,最新的通胀数据无法阻止降息,最新的失业数据也无法支持降息。

Sri-Kumar全球战略公司总裁Komal Sri-Kumar表示,如果9月非农数据如果过于强劲,可能会“吓坏”市场,因为这将支持美联储缩小降息幅度或者推迟降息,让市场回到“经济好消息对股市是坏消息”的情况;但是,如果9月的就业报告非常疲软,可能会导致衰退恐慌卷土重来,又将使市场进入“坏消息就是坏消息”的情况。

因此,就业数据符合预期是最好的情况。Interactive Brokers经济学家Jose Torres表示:对看涨投资者来说,最理想的情况是数据接近预期,这样就不会扰乱当前的货币宽松预期。

本周五,美国劳工统计局将公布9月非农就业报告。经济学家普遍预计9月非农数据将显示劳动力市场稳健复苏,为市场乐观的降息预期提供支撑。目前,市场押注美联储在11月的会议上降息50基点的概率超过50%;而根据美联储最新的利率点阵图,FOMC委员预计年内仅再降息50基点,即11月和12月会议均降息25基点。

局面尴尬,等待非农破局

八月九月,宏观经济数据令人失望,美国股市开局不佳。9月初,美国通胀数据略显顽固,不足以让美联储直接降息50个基点。然而,美联储最终还是降息50基点。8月初,ISM数据和失业数据等似乎预示着经济可能面临硬着陆的风险。

但最新数据显示,通胀担忧得到了缓解。9月27日上周五,美国商务部发布的八月PCE通胀数据显示,美国通胀继续改善:无论是剔除食品和燃料,还是使用达拉斯联储计算的修正均值,PCE通胀都非常接近2%的目标,并呈现出显著、稳定的下降趋势。这对美联储来说是个好消息,不会成为11月会议降息50个基点的障碍。

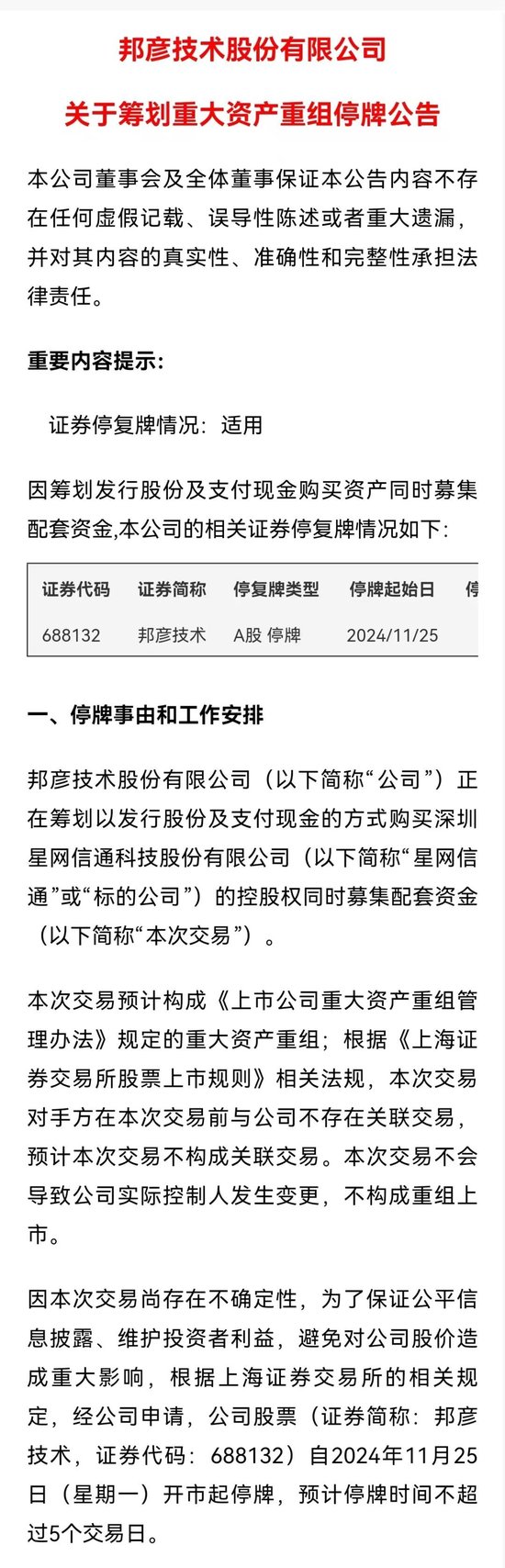

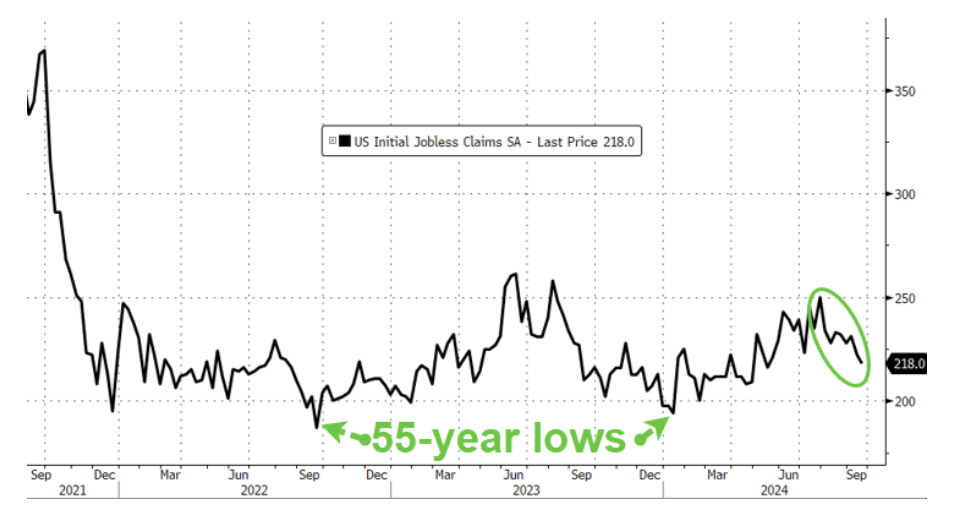

然而,自美联储明确表明将重点关注就业市场后,9月非农就业数据将为美联储年内降息路径提供最新指引。9月26日周四,美国劳工部公布的数据显示,美国9月21日当周首次申请失业救济人数跌至数十年低点附近,续请失业救济人数小幅上涨,表明劳动力市场正在复苏,裁员减少。

尴尬的局面出现了:虽然通胀数据没有理由阻止进一步的降息,但就业数据也没有理由促使进一步的降息。

股票市场反弹的关键:就业数据是否会支持美联储大幅降息的预期?

如上文所述,截至目前,美国经济表现良好,通胀得到了控制,就业市场也保持平稳。但是,本周将公布9月非农数据和失业率,这些数据是否会像八月和九月初一样,引发市场的剧烈波动?Authers认为,在市场情绪高涨的情况下,确实有可能。

关键在于市场对未来降息的预期。

如果就业数据过于强劲,投资者可能会减少对未来货币宽松政策的预期,重新回到“经济好消息对股市是坏消息”的情况。ri-Kumar全球战略公司总裁Komal Sri-Kumar在电话采访中告诉MarketWatch:“如果就业数据非常强劲,那肯定会让股市感到恐慌。”

但是,明显弱于预期的就业数据也可能被视为市场的负面信号,导致市场对即将到来的衰退产生新的担忧。美国财富管理公司高级投资策略师Tom Hainlin表示:“如果9月的就业报告非常疲软,情况将变成‘坏消息就是坏消息’。”

市场的其它潜在波动风险:大选、经济看法、通胀预期

除了9月非农数据,美国大选、两党对经济看法的差异、消费者和投资者对通胀的预测,都影响着美国股市。

目前,距离美国大选仅剩五周,市场存在波动的风险——任何一方的全面胜利可能预示着重大政策变化,其中一些对市场有利,另一些则不利。例如,如果共和党获胜,特朗普提议的企业税削减对市场有利,但关税提案则对市场不利。

再来看看两党分治的情况——自从拜登退出选举以来,市场更偏向于有利于市场的两党分治。在两党分治的情况下,虽然总统有权力单方面实施关税政策,但仍会降低财政过度扩张的风险。

目前,市场没有显示出太多因选举而产生的波动,这可能是因为竞选结果难以预料,加之2016年和2020年民调失败的阴影仍在,以至于市场参与者无法充满信心地下注。

同时,共和党和民主党对美国经济的看法产生了巨大分歧。共和党人认为经济比通胀达到峰值的2022年更加糟糕,而民主党人则认为经济几乎恢复到了疫情前的水平。调查显示,共和党人的财富水平往往低于民主党人,这可能部分解释了两党看法的差异。

此外,消费者认为美国未来五年通胀将大幅上升超过6%,而市场参与者则并不认同,且更赞同民主党认为经济几乎恢复到了疫情前的水平的看法。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。