在购房过程中,房贷利率的计算是每位购房者必须面对的重要环节。准确计算房贷利率不仅有助于购房者更好地规划财务,还能直接影响贷款的总成本。本文将详细介绍房贷利率的计算方法,并探讨其对贷款成本的具体影响。

首先,房贷利率的计算通常基于以下几个关键因素:贷款本金、利率水平、贷款期限以及还款方式。贷款本金是指购房者从银行或其他金融机构借款的总额。利率水平则是银行根据市场情况和借款人的信用评级设定的年利率。贷款期限是指借款人承诺偿还贷款的时间长度,通常以年为单位。还款方式则包括等额本息和等额本金两种常见模式。

等额本息还款方式下,每月还款金额固定,但随着时间的推移,利息支付逐渐减少,本金支付逐渐增加。等额本金还款方式下,每月还款的本金部分固定,利息则随着未偿还本金的减少而逐渐减少。这两种还款方式在总利息支出上存在显著差异。

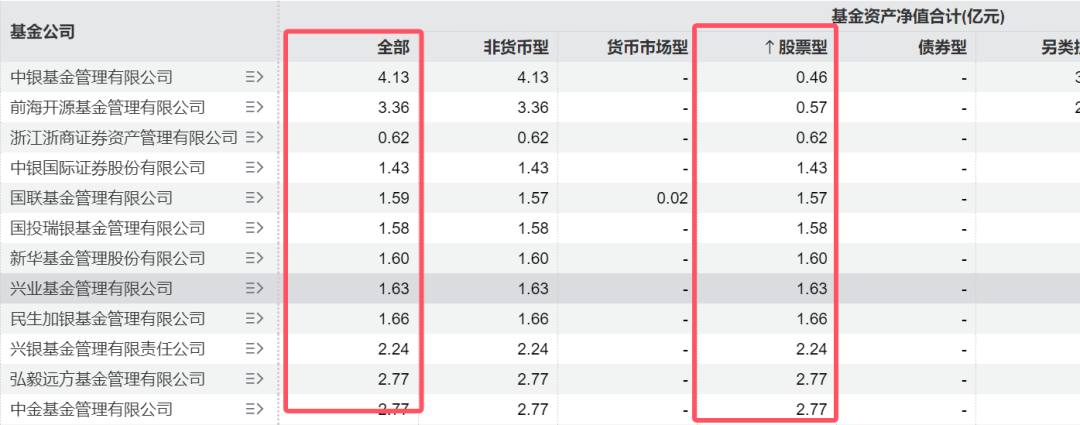

为了更直观地展示这两种还款方式的差异,以下是一个简单的比较表格:

还款方式 每月还款金额 总利息支出 等额本息 固定 较高 等额本金 递减 较低在实际操作中,购房者可以通过银行提供的房贷计算器来精确计算每月还款金额和总利息支出。这些计算器通常会考虑上述所有因素,并根据输入的具体数值生成详细的还款计划。

房贷利率的计算对贷款成本的影响主要体现在以下几个方面:首先,利率水平的高低直接决定了每月还款金额和总利息支出。较高的利率意味着更高的还款压力和更多的利息支出。其次,贷款期限的选择也会影响总成本。较长的贷款期限虽然可以降低每月还款金额,但总利息支出会显著增加。最后,还款方式的选择同样重要。等额本息方式虽然每月还款固定,但总利息支出较高;而等额本金方式虽然初期还款压力较大,但总利息支出较低。

购房者在选择房贷方案时,应综合考虑自身的财务状况、还款能力和长期规划。通过准确计算房贷利率,购房者可以更清晰地了解贷款的总成本,从而做出更为明智的决策。

总之,房贷利率的计算是一个复杂但至关重要的过程。购房者应充分利用银行提供的工具和资源,结合自身的实际情况,选择最适合自己的贷款方案。这不仅能有效控制贷款成本,还能为未来的财务规划奠定坚实的基础。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]