本文源自:期货日报

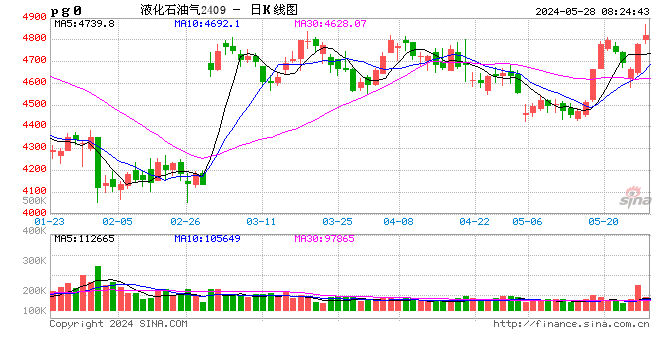

近期LPG期货价格跟随国际外盘价格走高,走出“淡季不淡”的行情。5月27日,SC原油主力合约偏强整理,LPG期货主力合约重启涨势,反弹力度一再加大,盘中创出2023年11月以来新高,收涨2.47%,报收4779元/吨,领涨原油系品种。

中泰期货分析师肖海明表示,近期LPG期货在底部整理后呈现快速拉升的格局,技术上看,5月中旬开始,LPG期货放量突破。“LPG期货上涨速度超出了市场预期。”

在受访人士看来,本次LPG期货上涨主要是受外盘带动。

据隆众资讯燃气事业部总经理艾博介绍,因巴拿马运河拥堵造成美国至远东货源减少,码头通航拍卖费高涨引发外盘现货量紧价高;且传闻中东某码头检修,导致中东货供应偏紧,外盘纸货价格大幅拉高。

南华期货能化分析师刘顺昌表示,供应方面,伊朗South Pars气田的维护使伊朗液化石油气出口在6月中旬之前仍然受到限制。Kpler数据显示,伊朗5月LPG出口量43万吨,较4月84万吨大幅回落。在他看来,供应收紧推动沙特CP和FEI价格上涨。

“LPG期货盘中价格已逼近5月CP价格,在国际现货供应紧张,中国化工需求的推动下,进口成本大幅走高,内外盘价差也扩大至300元/吨以上。”艾博称。

隆众数据显示,截至5月23日,国内PDH开工率升至76%,较低点已迅速回升20%,化工需求的好转推动国内买需增加。

国投安信期货分析师李祖智告诉期货日报记者,目前LPG现货市场以稳为主。下游需求环节,燃气端随夏季影响放大而逐步走弱,当前高位下终端采购谨慎。化工需求PDH延续开工,丙烷需求总体向好,但添加剂受炼厂检修影响开工率有所下滑,碳四需求相对走弱。

港口环节,5月中旬LPG到岸量随化工需求有较明显增长,在近期进口成本持续回落之下,码头端有降价销售压力,后续库存或维持平稳。

“从外盘来看,短期价格仍会在高位区间震荡,进口成本维持高位会给现货以及期货盘面价格带来支撑。但从长线来看,目前国内现货已进入燃烧淡季,下游消化速度放缓,心态悲观,而国内供应也将随着前期检修企业的回归,呈现增量趋势。”在艾博看来,国内现货价格预期或将进入震荡下行的趋势,这将进一步收窄基差,制约盘面价格继续推涨的空间。

“目前,LPG2409合约从底部反弹已经超过500点,利好因素已经释放了很大一部分,在没有新的利多因素驱动前,LPG期货较难有更大的上涨空间。”肖海明表示,从基本面来看,成本的支撑逻辑较为坚挺,但原油需求端已经出现了一定松动。尽管近期化工端开工率较高,但其产业利润较差,后续可能会形成负反馈,制约LPG需求。

燃烧市场方面,目前东南亚和印度需求表现较弱,制约外盘继续走高空间。

同样,在李祖智看来,当前价位已接近前高,现货端仍在消化淡季影响,盘面近期偏强运行,进一步上行驱动较为有限。

然而,刘顺昌认为,短期LPG期价仍有继续走强动力,后续主导LPG走势的关键仍在供应端伊朗LPG出口和PDH对LPG的需求方面。

“中长线来看,需要关注供应增量的变化对国内市场的冲击,以及外盘价格走高对化工需求的影响。同时,也要关注国内夏季高温对燃烧市场的影响,国际买盘降温及6月CP出台或成为行情拐点的关键因素。”艾博称。

“在价格达到阶段性高位后,市场要关注两个变量——6月初OPEC+会议及沙特CP的公布情况。”刘顺昌表示,对LPG多头最有利的情形是:OPEC+进一步额外减产,油价上涨。同时,沙特CP低于预期,进一步推动LPG化工利润的好转。对LPG多头最不利的情形是:OPEC+不延长减产,油价大幅回落。同时,沙特CP大幅高于预期,PDH利润下滑,化工需求转弱。”刘顺昌称,基于此,需注意不同情形组合下LPG价格的变动。

此外,LPG期货后期走势还需要重点关注高成本能否顺利传递到终端。“若终端接受程度不高,或将形成负反馈,进而降低化工端开工率,从而减少LPG的需求,抑制LPG价格。”肖海明说。