在期货交易中,德尔塔值(Delta)是一个至关重要的概念,它衡量的是期权价格对标的资产价格变动的敏感度。德尔塔值的计算方法及其应用,对于投资者理解市场动态和制定交易策略具有重要意义。

首先,德尔塔值的计算通常基于期权定价模型,如布莱克-斯科尔斯模型(Black-Scholes Model)。该模型考虑了多个变量,包括标的资产的当前价格、期权的执行价格、无风险利率、期权到期时间以及标的资产的波动率。具体计算公式如下:

\[ \Delta = \frac{\partial V}{\partial S} \]

其中,\( V \) 表示期权的价格,\( S \) 表示标的资产的价格。德尔塔值的范围通常在 -1 到 1 之间,对于看涨期权,德尔塔值为正,表示期权价格随标的资产价格上涨而上涨;对于看跌期权,德尔塔值为负,表示期权价格随标的资产价格上涨而下跌。

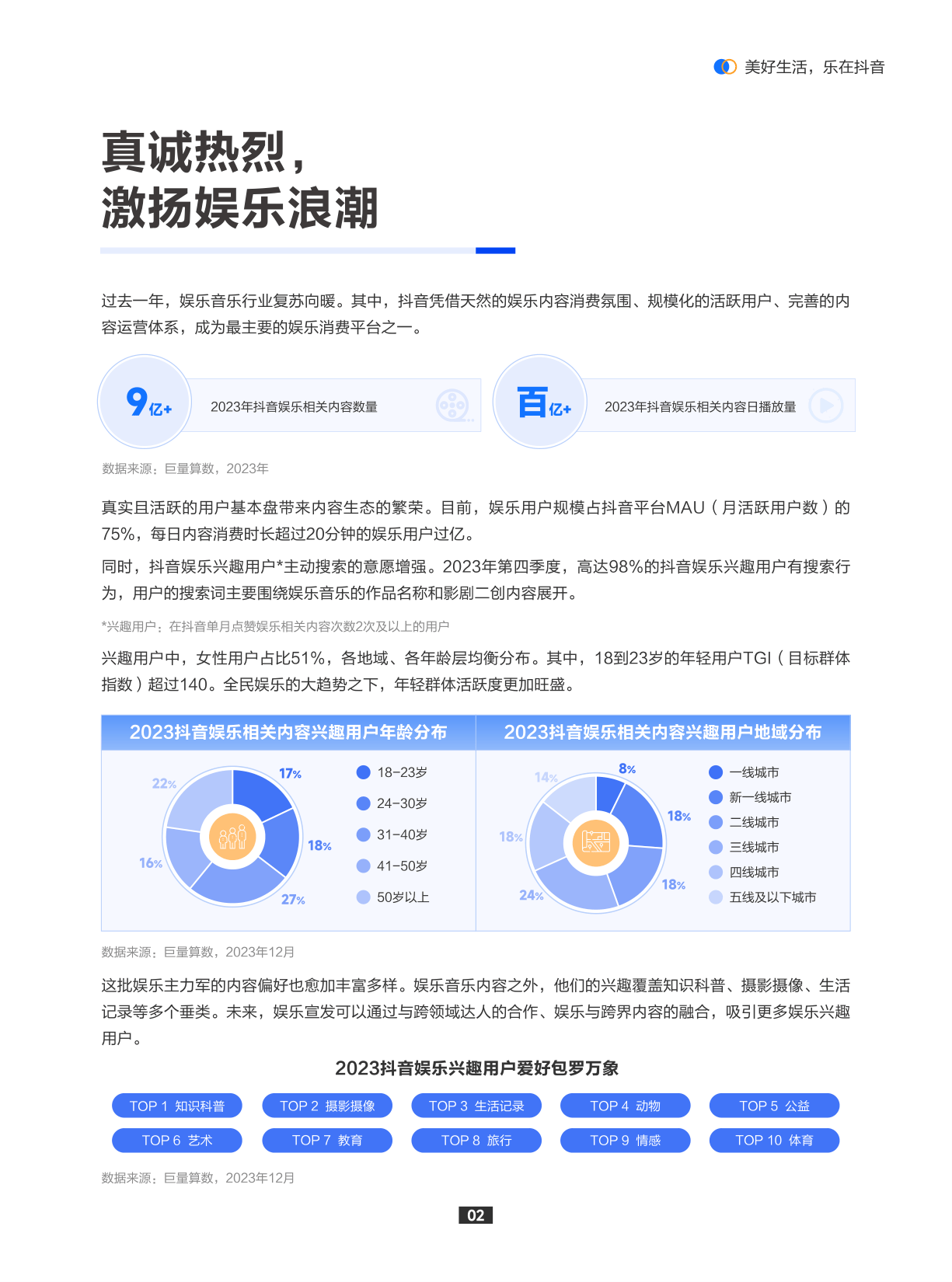

德尔塔值的实际应用广泛,以下是几个关键领域:

1. 风险管理: 德尔塔值是风险管理中的重要工具。通过计算德尔塔值,投资者可以评估其投资组合对市场波动的敏感度,从而采取相应的对冲策略。例如,如果一个投资组合的德尔塔值为0.5,投资者可以通过卖出标的资产或购买看跌期权来降低风险。

2. 交易策略: 德尔塔值可以帮助投资者制定更有效的交易策略。例如,德尔塔中性策略(Delta Neutral Strategy)旨在通过调整头寸,使投资组合的德尔塔值接近零,从而在市场波动中保持相对稳定。

3. 期权定价: 德尔塔值是期权定价模型中的一个关键参数。通过了解德尔塔值,投资者可以更好地理解期权价格的变动机制,从而做出更明智的投资决策。

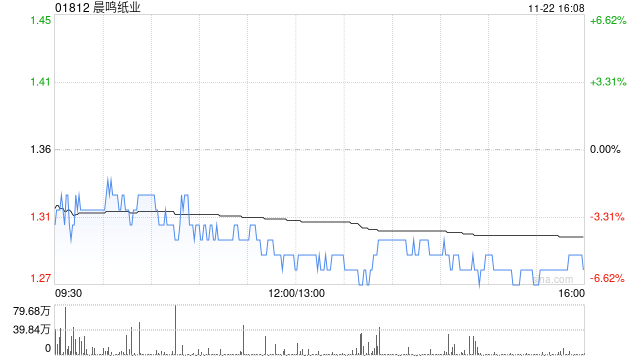

为了更直观地展示德尔塔值的应用,以下是一个简单的表格,展示了不同类型期权的德尔塔值范围及其含义:

总之,德尔塔值的计算和应用是期货交易中的核心技能之一。通过掌握德尔塔值,投资者不仅可以更好地管理风险,还可以制定更有效的交易策略,从而在复杂多变的市场环境中获得竞争优势。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]