炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:思林杰上市后业绩急剧恶化,股价大幅破发,如今市值仅剩14亿元。然而,公司却又计划重组30亿科凯电子,究竟是为保壳还是为提升上市公司质量?需要强调的是,思林杰与科凯电子客户结构差异较大,且收购标的存大客户依赖及被质疑利益输送等问题,是否形成重组协同或有待观察。

近日,思林杰宣布重组并停牌引发市场关注。

9月7日,思林杰发布公告称,公司正在筹划以发行股份及支付现金的方式购买青岛科凯电子研究所股份有限公司(以下简称“科凯电子”)股权,同时配套募集资金,公司股票自9月9日起停牌,预计停牌时间不超过10个交易日。

思林杰重组为保壳?

思林杰处于工业自动化检测领域,为客户提供嵌入式智能仪器模块,将会被装载到检测设备内,用于终端客户的被测件如PCBA、整机、模组等检测,下游客户主要是消费电子领域。据悉,思林杰已成为全球知名品牌苹果(Apple)、安费诺(Amphenol)、脸书(Facebook)、东京电子(TokyoElectron)、所乐(SolarEdge)等公司的合格供应商。

公司于2022年3月14日在上交所科创板上市,发行价格为65.65元/股。公司计划募集资金5.57亿元,实际募集资金净额为9.75亿元,超出了原计划的募集资金额,超募资金净额为4.18亿元。值得注意的是,思林杰无论是业绩还是股价表现,均上演了上市即巅峰。

上市首日,思林杰破发,其开盘价为54.96元,收盘价为50.11元,较发行价下跌了近24%。

与此同时,思林杰上市前后业绩反差较大。上市前,营收利润双增;上市后,公司营收增长乏力,利润出现大幅变脸。2023年,公司营收大幅下降30.55%,利润总额跌幅超90%。

可以看出,思林杰上市后的业绩明显在恶化。根据相关规则,上市公司若存在最近一个会计年度经审计的利润总额、净利润或者扣除非经常性损益后的净利润孰低者为负值且营业收入扣除后金额低于1亿元的情形,将会被实施退市风险警示。思林杰此次收购究竟是否可能保壳之嫌?

需要强调的是,在新国九条下,监管明确提出,进一步削减“壳”资源价值;加强并购重组监管,强化主业相关性,严把注入资产质量关,加大对“借壳上市”的监管力度,精准打击各类违规“保壳”行为。

值得注意的是,此次收购的标的科凯电子为创业板IPO折戟标的。

科凯电子主要产品包括电机驱动器、光源驱动器、信号控制器以及其他微电路产品。作为专业的军工配套科研生产企业,公司的核心产品广泛应用于弹载、机载、车载、舰载等多个领域的伺服控制系统及照明控制系统中,下游客户均为军工行业客户,核心客户为中国兵器工业集团、中国航空工业集团等。

仅从下游客户结构分析,一端是军工属性客户,另一端是消费属性的果链客户,能否构成协同性或有待观察。

蛇吞象式收购规避借壳上市有猫腻?

需要强调的是,思林杰无论是营收体量还是估值水平,似乎都远远不及收购标的科凯电子。

根据相关规则,上市公司及其控股或者控制的公司购买、出售资产,达到下列标准之一的,构成重大资产重组:(一)购买、出售的资产总额占上市公司最近一个会计年度经审计的合并财务会计报告期末资产总额的比例达到百分之五十以上;(二)购买、出售的资产在最近一个会计年度所产生的营业收入占上市公司同期经审计的合并财务会计报告营业收入的比例达到百分之五十以上,且超过五千万元人民币;(三)购买、出售的资产净额占上市公司最近一个会计年度经审计的合并财务会计报告期末净资产额的比例达到百分之五十以上,且超过五千万元人民币。

2022年,科凯电子的资产总额、净资产及营业收入分别为9.12亿元、7.34亿元、2.72亿元;同期思林杰对应金额分别为13.94亿元、13.33亿元、2.42亿元。可以看出,思林杰收购科凯电子已经构成重大重组条件。

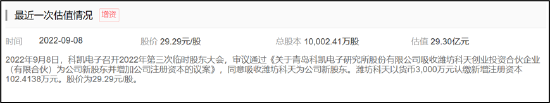

与此同时,公司此次收购标的IPO前夕估值水平已经达到30亿元左右的水平。

据招股书,2022 年 9 月 8 日,科凯电子第四次增资,潍坊科天创业投资合伙企业(有限合伙)增资3000万元,对应估值29.3亿元。

颇为意外的是,如此蛇吞象式收购并未触发借壳上市条件。

根据《重大资产重组管理办法》第十三条,触及重组上市的标准除构成重大重组,同时也需要触及“实际控制人变更”等条件。据思林杰公告显示,经初步测算,本次交易预计构成《上市公司重大资产重组管理办法》规定的重大资产重组。根据《上海证券交易所股票上市规则(2024年4月修订)》相关法规,本次交易构成公司关联交易,不会导致公司实际控制人发生变更,不构成重组上市,即借壳上市。

需要强调的是,一旦构成借壳上市其审核周期或等同于IPO。这是否是思林杰此次重组方案的考量之一?为何思林杰规避借壳上市?

科凯电子主要客户为军工客户,其大客户依赖症过于明显。招股书显示, 2020年-2023年上半年,科凯电子前五大客户销售额占主营业务收入的比例分别为 99.55%、99.52%、99.63%和99.16%。其中对第一大客户中国兵器工业集团的销售收入占比分别为 64.42%、60.95%、51.66%,超过 50%,对第二大客户中国航空工业集团的销售收入占比分别为 27.99%、32.26%、41.25%。

如此大客户依赖,若个别客户需求出现变动,对未来公司业绩可持续性将会产生巨大冲击。对此,科凯电子解释为是军工行业特征所致。公司系国防军工配套企业,下游客户主要为军工集团下属企业及科研院所,企业数量较少、集中度较高。

公司存在穿透间接股东为与公司客户存在关系的相关方的情形。

据悉,科凯电子的董事吴东曾在大客户中国航天科技集团任职。同时,如上文所述,吴东还为科凯电子股东国华基金执行事务合伙人国华管理的副总经理。另外,国华基金股权穿透后,中国兵器工业集团、中国航天科技集团、中国船舶集团等大客户均在股东之列。不止如此,科凯电子的另外两名股东航空产融基金与君戎启创,同样是中国航空工业集团的参股企业。交易所对此发出问询,要求科凯电子说明是否存在利益输送。

此外,科凯电子也出现突击分红现象。2020年、2021年发行人扣除非经常性损益后归属于母公司所有者的净利润分别为8,469.19万元、9,711.22万元,未分配利润分别为15,734.62万元、11,486.43万元,现金分红分别为450万元、8,720万元,现金分红金额占未分配利润的比重分别为2.86%、75.92%。