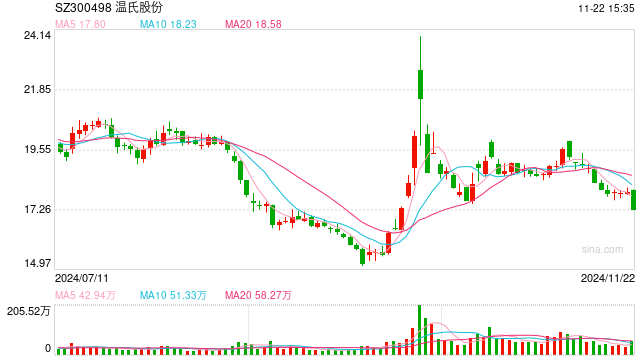

在期货市场中,空头开仓是一个重要的交易策略,它涉及到投资者对未来市场价格下跌的预期。具体来说,空头开仓是指投资者在期货市场上卖出他们并不实际拥有的合约,期望在未来价格下跌时再以更低的价格买入,从而实现利润。

空头开仓的操作流程通常是这样的:投资者首先通过期货经纪商借入合约并卖出,然后在合约到期前或价格下跌时买回合约以平仓。这种策略的核心在于投资者对市场走势的判断,即他们认为未来价格会下跌。

空头开仓对市场走势的影响是多方面的。首先,它增加了市场的流动性,因为空头交易者需要在市场上买入合约以平仓,这增加了市场的交易量。其次,空头开仓可以作为一种市场调节机制,当市场价格过高时,空头交易者的介入可以帮助抑制价格的进一步上涨,从而使市场价格回归到更合理的水平。

然而,空头开仓也可能带来市场的不稳定性。当大量投资者同时进行空头开仓时,市场可能会出现恐慌性抛售,导致价格急剧下跌。这种情况在期货市场中被称为“空头挤压”,即空头交易者被迫以更高的价格买入合约以平仓,从而进一步推高价格。

为了更直观地理解空头开仓的影响,我们可以通过以下表格来比较空头开仓与多头开仓在市场中的作用:

交易策略 市场预期 市场影响 空头开仓 预期价格下跌 增加市场流动性,可能抑制价格上涨,但也可能导致市场不稳定 多头开仓 预期价格上涨 推动价格上涨,增加市场活跃度,但也可能加剧价格波动总之,空头开仓是期货市场中一种重要的交易策略,它不仅反映了投资者对市场走势的判断,也对市场价格和流动性产生深远的影响。投资者在进行空头开仓时,需要充分考虑市场的基本面和技术面因素,以做出更为理性的决策。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]