关于贵金属在内的大宗商品乐观情绪,在华尔街越来越受欢迎。

在两周前走出“全金属狂潮”后,金银铜等贵金属在上周未能延续涨势。但市场预期,在再通胀交易重燃、大宗商品超级周期未结束的背景下,贵金属后续仍然有上涨空间。

其中,铝成为了又一个遭逼空的贵金属。

再通胀交易、大宗商品超级周期下仍看涨

上周,全球贵金属因美联储降息预期降温再度受创,在美元反弹之际,金银铜集体回吐此前涨幅。其中,金价在上周周初创历史新高后,全周跌超3%,创八个月最大周跌幅。伦铜全周累跌3.2%,伦镍全周累跌近4%。

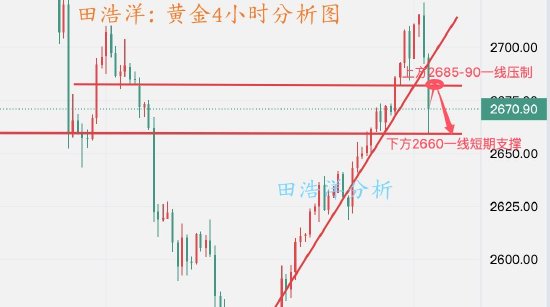

5月27日,因中东地缘局势的最新情况,现货黄金盘初震荡上涨,一度触及2340关口,午间交投于2347.30附近。尽管全球央行购买和强劲的亚洲需求会为黄金创造长期上涨趋势,但围绕美联储货币政策的不确定性本周将继续产生巨大的短期波动。

FXTM市场分析经理奥图努加(Lukman Otunuga)对第一财经记者表示,“由于交易员现在预期美联储在2024年仅会降息一次,走势的天秤本周仍可能会转向有利于空头的方向。”他补充道,在当前环境下,黄金市场将对未来一周的通胀数据非常敏感。美联储最看重的通胀指标——核心个人消费支出指数 (PCE) 将于5月31日公布。“价格压力降温的迹象有可能重燃美联储降息的希望,从而推高金价。反之可能会对美联储降息预期造成另一次打击,进一步压低金价。从技术面来看,下行势头可能将金价推向2300美元的支撑位甚至更低。要想让多头重回市场,可能需要金价回到2385美元上方。”他称。

FXStreet的分析师森格泽(Eren Sengezer)也称,3月核心PCE物价指数环比上涨0.3%。如果4月该数据环比增幅达到0.4%或更高,可能会助长美联储9月不会降息的预期,并在周末前进一步提振美元打压金价。而如果该指数升幅达到或低于0.2%,可能会重振市场对通胀下降进展的乐观情绪,并推动金价走高。此外,5月30日(本周四),美国经济分析局(BEA)将发布第一季度国内生产总值(GDP)的修正值。对这一数据的积极修正也可能会支撑美元,不利于黄金。

在Kitco News黄金调查中,华尔街分析师和散户投资者对本周黄金价格的走势产生了显著分歧。接受调查的14位华尔街分析师中,有21%预计金价将上涨,57%预测金价将下跌,而21%认为金价将横盘整理。在线调查中的195名散户投资者则显示出更多的看涨情绪,其中48%预计金价将上涨,26%预测金价将走低,21%预计金价将维持区间波动。

不论短线如何分歧,华尔街市场人士仍然更关注贵金属的长期情况。在他们看来,大宗商品基本面仍然强劲,他们有信心贵金属将恢复创纪录的涨势。

富国银行的实物资产投资战略主管拉佛吉(John LaForge)称:“我们目前仍真切地处在4年前开始的大宗商品超级周期中,各大宗商品还能有6~10年处于该周期下,届时,各大宗商品将出现真正超强劲的表现。”

这种乐观情绪在华尔街越来越受欢迎。“有理由相信‘伟大的通胀交易’有更大的运行空间。”BTIG的首席市场技术员克瑞斯基(Jonathan Krinsky)称,“最近白银相对表现优于黄金,也暗示着强劲、健康的贵金属牛市。”基于此,他仍然看好黄金,认为黄金尚未达到本轮最终高点。”

今年至今,黄金期货上涨了12%,而白银期货同期的涨幅为27%。铜在2024年的表现优于黄金和白银,主要得益于投资者押注铜将在可再生能源转型和电动汽车兴起的过渡中发挥关键作用。除了近期的逼空交易助推外,美国银行的贵金属研究主管韦德米尔(Michael Widmer)称,从基本面来看,铜看起来也“非常强劲”,投资者应该利用任何铜价调整的时机,作为买入机会。“我认为铜市场的结构性牛市仍然存在,这是一个坚定的逢低买入市场。”他和他的团队预计,到2025年,铜价将从目前的水平再上涨超过25%,达到12000美元/吨的平均水平。此外,对于希望加入并看涨贵金属的其他市场投资者来说,美国银行将Antofagasta Plc(ANTO.L)、Freeport McMoRan(FCX)和Teck Resources(Teck)列为其首选铜相关交易企业,将Franco Nevada(FNV)和Wheaton Precious(WPM)列为推荐的黄金交易类企业。

德银首席美国经济学家录兹提(Matthew Luzzetti)在最新一期音频博文中分享了对经济前景的看法并强调,美国经济增长前景也仍将支持对大宗商品的强劲需求和走势。WisdomTree的研究总监萨尔(Nitesh Shah)则更强调各国央行需求的作用。他称,预计各国官方部门的需求将支撑包括黄金在内的贵金属价格继续上涨。“各国央行在寻求实现储备多元化时仍会抓住机会,在可能的情况下折价购买黄金。这为市场提供了坚实支撑,私人投资者跟随加入只是时间问题。”他称。

铝成为又一个逼空目标

在贵金属市场整体回调之时,铝却在上周末成为市场关注的新逼空目标。5月25日,据报道,大宗商品贸易巨头托克集团(Trafigura)最近几周向伦敦金属交易所(LME)大量交付铝,暗示其对铝价未来走势的悲观预期。但与此同时,包括摩根大通、花旗集团和Squarepoint资本在内的多家华尔街机构已开始买入这些铝库存,押注铝价上涨。

在过去一年中,托克在巴生港积累了大量铝库存,部分原因是其与印度供应商Vedanta等签订了大量合同。通常,积累大量库存的贸易商会看到机会,通过买家支付的实物溢价高出LME定价的部分来获利。当需求超过供应时,随着铝的实际消费者提取库存中的金属,特定地点的溢价往往会上涨。然而,在过去两周内,托克突然将大约65万吨铝登记到LME,导致仓储凭证数量大增,这是27年来最大的单日登记行动。这被市场解读为,托克看跌铝价。由于实物市场交易疲软,托克可能认为在LME上出售这些金属,并从未来所有者那里收取部分仓储费是获利最快、最有利可图的方式。

但华尔街投行和对冲基金们则持相反观点,并迅速从LME购入这些铝,并申请提取。这一博弈结果目前是,看多铝的观点正逐渐获得越来越多的支持。此前,3月中旬时,LME的投资者普遍看跌铝价,而现在他们却转向看涨,对铝价上涨的预期达到了两年来的最高水平。这背后主要原因是,在全球产量受限以及中国和印度需求增长的预期下,市场预计今年下半年,铝也将面临供应紧张。

目前针对铝的新一轮逼空大战中,随着LME针对库存积压引入规则限制,加之马来西亚巴生港出现的长队已经让部分买家撤回了他们的提取申请,市场形势变得更加复杂。不论如何,自托克开始交付实物铝以来,LME的铝价已涨约4%。此前,在力拓集团就澳洲两家氧化铝工厂的发货问题宣布不可抗力之后,铝价更一度达到23个月高位。

目前,逼空方暂时占据优势,但针对铝的博弈仍未结束。