在期货市场中,风险管理是投资者必须掌握的核心技能之一。它不仅关系到投资者的资金安全,更直接影响其长期的投资策略和收益。理解期货市场的风险管理,首先要明确期货交易的基本特性,即杠杆效应和价格波动性。

期货交易允许投资者用较少的资金控制较大的合约价值,这种杠杆效应可以放大收益,但同时也放大了损失的可能性。因此,有效的风险管理策略是投资者在期货市场中生存和发展的关键。

风险管理的第一步是识别风险。投资者需要了解市场中的各种风险因素,包括但不限于市场风险、信用风险、流动性风险和操作风险。市场风险是指由于市场价格波动导致的投资损失,这是期货交易中最常见的风险类型。信用风险则涉及到交易对手的违约可能性,而流动性风险则与市场深度和交易量有关,操作风险则可能源于技术故障或人为错误。

接下来,投资者需要制定和实施风险管理策略。常见的策略包括止损单的设置、分散投资、使用期权进行对冲以及定期评估和调整投资组合。止损单可以帮助投资者在市场价格达到预设水平时自动平仓,从而限制潜在的损失。分散投资则通过投资于不同的资产类别或市场,来降低单一投资的风险。期权对冲则是一种更为复杂的策略,通过购买期权合约来对冲期货头寸的风险。

风险管理对投资者的重要性不言而喻。首先,它可以帮助投资者保护资本,避免因市场波动而导致的重大损失。其次,有效的风险管理可以增强投资者的信心,使其能够在市场中保持冷静和理性,从而做出更为明智的投资决策。最后,风险管理还有助于投资者实现长期的投资目标,通过控制风险来确保投资组合的稳定增长。

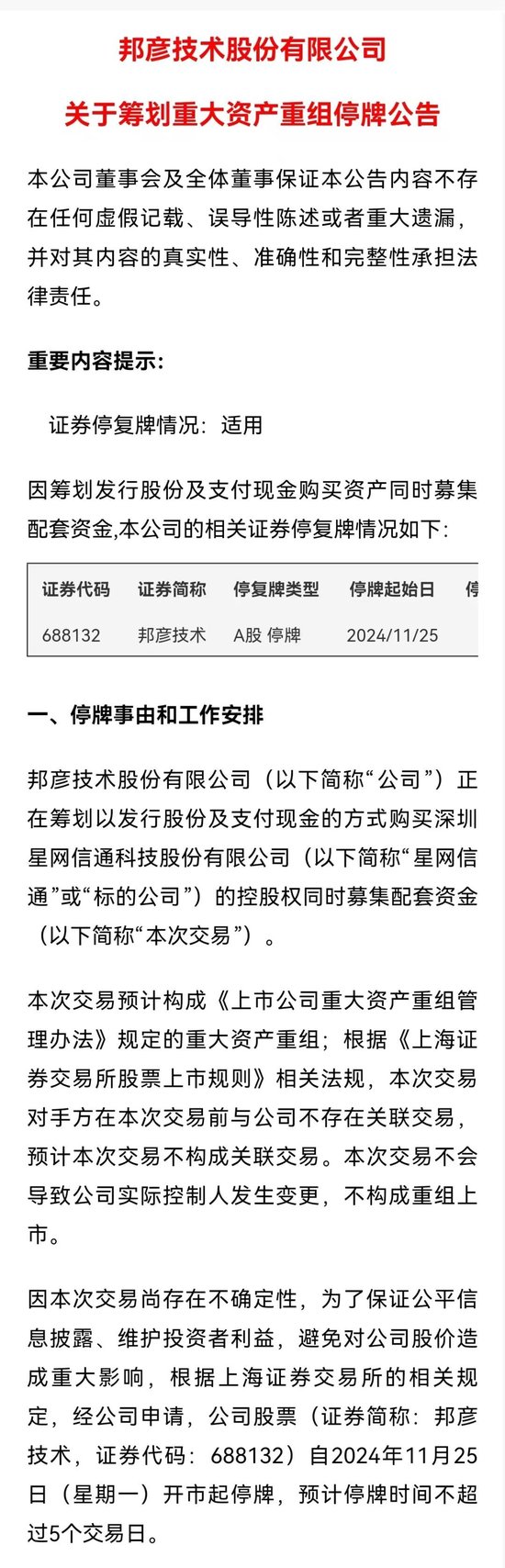

为了更直观地展示不同风险管理策略的效果,以下是一个简单的表格,比较了几种常见策略的优缺点:

总之,理解并实施有效的风险管理策略是期货市场投资者成功的关键。通过识别和评估风险,制定和执行相应的策略,投资者可以在复杂多变的市场环境中保护自己的资本,实现长期的投资目标。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]