全球电机领先企业,业绩符合预期。鸣志电器是全球运动控制领域知名制造商,围绕自动化和智能化领域有序外延扩张。公司在步进电机、伺服电机、无刷电机、空心杯电机及其驱动器方面深入布局。24H1公司实现营收12.65亿元,同比-3%,归母净利润/扣非净利润0.40/0.37亿元,同比-25%/-25%;其中Q2实现营收6.56亿元,同比持平(连续6个季度收入规模在6-6.6亿元),归母净利润/扣非净利润0.34/0.33亿元,同比+61%/+66%。国内/海外H1收入6.8/5.8亿元,同比+7%/-13%(海外供应链在去库尾声),业绩整体符合市场预期。

基本面步进规模基本稳定、无刷结构性表现亮眼。H1控制电机及驱动系统营收10.4亿元,同比-3%,其中:1)电机类H1收入6.8亿元,同比+3%。无刷电机增长最快,收入1.3亿元、同比+82%,系智能汽车、机器人及半导体等行业拉动,同时产能稳步释放。步进电机受下游安防、通信等行业需求承压,预计24H1步进收入有所下滑。2)运控解决方案收入3.5亿元,同比-15%。其中伺服系统H1收入1.4亿元,同比+7%,系半导体及锂电储能拉动。3)精密传动系统营收0.4亿元,同比-5%。

新兴高附加值领域半导体/储能/智能车表现亮眼、传统领域H1去库进入尾声。公司持续布局运动控制业务应用于新兴行业(主要对应海外市场)。拆分来看,1)【新兴领域】H1收入1.7亿元,同比+57%,其中半导体&锂电储能收入同比+70%以上、机器人收入同比+15%(移动机器人为主,23年收入同比-14%)、智能汽车收入同比+210%(雷达、智能座舱、热管理泵电机);2)【传统领域】H1收入5.8亿元,同比-11%,包含工控、医疗设备、舞台灯光、纺织等。其中工控收入同比-12%(23H2 海外市场供应链去库存、24H1进入去库尾声)、电子泵阀收入同比-20%。

空心杯电机性能领先、人形机器人有望打开成长空间。公司空心杯电机性能接近Maxon、Faulhaber两大海外空心杯电机龙头,同时凭借瑞士子公司T Motion生产的控制器与美国子公司AMP、Lin的运动控制技术与销售网络打造强劲空心杯电机模组研发制造能力。若公司后续人形机器人业务拓展顺利,机器人起量有望带来高业绩弹性。

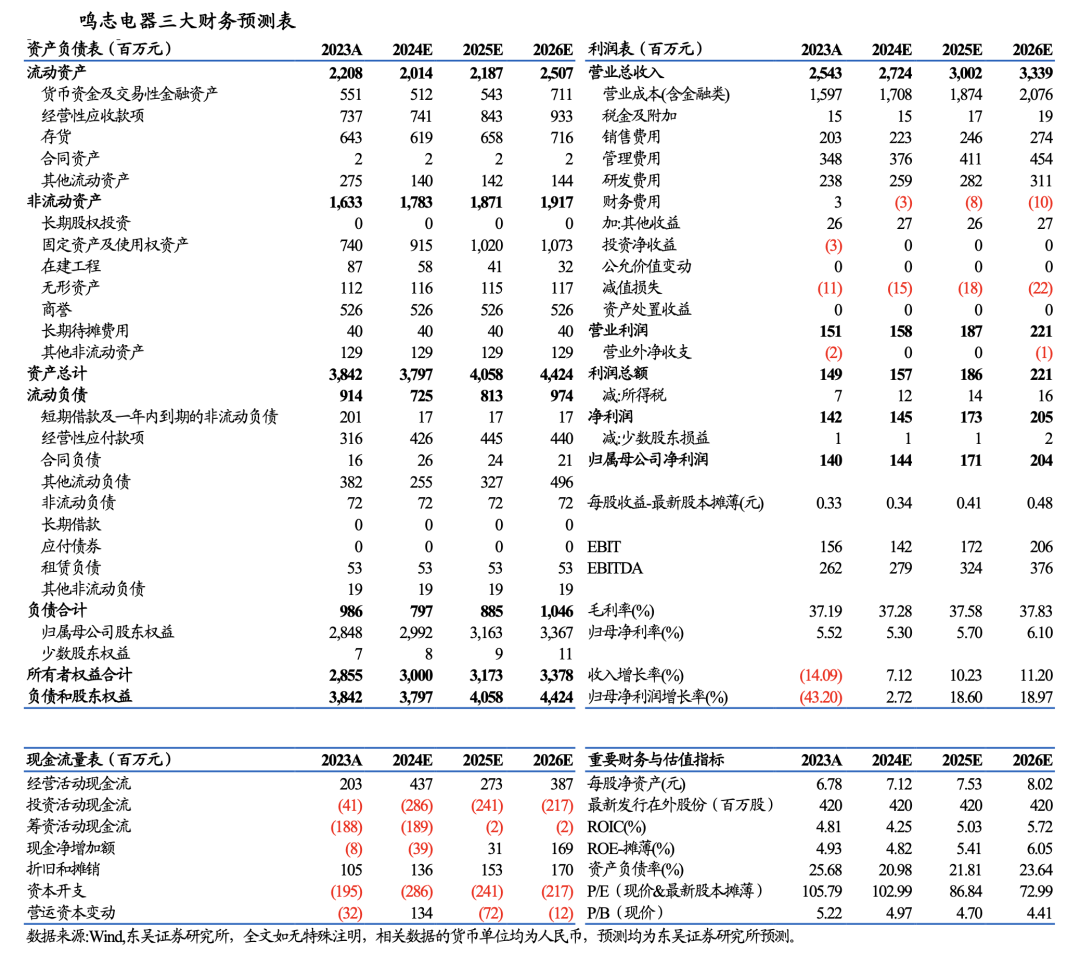

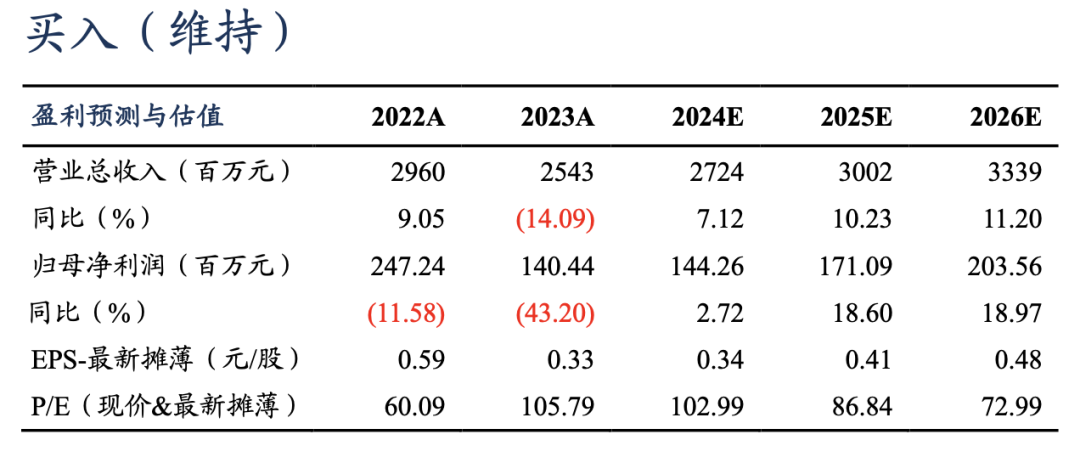

盈利预测与投资评级:考虑到国内外需求仍处于弱复苏阶段,我们下修24-26年归母净利润至1.4/1.7/2.0亿元(原值为1.9/2.4/3.0亿元),同比+3%/+19%/+19%,对应现价PE为103x、87x、73x,考虑到机器人业务有望打开公司成长空间,维持“买入”评级。

风险提示:宏观经济下行,竞争加剧,机器人新业务进展不及预期等。

1. 全球电机领先企业,业绩符合预期

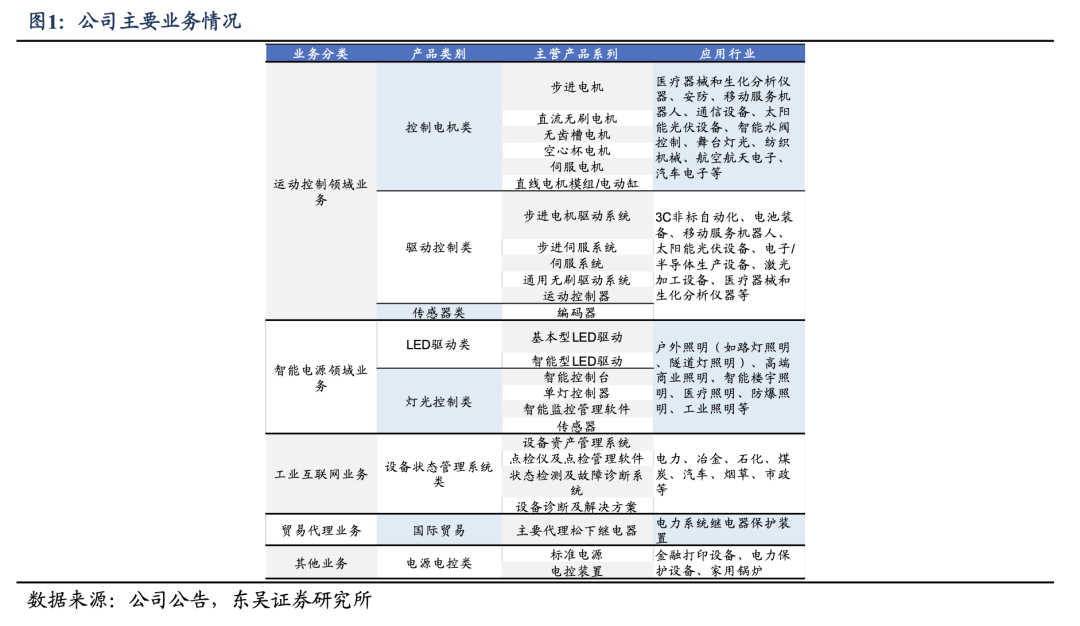

鸣志电器是全球运动控制领域知名制造商,围绕自动化和智能化领域有序外延扩张。公司在步进电机、伺服电机、无刷电机、空心杯电机及其驱动器方面深入布局,掌握全球领先的电机研发、驱动、制造技术,与全球30多家国际性公司合作,下游应用于各类工业(光伏、机器人、汽车等)及大消费场景(医疗、舞台灯光、安防等)。

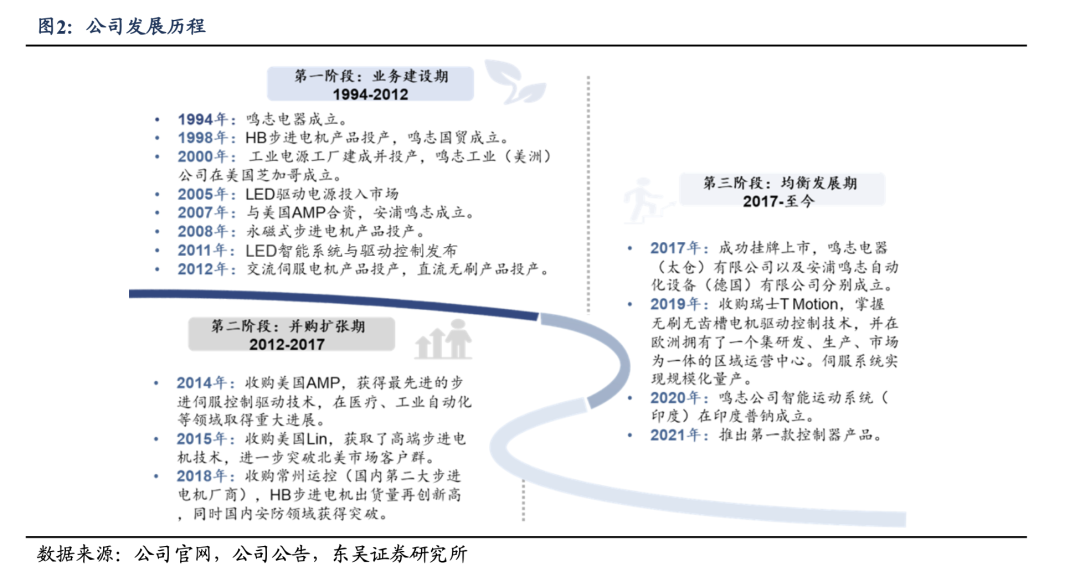

坚毅发展三十载,历经三大阶段:

1)业务建设期(1995年-2014年)。公司成立于1995年,1998年HB步进电机(即Hybrid混合步进)产品投产,2000年工业电源工厂建成并投产,2005年LED电源投放市场;2007年开展控制电机驱动系统业务,2008年PM步进电机(即Permanent Magnet永磁步进)产品投产,2011年LED智能系统与驱动控制产品发布,2012年交流伺服产品与无刷产品投产,电机品类扩张打响第一枪。

2)并购扩张期(2014年-2017年)。2014年收购美国AMP(2007年即与AMP成立合资公司安浦鸣志,合作多年),在原有电机业务基础上补齐驱动层、控制层产品,行业端在医疗、工业自动化等领域取得突破;2015年收购美国LIN,获取高端步进电机技术,进一步突破北美市场客户群;2018年收购常州运控(国内第二大步进电机厂商),HB步进电机出货量再创新高,同时安防等领域取得突破。

3)均衡发展期(2017年至今)。公司近年来积极拓展高附加值产品(空心杯/无刷/伺服/直线电机)和新兴下游(机器人、光伏、新能源车等),2017年/2020年分别在德国/印度成立子公司,2019年收购瑞士T Motion,掌握无刷无齿槽电机驱动控制技术,并在欧洲拥有了一个集研发、生产、市场为一体的运营中心,标志公司在东南亚、北美、欧洲等全球主要工业地区运营网络的建成,业务在全球主要市场均衡健康发展。

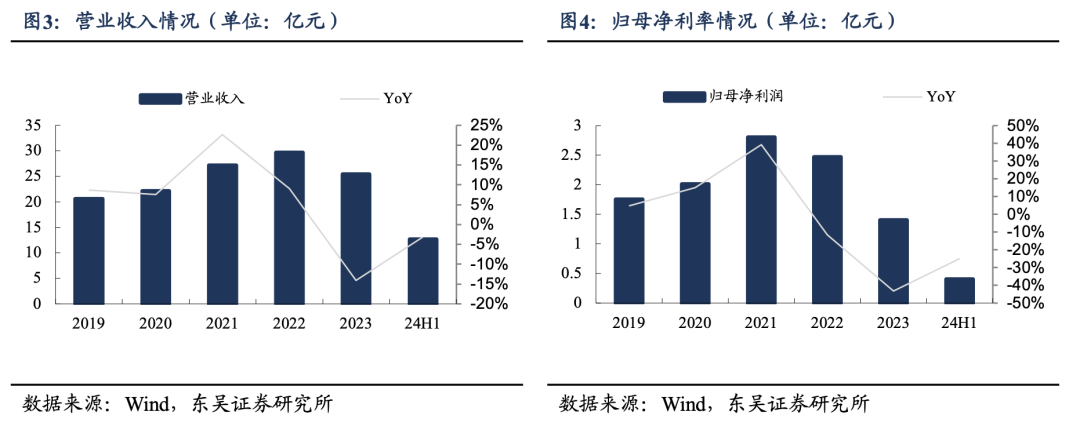

24H1实现营收12.65亿元,同比-3%,归母净利润/扣非净利润0.40/0.37亿元,同比-25%/-25%;其中Q2实现营收6.56亿元,同比持平(连续6个季度收入规模在6-6.6亿元),归母净利润/扣非净利润0.34/0.33亿元,同比+61%/+66%。国内/海外H1收入6.8/5.8亿元,同比+7%/-13%(海外供应链在去库尾声),业绩整体符合市场预期。

基本面步进规模基本稳定、无刷结构性表现亮眼。H1控制电机及驱动系统营收10.4亿元,同比-3%,其中:1)电机类H1收入6.8亿元,同比+3%。无刷电机增长最快,收入1.3亿元、同比+82%,系智能汽车、机器人及半导体等行业拉动,同时产能稳步释放。步进电机受下游安防、通信等行业需求承压,预计24H1步进收入有所下滑。2)运控解决方案收入3.5亿元,同比-15%。其中伺服系统H1收入1.4亿元,同比+7%,系半导体及锂电储能拉动。3)精密传动系统营收0.4亿元,同比-5%。

新兴高附加值领域半导体/储能/智能车表现亮眼、传统领域H1去库进入尾声。公司持续布局运动控制业务应用于新兴行业(主要对应海外市场)。拆分来看,1)【新兴领域】H1收入1.7亿元,同比+57%,其中半导体&锂电储能收入同比+70%以上、机器人收入同比+15%(移动机器人为主,23年收入同比-14%)、智能汽车收入同比+210%(雷达、智能座舱、热管理泵电机);2)【传统领域】H1收入5.8亿元,同比-11%,包含工控、医疗设备、舞台灯光、纺织等。其中工控收入同比-12%(23H2 海外市场供应链去库存、24H1进入去库尾声)、电子泵阀收入同比-20%。

空心杯电机性能领先、人形机器人有望打开成长空间。公司空心杯电机性能接近Maxon、Faulhaber两大海外空心杯电机龙头,同时凭借瑞士子公司T Motion生产的控制器与美国子公司AMP、Lin的运动控制技术与销售网络打造强劲空心杯电机模组研发制造能力。若公司后续人形机器人业务拓展顺利,机器人起量有望带来高业绩弹性。

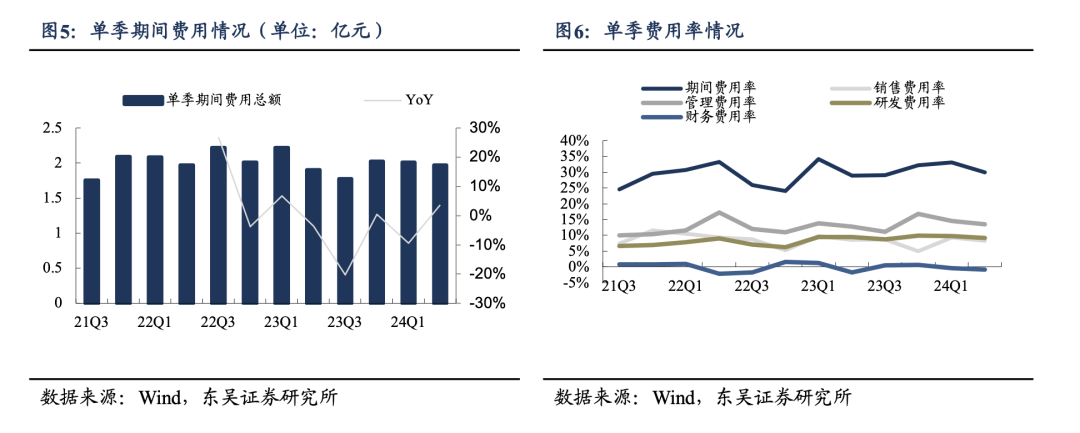

财务数据分析:Q2毛利率达37.0%,同环比+2.2pct/-1.1pct。其中核心产品电机及驱动H1毛利率39.0%,同环比-0.5pct,依靠大宗原材料储备、工艺改善等方式对冲其涨价影响。Q2净利润率达5.2%,同比/环比+1.9pct/+4.1pct。Q2销售/管理/研发/财务费用率分别8.3%/13.6%/9.1%/-0.9%,同比分别-0.3/+0.7/-0.3/+0.9pct,体现公司在费用端有所控制。

盈利预测与投资评级:考虑到国内外需求仍处于弱复苏阶段,我们下修24-26年归母净利润至1.4/1.7/2.0亿元(原值为1.9/2.4/3.0亿元),同比+3%/+19%/+19%,对应现价PE为103x、87x、73x,考虑到机器人业务有望打开公司成长空间,维持“买入”评级。

风险提示:宏观经济下行,竞争加剧,机器人新业务进展不及预期等

鸣志电器三大财务预测表