期货交易中的顺势而为策略及其局限性

在期货市场中,顺势而为是一种广泛推崇的交易策略,其核心理念是根据市场趋势进行交易,即在价格上升时买入,在价格下降时卖出。然而,尽管这一策略听起来简单直观,实践中却存在不少挑战和局限性。

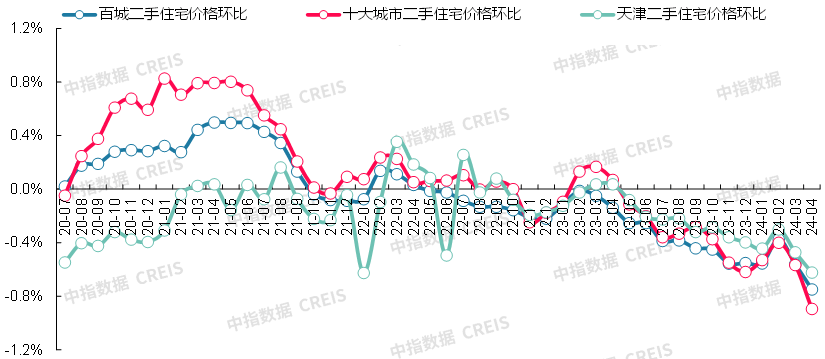

首先,市场趋势的识别本身就是一个技术难题。市场价格受多种因素影响,包括宏观经济数据、政策变动、突发事件等,这些因素都可能导致价格趋势的突然转变。因此,即使是最经验丰富的交易者也难以准确预测市场趋势的持续时间和方向。

其次,顺势而为策略在执行过程中容易受到心理因素的影响。由于期货交易通常涉及杠杆,小幅的市场波动就可能导致较大的资金损失。在这种情况下,交易者可能会因为恐惧或贪婪而做出非理性的决策,如过早平仓或追加保证金,这都可能破坏原有的交易计划。

此外,顺势而为策略还面临着交易成本的问题。频繁的交易不仅会增加手续费支出,还可能导致滑点现象,即实际成交价格与预期价格之间的差异。这种成本在长期累积下来,可能会显著影响交易的整体盈利。

为了更直观地展示顺势而为策略的局限性,以下表格列出了该策略在实际操作中可能遇到的主要问题及其影响:

问题 影响 市场趋势难以准确预测 可能导致错误的交易时机,增加亏损风险 心理因素干扰 可能导致非理性决策,破坏交易计划 高交易成本 增加交易成本,降低整体盈利综上所述,虽然顺势而为策略在理论上是一种有效的交易方法,但在实际操作中,交易者需要克服市场趋势识别的难题,管理好自身的心理因素,并注意控制交易成本。只有这样,才能在期货市场中有效地应用这一策略,实现稳定的投资回报。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]