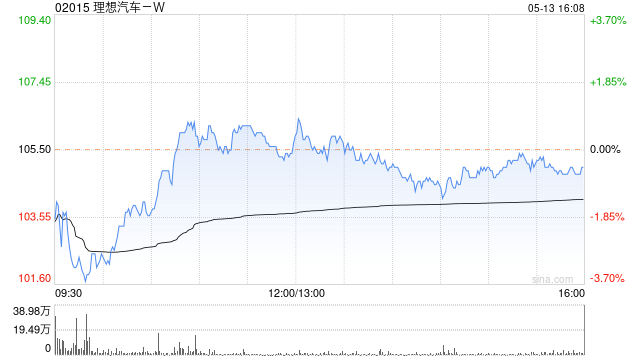

天风证券发布研究报告称,维持理想汽车-W(02015)“买入”评级,预计24/25年收入1809/2255亿元,24年调整后净利润159亿元,目标价155港元。

报告中称,近期理想面临大波动调整,该行认为核心原因为Q1的淡季销量与新纯电平台Mega不及预期;该行判断市场或过度悲观地判断理想全年销量与利润,对竞争格局恶化上或存在误判(理想的市占率并未显著下滑)。该行判断随着2QL6的爬坡,理想市占率有望进一步提升。该行预计今年销量60-65万辆,其中L789或恢复至3-3.5万月销,L6预计1.5w以上,剩下三款纯电车型预计H2上市。考虑到经济情况的不确定性、行业竞争或加剧以及车型降价。

对于公司24年智能化:城市NOA推进或提速,加大马力投入智能化研发!理想正加大投入力度,补齐智能化方面的短板,目标于25年理想智驾研发团队规模预计由目前的约900人扩张至超过2500人。该行判断,在理想BEV模型、TIN网络和NPN特征等能力加速成熟的趋势下,或有潜力加快对智能驾驶第一梯队竞争对手华为和小鹏等公司的追赶。

该行认为理想的优势在于:1)L平台统一体系的智能驾驶硬件平台以及其庞大的规模效应;2)全栈自研能力和强大现金流支撑的稳定研发投入。虽然目前自动驾驶能力推进节奏弱于华为、小鹏两家车企,但仍是最有力的竞争和追赶者之一,同时意味着其在技术实力上将持续拉开与传统车企的差距。该行强调未来3年智能化或成为车企的最核心竞争力,来自头部新势力车企的技术+数据飞轮将构筑更深的产品力壁垒。