利比亚原油生产和出口受阻有望恢复,叠加原油需求仍显疲软,油价跌至年内低点,PTA成本支撑减弱。此外聚酯旺季刚需无亮点,PTA仍面临累库压力,截至9月4日,PTA2501合约最低跌至5032元/吨,刷新近两年内的次新低,金九旺季能否兑现,后市PTA怎么看?

1、PX高供应难改,成本端支撑不足

美联储降息、中东局势持续扰动,叠加美国传统汽油消费旺季临近尾声,旺季过后美国原油需求面临转淡,而欧佩克+产量政策面临关键期,若逐步增产计划如期实施则利空油市,暂停或者延迟则对油市形成利好支撑,多方博弈下,油价波动加剧,进而PX成本驱动指引有限。关注原油库存及美元走势。

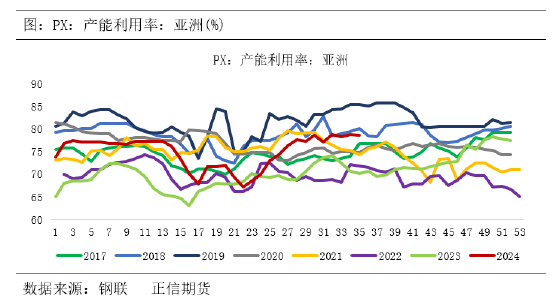

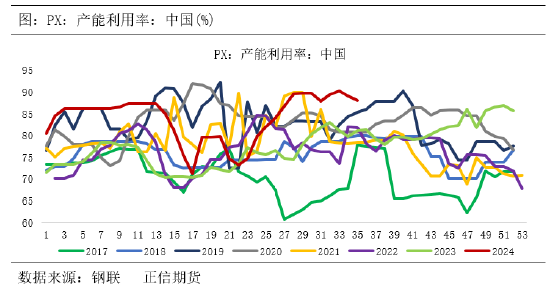

PX来看,8月份,因经济衰退担忧引发资金避险情绪发酵,叠加中东局势降温,国际油价承压重挫,PX成本端支撑塌陷,同时国内PX装置开工负荷处于高位,需求端PTA装置存在计划内及计划外停车事件发生,供需矛盾凸出,PX大幅下跌,不断刷新年内低值,一路回探至近20个月内低位。9月份,浙石化及东营威联总计300万吨PX装置存在短停预期,但国内PX装置开工负荷延续处于历史高位,需求端PTA工厂检修强于重启力,PX或将延续宽平衡格局。

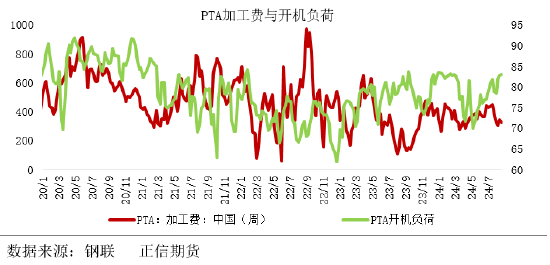

2、高供应压力下,PTA加工费压缩明显

由于6、7月PTA加工费尚可,叠加“金九银十”旺季预期,PTA企业8、9月检修计划不多,PTA累库预期较强。过剩压力下PTA加工费明显下跌,8月PTA月均加工费跌至年内低点附近,但月均加工费在近年新投产装置的理论加工费成本线之上,即PTA新装置生产盈利,但早年投产的装置生产亏损。

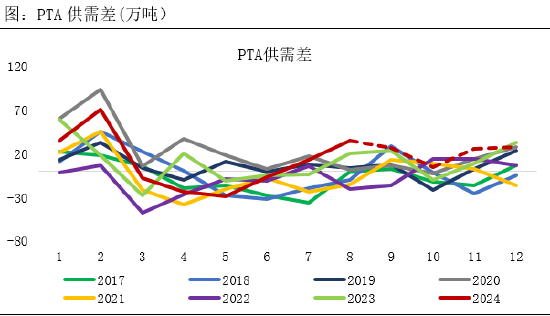

8月PTA月产量创历史新高,社会库存累库35万吨左右。目前来看,9月PTA检修计划较少,PTA供应过剩的预期仍然较强。且华东250万吨PTA新装置可能2024年年底投产,早于此前市场预期,若该装置12月份投产,则其影响前置至10-11月份,PTA新装置带来的产量增量依旧利空PTA加工费。

3、织造采购谨慎,聚酯负荷缓慢提升

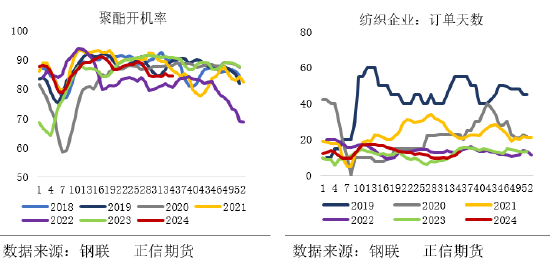

截至目前,暂未出现明显的需求淡季向旺季转换的迹象,长丝高产销缺乏持续性,叠加产业链终端企业的资金压力仍存,对聚酯采购的积极性不高,“金九银十”的需求旺季预期相对谨慎。今年多数是聚酯企业在终端企业的聚酯库存偏低阶段,通过促销带动产销回升,极少出现终端企业主动补聚酯库存带动聚酯产销回升的情况。聚酯产业链自上而下的成本传导、库存转移均不够顺畅,导致聚酯开机率高位小幅波动为主,聚酯产能利用率仍围绕84%、85%波动,提负有限,对PTA需求支撑一般,仍需等待终端需求回升。

截至8月29日江浙地区化纤织造综合开工率为65.37%,环比上周上涨2.63%。终端织造订单天数平均水平为12.90天,较上周增加1.75天。终织造行业开工负荷继续提升,内外贸秋冬订单询单问价气氛逐渐升温,织造企业坯布库存量窄幅减量。原丝厂商让利出货,且临近月底,下游厂商多集中备货补仓,周内织造企业原料库存明显增加。需求逐渐恢复,秋冬季节订单陆续下达,织造工厂订单天数小幅增加。

4、总结

总的来看,PX方面,PX产能利用率回升至高位,且油品旺季尾声,9月装置检修较少,PX供应存增加预期。PTA方面,9月检修不多,供应维持高位,如果加工费用下降,可能会出现计划外的检修,关注PTA装置检修动态。需求方面,传统旺季即将来临,但订单表现不佳,下游采购谨慎,聚酯负荷提升较为有限,PTA供需过剩格局难改。

后市来看,市场或将逐步交易旺季结束以及OPEC退出自愿减产,且经济增长放缓对石油需求下降预期下,油价仍面临压力。PTA供应有增量预期,需求端聚酯负荷提升有限,PTA供需维持累库,流通货源增量预期明显。在成本及供需偏弱格局下,PTA或将维持弱势寻底格局。