炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

随着半年报披露落幕,上市券商今年上半年业绩集体出炉。

整体来看,今年上半年,43家上市券商合计取得净利639.61亿元,同比降逾两成。净利排名前五的是中信证券、华泰证券、国泰君安、招商证券、中国银河。约四分之一的券商净利同比实现正增长,1家券商亏损。

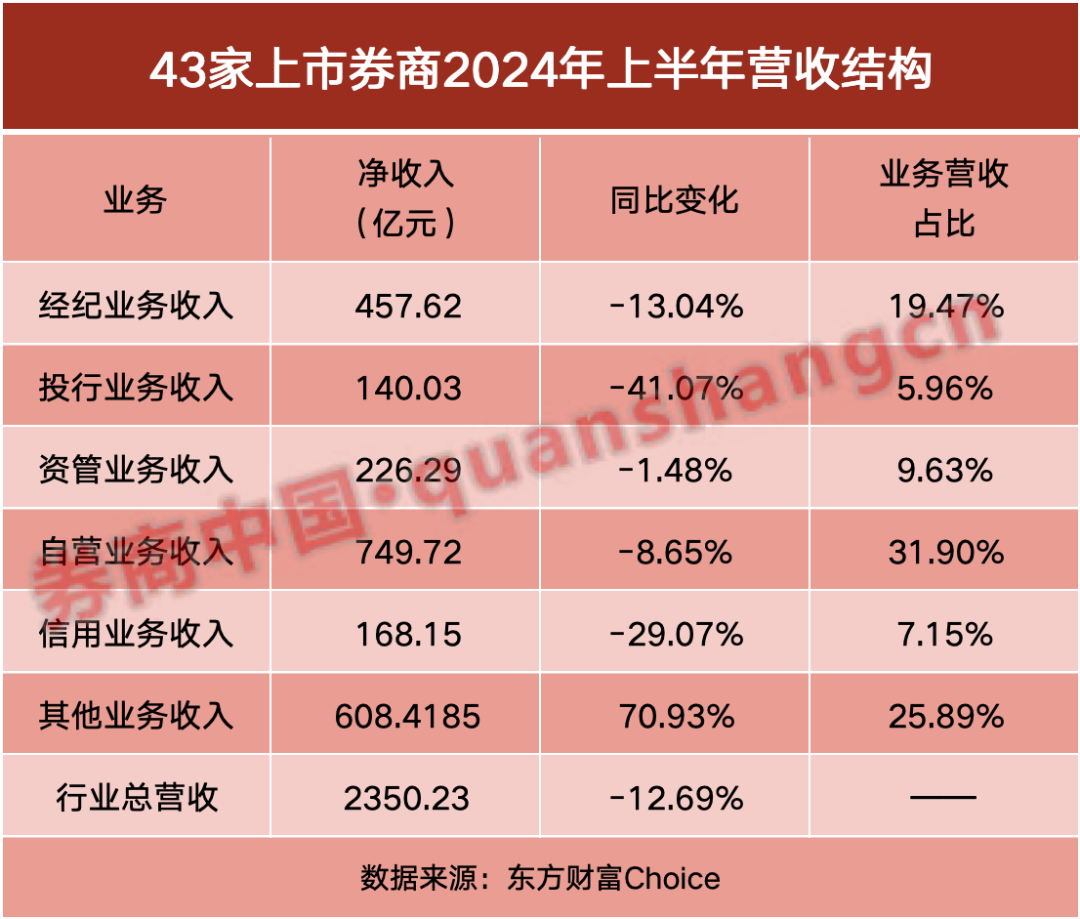

业务结构方面,自营业务收入成业绩压舱石,营收占比超三成;经纪业务收入业务占比近20%;资管业务、信用业务、投行业务营收占比均不到10%。此外,其他业务营收占比约26%。其中,投行业务及信用业务降幅最大,分别同比下降四成、三成。

净利整体同比下降两成

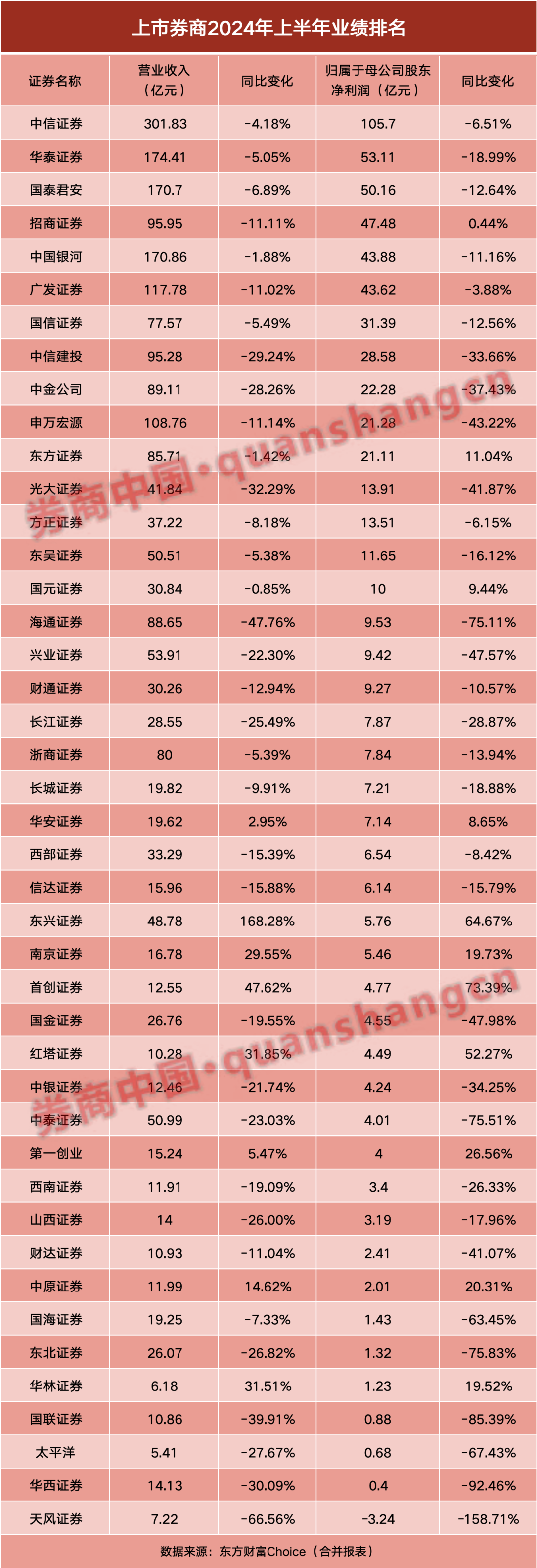

东方财富Choice数据显示,2024年上半年,43家上市券商合计实现营业收入2350.23亿元,同比下降12.69%;合计实现归属于母公司股东的净利润639.61亿元,同比下降21.92%。

整体来看,头部券商由于业务布局相对综合全面,展现出较好的抗跌能力,上半年业绩相对稳健;而中小型券商则业绩弹性较大,分化明显。

营收方面,今年上半年,中信证券以301.83亿元的营收稳居第一;第二至第四排名角逐激烈,分别是华泰证券(174.41亿元)、中国银河(170.86亿元)、国泰君安(170.70亿元);广发证券(117.78亿元)、申万宏源(108.76亿元)分列第五、第六。随后是招商证券、中信建投、中金公司、海通证券、东方证券、浙商证券,均处于80亿元至100亿元的营收之间。

归属于母公司股东的净利润来看,排名前五的是中信证券(105.70亿元)、华泰证券(53.11亿元)、国泰君安(50.16亿元)、招商证券(47.48亿元)、中国银河(43.88亿元)。此外,上半年净利超20亿元的还包括广发证券、国信证券、中信建投、中金公司、申万宏源、东方证券。

从净利同比变动来看,共有11家券商净利取得正增长,占比约26%。大中型券商中,招商证券、东方证券逆势维持正增长,净利分别增长0.44%、11.04%,二者主要受益于自营业务的较大增长。净利同比增长超50%的券商则有首创证券、东兴证券、红塔证券,此外第一创业、中原证券净利同比增长超20%。

值得一提的是,天风证券是唯一亏损的上市券商,亏损了3.24亿元。此外还有5家券商净利同比下滑幅度超75%,分别是海通证券、中泰证券、东北证券、国联证券、华西证券。

经纪业务:仅3家正增长

上半年,43家上市券商一共实现经纪业务收入457.62亿元,同比下降13.04%。数据显示,上半年A股市场股票基金日均交易量约7965.03亿元,同比下降8.89%。

经纪业务手续费净收入排名前十券商依次是中信证券(48.8亿元)、国泰君安(30.78亿元)、广发证券(27.62亿元)、华泰证券(27.23亿元)、招商证券(25.77亿元)、中信建投(25.17亿元)、中国银河(25.1亿元)、国信证券(21.32亿元)、申万宏源(18.92亿元)、中金公司(17.7亿元)。

从该业务的增速来看,仅有3家增速为正,分别是山西证券(14.03%)、国联证券(6.88%)、财达证券(1.69%)。降幅较大的是兴业证券(-24.87%)、东方证券(-28.74%)、天风证券(-29%)、中金公司(-29.15%)等。

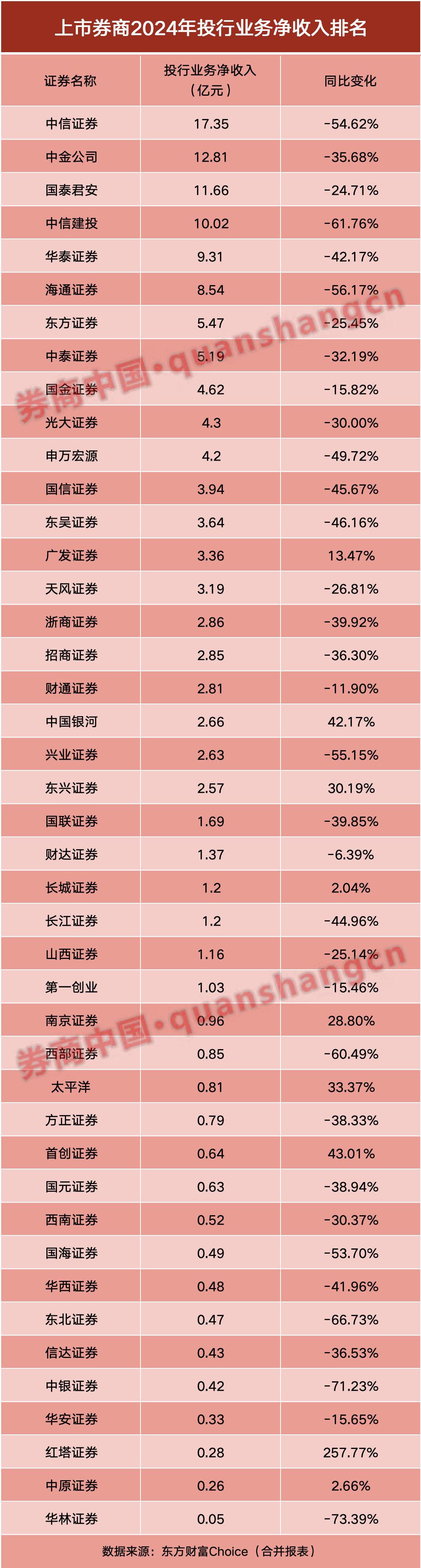

投行收入同比降超四成

今年上半年,全市场共发行股权融资项目95家,同比下降70.40%,募集资金879.17亿元,同比下降81.10%。其中,IPO项目43家,同比下降76.63%,募集资金302.72 亿元,同比下降86.16%;股权再融资项目52家,同比下降62.04%,募集资金576.44亿元,同比下降76.62%。

43家投行一共实现业务收入140.03亿元,同比下降41.07%。

投行业务净收入排名前十依次是中信证券(17.35亿元)、中金公司(12.81亿元)、国泰君安(11.66亿元)、中信建投(10.02亿元)、华泰证券(9.31亿元)、海通证券(8.54亿元)、东方证券(5.47亿元)、中泰证券(5.19亿元)、国金证券(4.62亿元)。

部分头部券商投行业务收入下滑幅度较大。其中,中信证券(-54.62%)、中金公司(-35.68%)、国泰君安(-24.71%)、中信建投(-61.76%)、华泰证券(-42.17%)、海通证券(-56.17%)等。

资管:超一半实现正增长

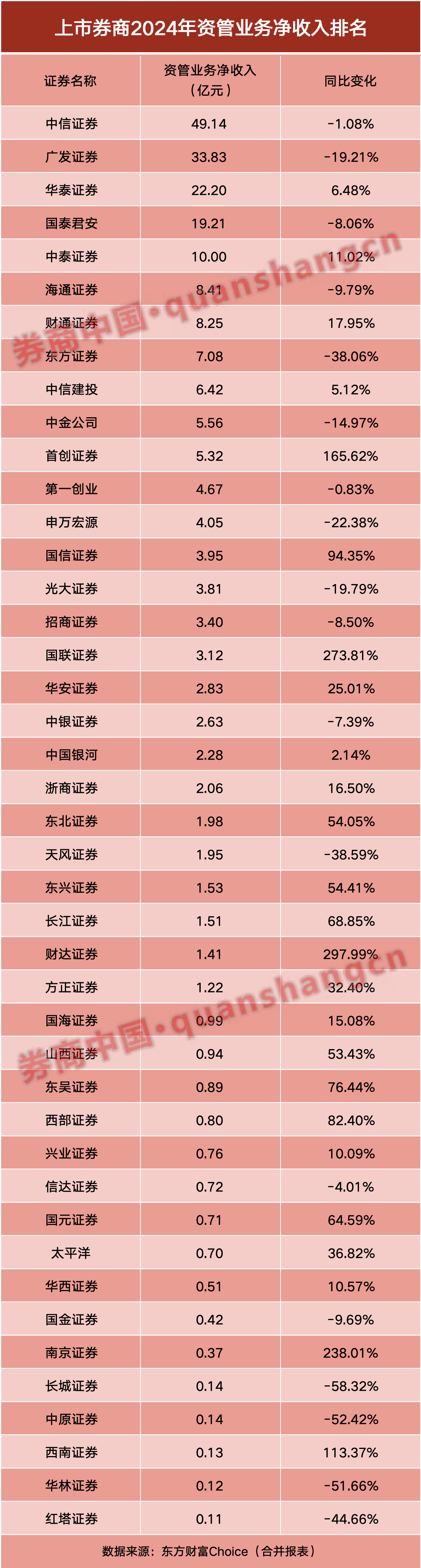

上半年实现资管业务收入226.29亿元,同比基本持平。其中,24家实现正增长,部分券商增幅较大。

资管业务净收入排名前十券商依次是中信证券(49.14亿元)、广发证券(33.83亿元)、华泰证券(22.20亿元)、国泰君安(19.21亿元)、中泰证券(10亿元)、海通证券(8.41亿元)、财通证券(8.25亿元)、东方证券(7.08亿元)、中信建投(6.42亿元)、中金公司(5.56亿元)。

6家券商资管业务净收入同比接近翻倍或达到数倍,分别是财达证券(297.99%)、国联证券(273.81%)、南京证券(238.01%)、首创证券(165.62%)、西南证券(113.37%)、国信证券(94.35%)。

自营是第一大收入来源

上半年43家券商实现自营业务收入749.72亿元,同比下降8.65%。自营是券商的第一大收入来源,有15家券商自营收入实现正增长。

上半年自营收入排名前十券商依次是中信证券(117.31亿元)、国泰君安(49.33亿元)、中国银河(49.25亿元)、申万宏源(48.59亿元)、招商证券(47.53亿元)、中金公司(42.49亿元)、华泰证券(42.14亿元)、广发证券(36.55亿元)、国信证券(35.22亿元)、中信建投(35.03亿元)。

自营收入增速较快的券商有东兴证券(149.72%)、南京证券(119.56%)、国元证券(91.70%)等。

信用业务同比降超三成

43家券商实现信用业务收入168.15亿元,同比下降29.07%。其中,7家实现了正增长。

信用业务收入排名靠前的券商有银河证券(18.39亿元)、海通证券(17.71亿元)、中信证券(11.16亿元)、国泰君安(10.43亿元)、光大证券(维权)(9.82亿元)等。

信用业务收入增速较快的券商有浙商证券、华泰证券、光大证券、东吴证券等。

有头部券商表示,2024年下半年,公司将在确保风险可测、可控、可承受的前提下,稳健、审慎开展股票质押式回购业务。公司将加速资源整合,为战略客户提供综合金融服务;依托自身投研能力,加强对上市公司的风险识别,持续防范业务风险;通过内部精细化管理,持续提升公司股票质押式回购业务的资产质量。