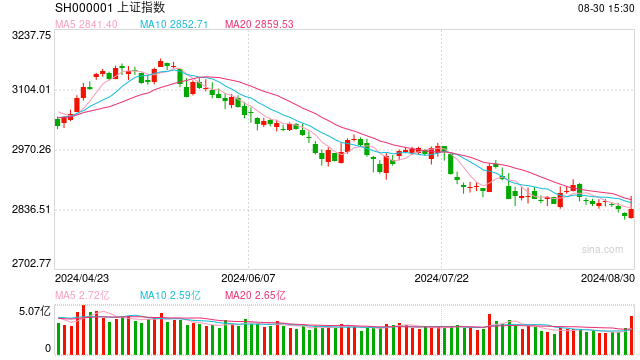

本周市场整体上走出了一个先抑后扬的走势,而周五沪深两市出现大涨,一方面是因为美联储降息的日期越来越近,预计9月18日美联储议息会议决议公布可能会宣布降息25个基点,甚至50个基点。美联储这次降息不是只进行一次降息,而是开启一轮降息周期。11月份、12月份的议息会议可能还会连续降息,这使得美元指数近期出现持续回落,人民币则是出现了大幅升值。最近人民币相对于美元的汇率已经突破了7.1,回到了7.09左右的位置,明年在美联储再降三四次息的背景之下,人民币相对于美元甚至有可能会突破7.0,重新回到6字头,这无疑会吸引外资回流人民币资产。

同时人民币资产经过三年的调整,很多人民币资产都是被严重低估的,包括人民币股票,人民币债券,甚至包括中概股以及港股都是属于被严重低估。一旦美联储改变之前紧缩的货币政策,结束加息周期,进入到降息周期,可能会给中国资产带来一个转机,带来资本的流入。另一方面就是央行出手,央行宣布买入4000亿元的特别国债,通过公开市场操作来向市场释放流动性。央行买国债相当于向市场释放资金,这缓解了市场的流动性,对于股市的企稳反弹是有利的。加上前段时间市场出现了极度缩量震荡的走势,所谓地量见地价,市场的极度缩量也意味着市场可能会出现反转的机会,拐点也越来越近。

实际上我们现在也是处于多重拐点叠加的阶段。一方面是经济和政策的拐点,处于经济增速逐步度过低迷期,然后在政策预期会不断加码的情况之下,经济复苏的力度有望增强。近期中央多次强调,在宏观政策方面要持续发力,更加给力,这也给市场带来更多的信心。第二个拐点就是市场的拐点,现在沪深300的市盈率已经是逼近十倍左右。从历史上来看,无论是当年的1664点还是1849点、2638点这几个过去十几年极低的点位上来看,沪深300的市盈率最多就是跌到九倍。所以现在沪深300的市盈率已经是在历史最低估值附近,这也是市场从估值上来看已经调整得比较充分的一个信号。第三重拐点就是资金的拐点,随着美联储改变货币政策,资本可能会回流中国市场,另外就是居民存款过去四年增加了60万亿,今年上半年又增加九万多亿,这些资金在银行账户只能获得1%左右的低收益。而现在A股很多蓝筹股的现金分红率,也就是股息率都超过了3%以上,而沪深300的分红率也超过了十年期国债收益率一个百分点以上。这些都表明机会是跌出来的,资金流入市场的这种平衡已经逐步的倾向于做多了,这对于市场的拐点是一个很好的验证。所以现在时候大家一定要保持信心,保持耐心,通过持有优质资产等待市场行情的到来。

近期市场风格也发生了一定的切换,前期走势强劲的低估值高股息板块已经开始出现大幅回落,特别是前期不断创新高的银行股出现了一次较大幅度下跌,而前期跌幅比较大的价值成长股出现了比较大的反弹,包括中小盘股票近期也出现了较大幅度的反弹,市场的风格有切换的迹象。之前由于投资者的风险偏好比较低,大量的资金流入到以银行为代表的这些低估值高股息板块里,使得A股市场有债券化的特征,也就是说很多投资者更看重股票的分红率,而不看重未来的成长性。这也是市场信心比较低迷的表现,这和两市成交量不断萎缩是一致的。

现在影响市场的利好因素正在不断积累,投资者的信心也得到了一定的修复。加上央行出手向市场释放流动性,央行在二级市场上常态化买卖国债,首先对于人民币汇率会有影响,也会影响到股市债市表现,这可能会使得市场信心逐步提振。投资者的风险偏好一旦提升,这些低估值高股息板块一枝独秀的情况将会改变,甚至由于之前涨幅较大,积累了较多的获利盘,这些板块可能会出现一定的回落,而前期跌幅比较大的一些白马股、中小盘成长股可能会迎来一个估值修复的机会。对很多人来说可以打一个形象的比喻,就是市场下跌的时候,风险偏好低的时候,用钱买银行股相当于存到银行,然后等到市场开始反弹的时候,会把钱从银行里面取出来去买这些超跌的优质股票。这样的话,市场风格也有望逐步切换,虽然说现在市场的走势还是一波三折,风格切换也不可能一帆风顺,但是至少从大的方向来看,高股息板块一枝独秀的局面可能会改变。

周五市场出现大涨是非常好的一个现象,它至少表明了做多的因素正在逐步的增加,而做空的力量在逐步的减弱。前几天我就讲到,当前市场处于缩量震荡的弱平衡状态,多空角力实际上已经是比较弱了,就是需要一个外力来打破平衡,而一旦打破平衡之后市场就会选择方向。随着利好的因素不断积累,做空的动力在减弱,这可能会使得市场平衡的天平开始偏向于多头。而且现在随着二季报的披露逐步接近尾声,马上进入到9月份交易,这样的话金九银十行情又成为很多投资者期待的一个重要的行情机会。金九银十行情从历史上来看,一般是有较大的上升动力的。一方面就是说从经济复苏的角度来看,支持经济复苏的政策不断的出台,这可能会改变投资者的悲观预期,而在财政政策、货币政策上联袂发力,可能会改善很多经济数据。前段时间市场下跌应该说和疲弱的经济数据是有关系的。如果说后面政策面再发一把力,趁现在市场出现好转的时候更加给力,市场的悲观预期可能会改变。另一方面就是在资金方面,居民储蓄未来还是会寻找新的投资机会。而现在楼市无疑还是相对比较低迷,在楼市方面的投资机会在减少,这时候就有很多资金会寻找能够替代楼市的投资机会。在中国无疑就是资本市场,因为中国投资者投资的渠道是比较单一的,除了买房以外就是买股票、买基金。以前是买房不败的神话,但是现在已经被打破。而且随着出生率的下降,以及城镇化的速度减缓,加上房地产的赚钱效应在减少等等,资金大量流入楼市的现象已经看不到了。

未来一旦资本市场形成一个上行走势,形成赚钱效应,居民储蓄可能向资本市场大转移,给资本市场带来增量资金,我觉得这可能是未来资本市场迎来转机的一个重要推动力。现在很多市场资金是非常充足的,也就是说现在只有股市的水位很低,周围的水位都很高。比如说银行理财,居民存款,债市,都囤积了大量的资金。只有股市是洼地。一旦股市形成了一个上行走势,形成了赚钱效应,水位高的这些市场将会有资金,甚至是越来越多的资金流入到估值洼地里面,这会对股市的估值回升形成利好。

从全球的资本市场波动来看,近期欧美日股市已经结束了之前三年单边上涨的走势,进入到大幅波动的阶段。巴菲特已经提前进行减仓,在二季度伯克希尔哈撒韦减持了美股高达900亿美元,账上的现金储备已经达到2800亿美元左右。这意味着巴菲特认为美股的上涨已经积累了较大的风险,虽然我们不能断定美股什么时候见顶,但是至少有了见顶的信号。这时候会有一些保守的资金提前获利了结,来寻找新的估值洼地。这也给A股和港股带来机会,因为A股和港股现在无疑是全球估值最低的两个市场,特别是在人民币升值预期的情况之下,外资的回流可能会比较明显。至于是配置高股息还是配置超跌的白马股,我觉得从短期和长期来看是不一样的,就是短期市场还是属于底部震荡,伺机反弹的阶段。这时候高股息板块它具有一定的获得超额收益的机会。过去两年我也给大家讲到,市场在下跌的时候,避险资产主要是两个,一个是黄金,一个就是高股息板块。现在高股息板块的上涨也持续了两年的时间了,后面的超额收益会逐步减少。而随着股价的上涨,高股息板块的股息率自然会下降,因为在算股息率的时候股价是分母。

而从长期来看的话,其实成长股,特别是具有业绩支撑的白马成长股,可能具有更强的增长动力。特别是经过了接近四年的下跌,很多白马成长股跌幅已经是高达50%以上,甚至有的达到70%。从中长期来看,当前处于历史低位区域,这时候布局这些超跌的白马成长股,实际上它的潜在回报更高,弹性更大。就像过去十年,如果配置高股息的银行股,现在银行股创新高,但是每年获得的实际上就是分红收益,每年就算5%,十年下来也就50%。但是过去十年很多白马龙头股,十年涨幅达到5~10倍以上。就是说短期来看,高股息板块的优势在于跌的少,而且在跌的时候甚至可能逆势上涨。但是如果放个五年十年的尺度来看,那肯定是跑不赢这些有成长性的白马股的。现在中报披露已经快结束了,这时候大家要关注的就是未来市场行情出现好转,投资者风险偏好有望提升的情况之下,哪些板块,哪些基金能够出现比较大的修复,这是大家当前需要关注的问题。

我觉得在当前模糊的正确大于精确的错误,就是说在A股和港股处于历史低位位置附近的时候,通过逢低布局一些被错杀的优质股票或者是优质基金,然后耐心等待行情的到来,以时间换空间是最好的一个投资策略。这也是避免焦虑,避免担忧的一个重要策略。就像林园最近在北大演讲里面讲到,现在可以做一只乌龟静静等待,等时间慢慢的体现出它的价值,等待行情到来,等待好资产价值重估。

(作者系前海开源首席经济学家、基金经理)