护盘未果,化工ETF(516020)抱憾收绿!机构:化工板块整体或已站上新一轮周期起点

今日(5月24日),化工板块表现整体优于大盘,反映板块整体走势的化工ETF(516020)盘中场内价格一度涨0.47%,然而尾盘随市下行,抱憾收绿,截至收盘,场内价格微跌0.16%。

成份股方面,部分钾肥、磷肥、钛白粉领域个股走强,藏格矿业收涨1.75%、川发龙蟒收涨1.54%、中核钛白收涨1.24%。下跌方面,碳纤维、军工板块部分个股表现不佳,中简科技收跌超4%、中复神鹰收跌超3%,拖累板块走势。

当前,基本面、估值双方面利好因素共同作用,化工板块有望迎来新一轮行情。

地产政策持续发力

5月17日,央行推出多项措施助力地产企稳,包括设立3000亿元保障性住房再贷款,支持地方国资收购已建成未出售商品房;降低全国层面个人住房贷款最低首付比例;取消全国层面个人住房贷款利率政策下限;下调各期限品种住房公积金贷款利率0.25个百分点等。

由于化工行业处于地产行业的上游,若地产行业进一步企稳,化工领域多个细分板块或将显著获益。

国海证券认为,地产竣工端相关化学品有望先受益,主要涉及玻璃上游的纯碱、家电/床垫等上游的聚氨酯、涂料上游的钛白粉、制冷剂、建材级纤维素醚、丙烯酸、有机硅、硅烷偶联剂、PVA、涤纶长丝等细分板块。

其次是地产新开工端,新开工端的的复苏或将导致相关化学品的需求回升,包括管材上游的PVC、货车上游的全钢胎等板块。

另外,地产是周期之母,地产政策发力下,整体宏观经济预计向好,而石油化工行业与整体宏观走势相关性强,成品油、芳烃产业链有望维持景气,烯烃产业链下游需求存改善预期。

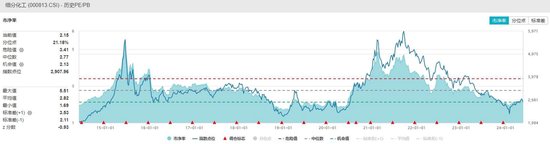

化工板块估值仍处低位

当前,化工板块估值仍处低位。Wind数据显示,截至昨日(5月23日)收盘,细分化工指数市净率为2.15倍,位于近10年21.18%分位点的低位,中长期配置性价比凸显。

展望化工板块后市,中泰证券表示,从企业投产周期来看,本轮新产能释放周期已基本接近尾声;从资本开支层面看,2023年4季度至今,基础化工行业资本开支总计同比增速已连续两个季度为负;从盈利和估值层面来看,当前均处于历史相对底部位置,安全边际充足。

同时,地产逆周期、消费品以旧换新等政策刺激下的内需走强,当前化工板块整体或已站上新一轮周期起点,建议关注边际变化带来的行业配置机遇。

如何把握化工板块反弹机遇?借道化工ETF(516020)布局效率或更高。公开资料显示,化工ETF(516020)跟踪中证细分化工产业主题指数,全面覆盖化工各个细分领域。其中近5成仓位集中于大市值龙头股,包括万华化学、盐湖股份、恩捷股份、华鲁恒升、天赐材料、荣盛石化等,分享强者恒强投资机遇;其余5成仓位兼顾布局磷肥及磷化工、氟化工、氮肥、煤化工、钛白粉等细分领域龙头股,全面把握化工板块投资机会。

图片及数据来源:沪深交易所、华宝基金、雪球、Wind等,截至2024年5月24日。风险提示:化工ETF被动跟踪中证细分化工产业主题指数,该指数基日为2004.12.31,发布日期为2012.4.11,指数成份股构成根据该指数编制规则适时调整。Wind数据显示,细分化工指数近5个完整年度收益率分别为2019年:25.1%;2020年:51.68%;2021年:15.72%;2022年:-26.89%;2023年:-23.17%。标的指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R3-中风险,适合适当性评级C3(平衡型)及以上投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。