5月13日,锰硅期货主力合约大涨超6%,收盘报价9112元/吨,由于此前澳洲锰矿基础设施被恶劣天气破坏,短短一个月的时间,锰硅期价上涨超45%,因此市场上不少期货交易者称其为“猛鬼”。

澳洲锰矿发运减少,锰硅变“猛鬼”

根据此前中信建投(601066)期货的报告显示,3月中旬澳大利亚出现强烈的热带气旋,影响了全球主要锰矿生产商South32位于澳洲的生产基地,并导致港口码头和连接矿山的基础设施遭遇严重破坏,对生产和发运均造成恶劣冲击。此事件,无论是影响量级和时间尺度上均难以忽视。2023年,South32位于澳洲的生产基地年度锰矿产量为354.5万吨,而根据USGS统计的全球锰矿总产量为2000万吨,按此口径计算,此基地产量占全球产量的17.7%,影响量级较大。根据矿山官方表述来看,相关基础设施要等到2025年一季度才能全部恢复正常,影响时间将贯穿整个2409合约,甚至延续至2501合约交割结束。在如此长的时间范围内,锰矿供应出现10%以上的下降,预计对锰矿价格将产生严重影响。当然,South32也表示,会评估其他运输方案,以在码头修复之前建立部分矿石出口能力。

相关统计数据显示,去年全球锰矿总产量为2000万吨,按此口径计算,South32的锰矿基地产量占全球产量的17.7%,影响量级较大。从矿山官方的表述来看,相关基础设施要等到2025年一季度才能全部恢复正常,国内锰硅期货主力2409合约将持续受到影响,甚至影响到远期2501合约。在如此长的时间范围内,锰矿供应量下降10%,预计对锰矿价格将产生深远影响。此外,上述突发事件出现前,我国每月从澳大利亚进口锰矿47万吨左右,而3月份的进口量下降到35万吨左右,月度进口量下降幅度达到12万吨,考虑到船期的影响,未来进口量或许会进一步下降。

锰矿对外依存度高

锰硅生产原料主要包括锰矿、焦炭和电力,一般而言锰矿占比50%、焦炭占比15%、电力占比25%,剩余是其他杂费。

我国锰矿主要来自进口,对外依存度超过90%,以南非、澳洲、加蓬为主,占进口量的50%、15%、15%左右。而此次事故影响的格鲁特岛占澳洲发运整体比例在80%左右,而且其中74%又发往中国,预计将造成我国锰矿进口减量或为8%。

郑商所:对锰硅期货品种实施交易限额

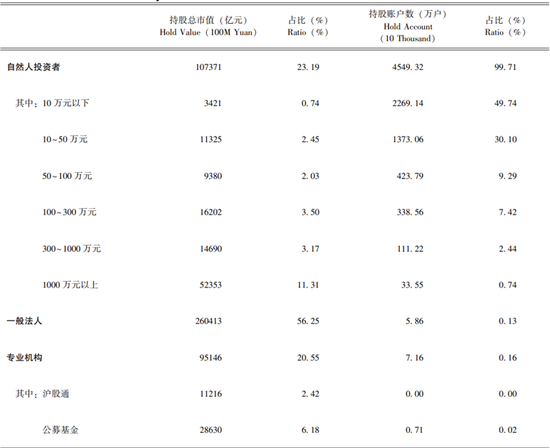

锰硅的持续上涨,也引起了交易所的关注,郑商所发布公告,自2024年5月14日起,非期货公司会员或者客户在锰硅期货2406、2407、2408及2409合约上单日开仓交易的最大数量为2000手,在锰硅期货其他各合约上单日开仓交易的最大数量为10000手。单日开仓交易数量是指非期货公司会员或者客户当日在单个期货合约上的买开仓数量和卖开仓数量之和。实际控制关系账户组单日开仓交易的最大数量按照单个客户执行。套期保值交易和做市交易的开仓数量不受交易限额限制。对于第一次超过交易限额的非期货公司会员或者客户,郑州商品交易所(以下简称郑商所)将采取暂停开仓不低于5个交易日的监管措施。累计两次超过交易限额的,将采取暂停开仓不低于1个月的监管措施。情节严重的,按照《郑州商品交易所违规处理办法》有关规定处理。

锰硅的极限在哪里?

期货有多就有空,锰硅如此大涨,自然也少不了激进人士前来摸顶,锰硅本轮涨势何时才是终点?业内人士表示,锰硅涨幅之大实属罕见,自然也有不少多头要获利离场,因此盘中不时出现急速下探的情况,应该为多头平仓所致,但是每次都能快速拉回并再创新高,说明市场资金依然强烈看多,在此情形下,切不可盲目摸顶。