登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

新希望暗藏明股实债?少数股东巨亏归母独自盈 逾900亿债务风险是否被低估|猪周期观察

牧原股份现流动性危机信号?百亿债务已还本续贷 警惕千亿资产黑洞|猪周期观察

*ST正邦陨落背后:江西首富蒙眼狂奔遭反噬 双胞胎计划4年内注入有何算盘|猪周期观察

出品:新浪财经上市公司研究院

文/夏虫工作室

核心观点:巨星农牧成本吊打一众同行背后是管理优秀还是运作有术?值得注意的是,公司的其他应付款近年持续飙升。唐光跃将巨星农牧在2019年注入上市公司时,曾附有业绩对赌协议,这背后又是否存在利润调节动机?

近期,猪企股价与猪价齐飞,引发猪周期拐点是否降至的讨论。

一方面,据农业产经信息5月20日最新数据,全国大部地区生猪价格强势反弹,普遍攀升至8元/斤以上,部分地区峰值甚至触及8.3元/斤,底部亦稳固于7.3元/斤。

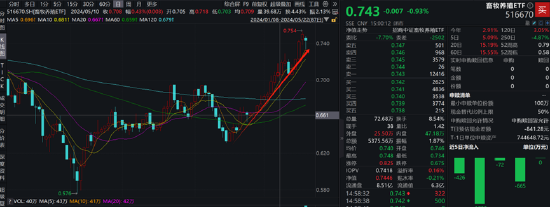

另一方面,从各大上市猪企陆续披露的4月销售数据看,猪企盈利能力正在修复。与此同时,猪企股价也随猪价齐飞。自4月17日至今,畜牧养殖ETF(516670)呈现出持续上涨态势,截止5月22日收盘,涨幅已超15%。

值得注意的是,近年部分猪企激进扩张积累了不少财务风险,相关猪企又能否熬到猪周期顶峰?随着猪价与猪企股价齐飞,普通投资者又该如何选择投资标的?基于以上疑问,我们将对A股相关猪企进行系列复盘,本文将重点分析巨星农牧。

其他应付款存疑?成本吊打一众同行

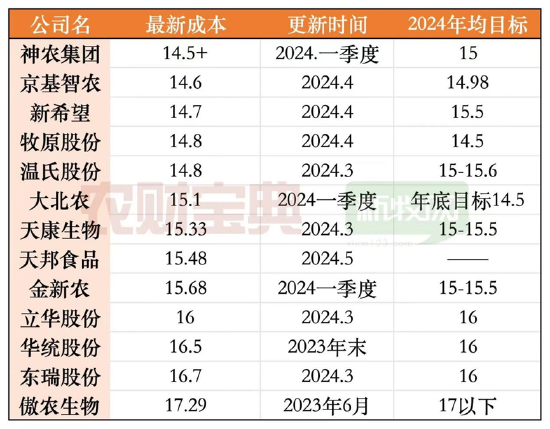

5月23日,巨星农牧发布调研纪要公告。公告显示,公司养殖成本逐渐下降,2024年4月为6.41元/斤,即下降至12.82元/公斤。值得注意的是,巨星农牧这一成本吊打一众同行。根据公开资料显示,以成本优势自居的牧原股份也只有14.8元/公斤的水平,大部分同行的养殖成本大部分集中在14元/公斤至16元/公斤左右。

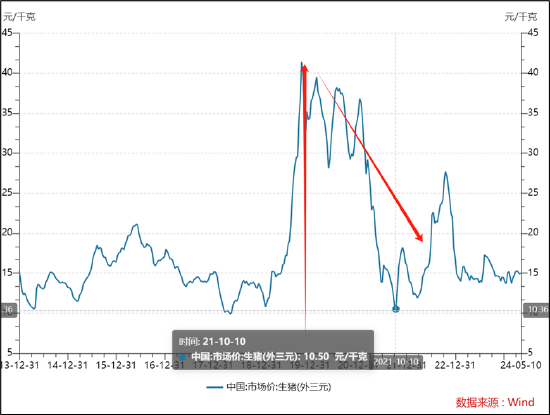

2019年年底生猪价格达到顶峰后开始出现松动。2020年,虽然生猪产能在逐步恢复,但由于前期产能去化幅度较大,因此2020年生猪整体处于供不应求状态,加上经济环境因素影响,全年猪价持续在高位波动。2021年,生猪产能基本恢复,市场供应明显回升,猪价快速下跌,2021年末猪价回落至与2019年初基本持平,处于价格低位区间。新上产能过快和进口肉数倍增长等原因叠加在一起使得猪价在2021年3月份开始急转直下,一度肥猪价跌破5元/斤。2022年,生猪产能相对过剩,生猪价格虽在2022年中短暂回升至亏损线之上,但全年平均价格依旧偏低。

然而,从盈利水平看,巨星农牧在行业承压的2021年盈利水平也超大部分同行,盈利绝对额仅次于牧原股份,具体如下:

2023年是巨星农牧上市以来的首个亏损年,2023年实现营收40.41亿元,同比增加1.83%;净亏损6.45亿元,上年归母净利润1.58亿元,同比盈转亏。

巨星农牧远超同行财务数据表现,究竟是公司管理水平所致还是另有其他原因?

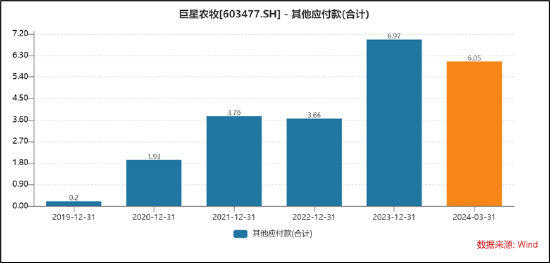

值得注意的是,巨星农牧成本吊打同行背后出现其他应付款飙升现象。公司的其他应收款由2019年的0.2亿元飙升至2023年6.97亿元,尤其值得注意的是,2021年公司其他应付款出现大幅上涨,具体如下图:

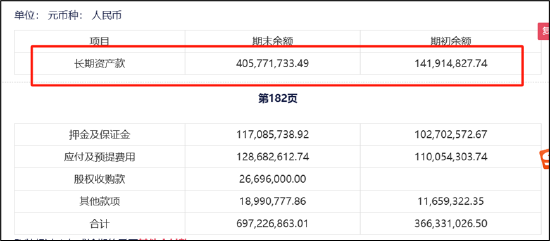

2023年年报显示,公司的其他应付款主要由长期资产款、押金保证金等组成。根据公司与农户签订的委托养殖合同,巨星农牧将根据养户的代养规模收取一定的保证金,在会计上确认为其他应付款-押金及保证金。长期资产款主要系尚未支付的工程项目质量保证金。

需要指出的是,工程质量保证金期限一般为1年,最长不超过2年,由发、承包双方在合同中约定。公司持续飙升的其他应付款是否存在长期挂账?我们并未查询到公司一年以上其他应付款情况。

对于持续飙升的其他应付款,业内人士表示,需要警惕相关企业存在隐藏费用、调节成本等动机。业内人士进一步解释称,企业某些应付款直接与成本费用有关。如应付统筹退休金,是实行退休金统筹办法的企业,根据企业的工资总额一定比例按月提取计入管理费用,定期交纳社会保险机构,再由社会保险机构按实际交付的退休金数拨给企业,由企业交付给退休职工。因此,企业多提或少提统筹退休金也必然影响到期间费用的正确列支。又如,由于业务需要,企业向其他单位租入的各种固定资产,包装物等,其应付租金构成了企业的成本费用。因此,应付租金数额及计入成本费用的日期是否正确,都会影响纳税。

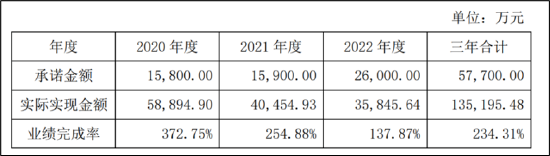

巨星农牧是否出现调节目前我们难以判断,但公司是否存在盈利调节动机?公开资料显示,在2019年唐光跃将巨星有限注入当时振静股份(巨星农牧更名前称)上市公司的时候,曾经有业绩对赌协议,巨星有限承诺三年累计净利润不低于5.77亿元。同时,如果超过了7.8亿元,还有相应的超额业绩奖励措施,可将超额净利润的30%一次性支付给管理层、核心技术人员。从完成结果看,公司在猪周期下行也超额完成了相关业绩承诺,具体如下:

需要指出的是,巨星农牧把改进生产管理和降低生产成本作为降低成本的关键举措,主要方式有:

1、加强遗传基因管理和种场后备猪入群管理,提升PSY(每头母猪每年所能提供的断奶仔猪头数),降低断奶仔猪成本;

2、加强生物安全管理、提高三元杂交猪占比,降低育肥猪料肉比;

3、加强养殖流程管理,降低猪只死亡率,提高育肥猪出栏率;

4、加强原料战略采购,降低饲料原料成本;

5、推进生猪发展规模,降低分摊费用。

公司现有种猪场产能15万头以上,未来公司将通过租赁、收购、新建及改扩建猪场扩大产能,随着前述猪场项目逐步交付,2024年下半年公司计划的种猪场产能可达20万头以上。在2023年年报中,巨星农牧提出了实现公司“立足四川,走向全国”的发展目标,出栏规模超1000万头,成本不高于行业平均水平的80%,成为全球极具竞争力的生猪养殖企业。

类借壳计划完美实现?唐光跃的资本运作之术

2023年8月7日,巨星农牧控股股东和邦集团与巨星集团签署了《股权转让协议》,约定和邦集团将其持有的2600万股公司股份以27.67元/股的价格转让给巨星集团,股份转让价款合计7.19亿元。最终,公司实控人变为唐光跃。

值得注意的是,早在三年前,唐光跃就曾计划成为上市公司实控人,但因监管问询,相关方采取了较为“曲折”的重组方案。

追溯到2019年9月24日,振静股份(后改巨星农牧)披露了一则重磅信息,宣布公司拟以发行股份及支付现金相结合的方式购买41名交易对方持有的巨星农牧100%股份,本次交易将构成借壳上市,交易完成后,上市公司控股股东将变更为四川巨星企业集团有限公司、实际控制人将变更为唐光跃。

根据巨星农牧2018年未经审计的财务数据初步测算,2018年标的公司营业收入为11.17亿元,占上市公司2018年营业收入6.19亿元的比例为180.53%,超过100%。根据《重组管理办法》第十三条的规定,本次交易预计构成借壳上市标准。

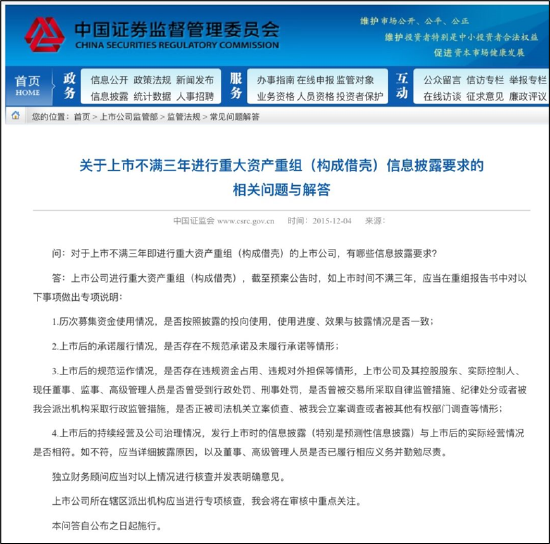

值得注意的是,振静股份(后改巨星农牧)上市时间为2017年12月18日,距离借壳上市公告时间不到两年。对于上市后不满三年即进行重大资产重组的项目,监管口当时趋严。2015年年底,证监会发布《关于上市不满三年进行重大资产重组(构成借壳)信息披露要求的相关问题与解答》,要求在重组报告书中对四大事项作出专项说明。

需要指出的是,借壳上市审核周期也较长。根据《重组管理办法》第十三条的规定,本次交易预计构成重组上市,需提交并购重组委审核并经中国证监会核准后方可实施。

因此,无论是从借壳上市标准还是上市不满三年便重组的监管趋严,唐光跃要将相关资产装进上市公司似乎难度较大。振静股份(后改巨星农牧)重组预案公布之后,即收到上交所问询函,15大问题直指公司上市尚不满两年就“卖壳”的异常状况进行灵魂拷问。

随后,公司便变更方案,放弃上市公司控制权。2019年9月26日,振静股份(后改巨星农牧)称,公司拟修订重组预案,修订后不构成重组上市,不会导致公司控股股东和实际控制人变更。最终,振静股份(后改巨星农牧)重组获得有条件通过。值得一提的是,重组后,第一大股东与第二大股东持股比例较为接近。这种类借壳上市成功,得益于重组方案修订,一是放弃控制权规避借壳认定标准;二是通过不放弃控制权等承诺进一步给监管“定心丸”成功

振静股份本次重组的有条件过会,在第一大股东和第二大股东持股比例非常接近的情况下,辅之以不放弃控制权的承诺、估值调整及取消募集配套资金的类借壳方案还是获得了监管机构的认可。

至此,唐光跃“蛰伏”三年,终将巨星农牧的控制权揽入囊中,这背后资本运作究竟有没有暗门?