近年来,物业行业受到政策面的持续支持,行业发展迎来了新的机遇。

就在此前8月初,国务院印发的《关于促进服务消费高质量发展的意见》中,提出鼓励有条件的物业服务企业与养老、托育、餐饮、家政等企业开展合作,发展“物业服务+生活服务”模式。这一政策为物业服务企业指明了新的发展方向,也为行业带来了新的增长点。

在这一背景下,金科服务近年来通过多元化的业务布局、不断深耕细分市场,加强第三方市场化业务拓展,提升独立性等一系列动作,展现出良好的发展韧性。

近日公司交出中期财报,不妨以其这份最新成绩单来看看在行业发展新机遇下,金科服务的价值成长潜力所在。

1、业绩看点几何?

从整体业绩来看,金科服务上半年实现营收24.10亿元,同比有所小幅度的下降,同时,归母净利润出现了一定程度的亏损。

对比行业,物企中报多数不算太理想。根据Wind数据来看,恒生物业服务及管理指数成份股中已经公布业绩的29家企业中有18家,净利润录得下滑甚至亏损。而从原因来看,多数也与对关联方的应收款项进行计提减值拨备有关。

从这一点来说,这对业绩带来的影响属于一次性,而考虑到整个地产行业如今迎来政策支持与稳健发展的新阶段,风险的充分释放也将夯实物企在行业新局面下的发展。

同时透过财报也能够看到,上半年金科服务通过一系列调整,不断强化整体的经营质素。

进一步聚焦到其具体的业务表现,金科服务高质量增长的底色正变得清晰。

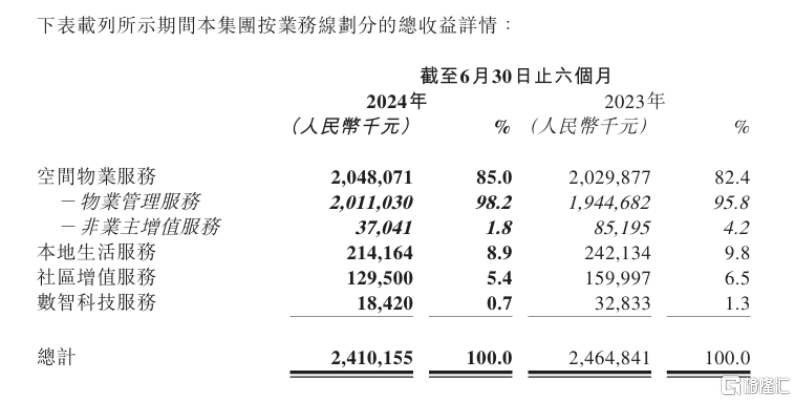

收入端来看,公司核心收入分别来自空间物业服务、本地生活服务、社区增值服务及数智科技服务。

上半年,空间物业服务板块,作为金科服务的主要收入来源,实现了稳健的营收增长,收入达20.48亿元,同比增长0.9%。其中,核心主业物业管理服务实现收入20.11亿,同比增长3.4%。

(来源:公司财报)

不难看到,公司这一基本盘依旧坚实稳固。

与此同时,其他业务板块在外部市场环境承压以及自身动态调整中,整体业务基本盘保持相对稳健。

就此次财报来看,金科服务核心业务高质量的发展主要体现在如下几个方面:

首先,不断完善的版图布局,推动稳步的规模扩张。

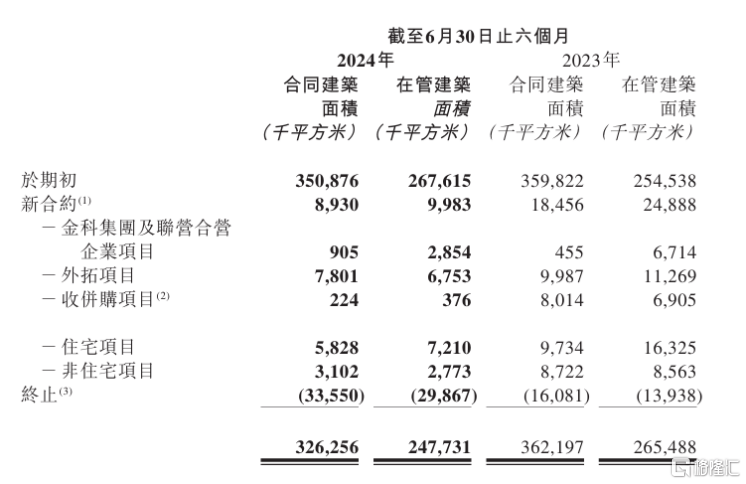

截至今年上半年,金科服务已完成30个省市,174个城市的全国化战略布局,管理共918个住宅项目及361个非住宅项目。公司在管面积共计约2.48亿平方米,合约管理面积共计约3.26亿平方米。

上半年,公司保持稳步的市场拓展,新增超2亿元饱和收入的物业管理服务合同,新增在管面积约1000万平方米,其中新增住宅业态在管面积约721万平方米。

(来源:公司财报)

其次,独立性不断增强,区域深耕下持续提升管理密度。

截至上半年,公司在管面积中,来自独立第三方的占比约51.3%。合约管理面积中,来自独立第三方的占比约61.2%。此外,上半年,新增住宅业态在管面积中有约66%也来自独立第三方。

可见,公司展现出较强的独立性,这也侧面反映了金科服务在市场化竞争下的优势显著。

值得一提的是,截至上半年,金科服务在西南核心区域在管面积达到约1.32亿平方米,占总在管面积约53.1%,并较上年同期稳步提升约1.5个百分点。这反映了公司区域密度优势也在不断强化。

对于物企而言,管理密度的提升,有助于优化资源配置、提高服务效率和质量,同时实现以更少的资源投入管理更多的物业面积或项目,帮助降本增效。与此同时,这也将有利于公司夯实区域品牌影响力,进而带来业务规模增长的“虹吸效应”。

再次,坚持有利润的拓展,不断优化和提升项目质量。

面对外部市场环境的不确定性,金科服务持续夯实经营质量坚持有利润的拓展,持续优化和提升项目质量。

上半年,公司退出低质效、低收缴率、负贡献的项目,撤场在管面积约2990万平方米,这包括了回款无法保障的项目和主动解除委托管理的项目。

对此,公司解释指,这种主动“割舍”不利项目的做法,虽然短期内导致在管面积小幅下降,但有助于公司避免长期的负贡献,确保了可持续发展。

结合此次财报兑现的物管收入的稳步增长,以及应收账款并未随业务规模提升而上升等一系列指标情况来看,这也进一步验证了公司这一“割舍”策略的正确性。

此外,公司在加强服务品质、提升收缴率等方面也取得了不俗的成效。财报显示,上半年,公司小业主收缴率继续维持在高位水平,较去年同期上升2.8个百分点至87.3%。

2、审视公司价值增长的三重确定性

站在当下来看,金科服务后续将具备三重确定性机遇。

首先,行业侧。

物企经历了长期的估值下滑,如今已经实现筑底。随着行业风险的逐步出清,市场对这一领域稳健现金流、高分红、高派息的特征将予以重新审视,

中信证券观点曾指出,物业服务行业处于消费服务、公用事业和地产链的交汇点,且地产链属性正在逐渐消退,消费服务属性正在提升。中期来看,物业服务行业具备高股息的潜力,仅需企业着力提升分红派息水平。其同时推荐运营能力佳、应收规模控制得当、有分红提升趋势的头部物业服务企业。

显然,随着物企的价值不断获得市场的仍可,行业将迎来“贝塔”机会。

其次,公司侧。

金科服务保持了稳健高质量的发展,经营基本盘持续牢固,同时抗风险能力不断强化,“阿尔法”优势也让其具备看点。

公司在手现金充裕,截至上半年,金科服务拥有现金及现金等价物约17.85亿元。充裕的现金储备不仅为其运营和潜在扩张提供了坚实的财务保障,也为公司积极回馈股东、加大分红提供了条件。

对此,金科服务亦表示拟提高股息分配比例至不低于60%,显示出其对股东回报的重视。

与此同时,在财报次日,金科服务还于市场上展开了回购动作,而年内至今公司已经在市场上回购了4.1%的股份。此前,公司也表示计划继续根据市场情况实施回购,最高不超过总股本的10%。可见后续的回购仍然有较大空间,这也为市场传递了积极的信号,显示出公司对未来发展的信心。

(来源:富途行情)

最后,估值侧。

目前物企的估值已经处在底部,随着行业风险的出清,估值具备修复潜力。

此前,光大证券研报提到,短期来看,美联储加息周期接近尾声,房地产政策支持力度增强,压制物业公司估值的因子缓释,地产关联业务影响逐步出清。中长期来看物业公司拥有优秀的商业模式,能够平稳穿越经济周期,在增长中枢下移的时代关注优质存量资产投资,获得持续稳定的投资收益。其长期看好独立发展能力较强,项目质量较高,运营能力及盈利能力较强的物管公司,

对于金科服务而言,当前公司估值也处在低位,同时考虑到其稳健基本面下的优质资产属性,叠加后续业绩与分红兑现的弹性与潜力,以及不断强化的独立性带来的估值重塑机会。这都将有望给其市场表现带来催化效应,其后续的价值修复相信也将值得期待。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]