上周五美联储主席鲍威尔在杰克逊霍尔央行年会上发表讲话,明确了现在降息的时间到了,也就意味着9月18日这次议息会议决议公布,有可能会直接开启一轮新的降息周期。这次降息的意义之所以比较大,是因为它是全球央行实施货币宽松政策的一个开始,有可能会引发欧洲央行,中国央行等主要央行进行货币政策宽松。而日本央行将继续成为全球为数不多的逆行者。不过由于日本经济复苏的不确定性以及此前套息交易带来的波动,可能会让日本央行在进行加息决策的时候更加犹豫。

美联储主席鲍威尔在年会上就美国经济前景发表了备受期待的演讲,并发出了迄今为止最明确的信息,即政策调整的时机已经到来。会议发布的研究文件显示,美国经济可能接近临界点,职位空缺的持续下降将转化为失业率的更快增长。此前,国际货币基金组织IMF预测2024年全球经济增速预测值为3.2%,2025年为3.3%,逐渐趋于稳定,但增长动能偏弱。在地缘冲突加剧,国际贸易摩擦频发,贸易保护主义抬头的背景之下,全球经济增长的前景仍然存在较大的不确定性。随着美国经济实现软着陆,欧洲经济增长回升以及中国经济走出低迷,全球经济有望在未来几年实现适度增长。

美联储9月份降息,使得其他主要央行放松货币政策的压力减弱,因为之前美联储一直保持5.25%~5.5%这个比较高位的利率水平。这么高的基准利率使得很多资本流入到美元里面,催生了美元的强势走势,而非美货币纷纷贬值,人民币也出现了一轮贬值的走势。现在预期美联储9月份将开启降息周期,美元指数跌破100,也使得非美货币纷纷升值,人民币在近期也提前进行了反应,从兑美元汇率7.3升值到7.1。如果明年美联储继续降息,可能使得人民币升值预期更强,这有望吸引更多的外资回流中国资产,从而使得被严重低估的中国资产出现升值。

欧洲央行政策制定者正在对下月进一步下调利率达成一致,部分原因是价格压力缓和,当然主要还是由于经济增长前景明显减弱。上个季度,欧元区经济几乎没有增长,因为最大的经济体德国出现了收缩,制造业仍处于深度衰退,出口也出现了下滑。欧洲央行货币政策会议在9月举行,可能会类似于美联储宣布降息。在其他发达国家中,瑞士和加拿大央行年内已经降息两次,后续可能还会继续下调利率。英国央行时隔四年首次降息,澳大利亚和挪威可能在年末开始下调利率,全球央行迎来降息潮。一些新兴经济体央行也在调整货币政策,菲律宾央行本月宣布下调政策利率以提振经济,这也是自2020年11月以来的首次降息。通胀的压力减小,而经济增长的动力不足,这是全球主要央行货币政策转向的根本原因。韩国央行上周维持利率不变,但多位委员表示对未来三个月降息持开放态度,也引发市场对于韩国央行未来政策转向的猜想。

在全球央行进入到降息潮的背景之下,日本成为为数不多逆周期行动的经济体,在7月31日,日本央行宣布加息,将基准利率从0~0.1%加到0.25%之后,全球风险资产引发了巨震。虽然随后日本央行副行长紧急表态,在市场动荡期间不会加息。日本股市也一度出现大幅反弹,美股也在近期出现持续回升,但是日本央行加息的可能性还是存在的,但是要等到相当长的一段时间之后才能够决定。目前从利率期货定价来看,投资者预计日本央行9月份的议息会议可能会维持利率不变,也有可能在12月份再加息。

当前我国经济已经出现一定的复苏,但是复苏力度不强,特别是投资和消费需求不足,使得我国央行表态要继续支持经济复苏,保持相对宽松的货币政策。如果美联储能够在9月份降息,并且在11月份、12月份继续降息的话,这将为中国央行实施更宽松的货币政策打下基础。央行行长潘功胜表示,今年中国人民银行先后三次实施了比较重大的货币政策调整,精准有力支持经济回升向好。下一步将加强逆周期和跨周期调节,着力支持稳定预期,提振信心,支持巩固和增强经济回升向好态势。我们将继续坚持支持性的货币政策立场,引导货币信贷合理增长,推动企业融资和居民信贷成本稳中有降,保持人民币汇率在合理均衡水平上的基本稳定。引导金融机构加大对重点领域、薄弱环节的信贷支持力度,更有针对性的满足合理的消费融资需求。同时研究储备增量政策举措,增强宏观政策协调配合。目前我国金融体系总体稳健,重点领域金融风险正在有序化解,地方融资平台的数量和存量债务水平不断下降,大部分融资平台到期债务实现了接续重组和置换,融资成本负担较之前显著下降。当前高风险中小银行数量较峰值以压降近半,守住不发生系统性风险的底线,是我国货币政策的一个重要的方针。

未来要采取更多的措施,稳定经济增速,从长期带来更大的需求。当前投资信心不足,消费增速下降,使得我国内需疲弱,下一步要在财政政策上持续发力,更加给力,创造更多的需求,推动各行各业出现增长。这就需要在政策上出台更多扩张性的政策、支持性的政策。谨慎或者是不再出台行业紧缩性政策,这样的话就有利于释放经济的活力,提升各个行业的增长潜力。在经济出现回升向好之后,资本市场也有望逐步走出低迷的环境。

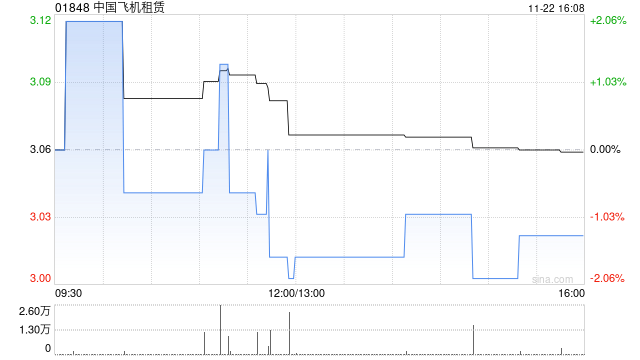

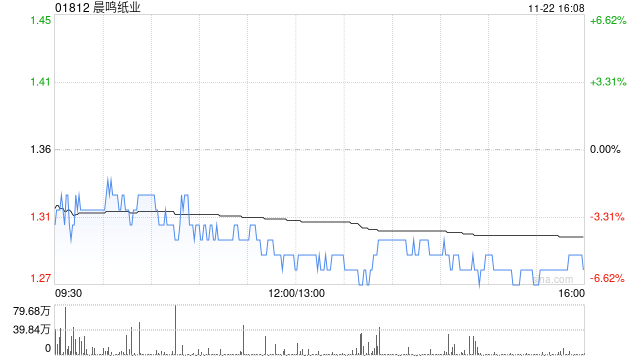

现在市场出现缩量震荡,也是显示出多空分歧较大,做多信心不足。市场出现弱平衡,需要外力来打破平衡。那就需要包括国家队在内的大资金积极入市,通过真金白银来提振投资的信心,扭转市场的颓势。真正将资本市场激活,其实从估值上来看,当前很多优质资产已经跌出了价值,和高点估值水平出现大幅回落,有的已经跌到历史最低估值附近。这时候其实场外资金主要是缺乏信心不敢入场,一旦市场形成赚钱效应,形成向上的趋势,场外资金会不请自来。所以在当下市场处于弱平衡的时候,可能不需要太多的资金就能够拉升股市走势,扭转市场的颓势。资本市场走强,对于提振投资者信心会起到立竿见影的效果,而且能够极大的提振消费,推动经济进一步复苏。所以在当前,呼吁社会各界都要积极的支持和呵护资本市场,推动市场趋势好转,这也是破局的一个捷径。对于投资者来说,在当前保持信心,保持耐心,相信优质资产最终会实现价值回归,等到下一轮行情到来,好资产都会慢慢涨上去。在市场震荡筑底的时候保持持有优质资产,等待下一轮行情的到来,是当前比较好的应对策略。

(作者系前海开源首席经济学家、基金经理)