燃料油期货于2004年8月25日在上海期货交易所(下称上期所)挂牌上市,至今已满20周年。20年来,燃料油期货市场总体运行平稳,规模稳步扩大,期现联动紧密,在服务实体经济、优化资源配置、提升“上海价格”影响力等方面发挥了重要作用。

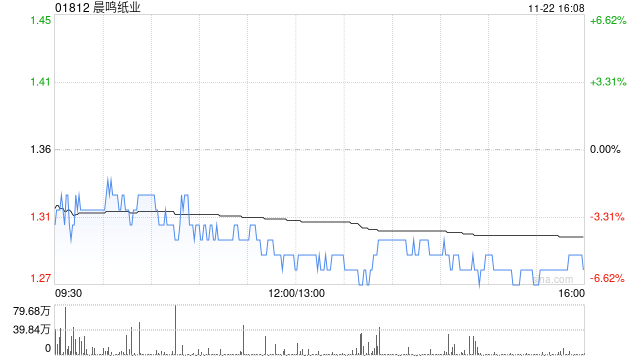

一是市场规模稳步增长。在市场各方的大力支持和积极参与下,燃料油期货呈现“交易平稳、结算流畅、交割顺利”的良好态势。2023年,燃料油期货总成交量25,288.41万手,同比增加20.16%;年末持仓量55.44万手,同比增加26.13%;累计成交金额7.88万亿元,同比增加14.79%;累计交割41.964万吨,累计交割金额12.89亿元。根据期货业协会(FIA)2023年统计,燃料油期货成交量排名全球能源类衍生品合约第3位。自2018年7月调整交割标的重新挂牌交易以来,燃料油期货日均成交量约120万手,日均持仓量约57万手,交易持仓规模较上市初期均有显著增长。

二是市场功能有效发挥。上市以来,燃料油期货与新加坡FOB价格、华东380燃料油现货价格均保持了较高的相关性,能够及时反映境内外现货市场变化趋势,有较强的指导和参考意义,已成为国内燃料油企业每日必看的价格之一。

三是期现市场紧密结合。上期所持续探索期货市场多元化创新之路,2021年以来,与浙江国际油气交易中心(下称浙油中心)、上海石油天然气交易中心合作,连续推出了以燃料油期货、低硫燃料油期货结算价为基准的舟山保税燃料油船供报价和上海保税燃料油船供报价,这是首个以国内期货市场价格为定价基础的人民币报价机制,改变了此前船燃企业定价只能参考境外美元价格的单一局面。今年上半年,上期所与浙油中心共同发布了POZZ(舟山价格窗口)系统,企业可以在系统中直接生成基于上海低硫燃料油期货价格的现货贸易意向合同,进一步提升了燃料油期货价格在现货端的应用场景。截至2024年8月23号,POZZ系统实现成交1.48万吨,涉及金额约6494万元。

中国石化燃料油销售有限公司(下称中石化燃料油)相关负责人表示,上期所燃料油、低硫燃料油期货很好的反映了国内市场供需关系。同时,也为境内外产业企业提供公开、连续、透明的价格信号和有效的风险管理工具,为中国价格的形成以及市场话语权的提升打下基础。在日常销售报价时,越来越多的客户会第一时间与期货价格进行对比,反映出现货参与者对国内燃料油期货的重视和认可。随着国内期货合约的进一步成熟与发展,中石化燃料油计划继续提高期货市场的参与度以及套保比例。

摩科瑞(中国)公司相关负责人表示,燃料油期货上市以来,区域价格发现和定价作用发挥越来越充分,给舟山船加油市场不断注入新活力,期现互动,相得益彰。2020年全球限硫令正式实施之后,随着低硫燃料油期货上市,更深刻地感受到上海燃料油价格与新加坡燃料油价格逐渐成为亚太区域的两大定价基准,不同区域的基本面带来的内外价差逻辑,为交易商提供了更为丰富的交易策略,有利于通过进出口贸易促进实现价值回归。

上期所相关负责人表示,下一步,将锚定“加快建成世界一流交易所”目标,一是不断提升期货市场运行质量,扩大期货价格应用场景,推动国内炼厂、贸易商、船供企业等更多保税船供油产业链企业使用期货定价,拓展期货功能服务的广度和深度。二是加快推进低硫燃料油大宗商品期现货市场一体化建设,加强期现融合,为我国保税船用燃料油市场提供库提价、供油价等更多价格参考。三是持续推动制度型高水平对外开放,加强与国际组织交流,大力提高“上海价格”在国际金融市场的广泛应用,提升中国燃料油期货国际影响力,助力实体经济高质量发展。