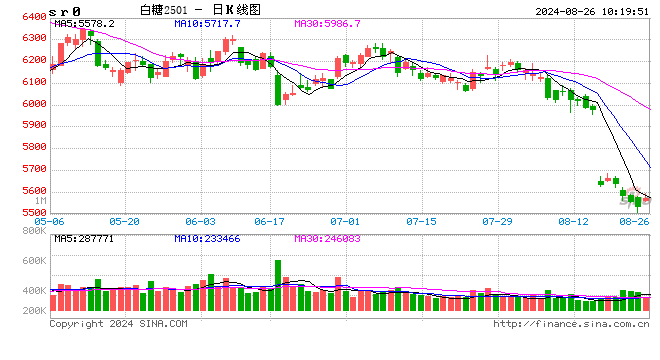

白糖:替代品进口压力渐增

原糖:本周原糖期价总体呈弱势运行。本周消息面较为平淡,巴西方面8月前三周出口糖和糖蜜194.56万吨,较去年同期的211万吨同比减少16.44万吨;日均出口量为16.21万吨。2023年8月,巴西糖出口量为362.84万吨,日均出口量为15.78万吨。

国内报价:广西现货报价6230-6360元/吨;加工糖厂主流报价区间为6360-6440元/吨。配额内进口估算价 4800-4820元/吨;配额外进口估算价6100-6140元/吨。

糖浆及预混粉进口:7月我国进口糖浆、白砂糖预混粉(税则号列170290)22.81万吨,同比增加3.48万吨,增幅 17.99%。2024年1-7月份累计进口117.68万吨,同比增长13.44万吨,增幅12.90%。2023/24榨季截至7月,累计进口 159.21万吨,同比增加36.58万吨,增幅29.83%。

小结:本周原糖期价弱势运行,短期缺乏驱动。巴西估产问题交易已久,目前看暂无超预期的情况。当前原糖主导因素仍是北半球估产问题及印度出口问题,短期都难明朗。未来原糖继续以弱势思路对待。

国内积极降价促销,糖浆及预混粉带来的压力已经显现。随着定价权转向进口糖,国内集团报价持续下调,积极促销。终端已完成中秋前的备货,未来成交趋淡。供应充足叠加新糖即将上市、消费端表现一般;另外,糖浆及预混粉对于中低端市场的占领对糖的挤出效应逐渐显现,影响糖的销售。截止7月本榨季累计进口糖浆及 预混粉159万吨,粗算折合糖110万吨,预计本榨季累计进口量折成糖大约150万吨。综合因素导致市场预期极为 悲观。盘面完成主力合约移仓,1月合约在5600元/吨附近并未获得支撑,尽管绝对价格偏低,但情绪仍需释放,暂时继续保持偏弱思路,但追空需谨慎。

棉花:下游小幅回暖,棉价重心上移

1、供应端:新年度全球棉花增产幅度预计下降,美棉产量增幅或不及预期,中国棉花产量预计为605.2万吨。

2、需求端:高频数据来看,下游需求有改善迹象,全棉坯布开机负荷持续上涨,但持续时间及改善程度仍有待验证。

3、进出口:美棉新年度签约当周值环比下降;滑准税配额增发之后,我国7月棉花、棉纱进口量均环比增加,进口棉价格指数震荡上行。

4、库存端:国内棉花商业库存平缓下降,陈棉库存中性;织厂补充原材料库存,产成品库存环比下降。

5、国际市场方面:宏观扰动持续,新年度全球棉花增产幅度预期下降,供需边际改善,但新年度全球棉花仍是供大于求的格局。近期影响美棉价格的最主要因素主要分为两方面,一方面是宏观扰动,另一方面就是新年度的预期增产幅度。近期宏观层面仍有持续扰动,美联储9月议息会议越来越近,美联储“鸽声嘹亮”,9月降息基本已成定局,目前交易的更多是降息多少基点的问题,本周美元指数震荡走弱,对美棉价格也有一定带动。基本面来看,近期受干旱影响美棉产量占比持续增加,最近一周遭受D1-D4级别干旱影响的美棉产量占比30%,与此同时,美棉优良率在逐渐下降,最近一周为42%,环比下降4个百分点,仅高于去年同期9个百分点,美棉产量或不如市场预期般乐观,但与USDA数据相比,再度调减概率也不大。综合来看,短期美棉在降息预期和产量预计调减双重影响下,价格重心小幅上移,但是可以预见,未来仍会有阶段性扰动,美棉价格预计宽幅波动为主。

6、国内市场方面:棉纺下游小幅回暖,郑棉价格上行,市场信心提振,关注需求改善程度及可持续性。临近“金九银十”传统需求旺季,坯布端有回暖迹象,短纤布开机负荷连续数日上涨,从一周前的48.5%,上涨至50.52%,涨幅为2.02个百分点。开机负荷上调主要得益于外销有小幅好转,内销仍有较大待改善空间。从周期性角度来看,自8月初开始,全棉坯布开机负荷止跌上行,全棉坯布库存天数高位回落,可以说明全棉坯布库存周期迎来阶段性拐点,目前处于主动去库阶段,预计该阶段仍将持续一段时间,但是幅度预计有限,后续关注8月纺服终端零售数据会不会也有明显改善。此外,从新棉供应方面来看,增产预期仍十分强烈,中国棉花协会最新调研结果显示,预计2024年我国棉花总产量为605.2万吨,在种植面积同比下降的基础上产量同比增长3%,主要增幅来自新疆,黄河流域和长江流域棉花产量下降。综合来看,短期郑棉价格可能会在下游需求有好转迹象的情况下,重心小幅上移,但是国内新棉增产预期较强,棉花供需仍较为宽松,制约棉价上行幅度。预计短期棉价区间波动为主,变局需要更多、更强驱动。

关注:宏观、天气、需求。

免责声明

本报告的信息均来源于公开资料,我公司对这些信息的准确性和完整性不作任何保证,也不保证所包含的信息和建议不会发生任何变更,报告仅面向我公司客户中的专业投资者客户。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成所述品种的操作依据,投资者据此做出的任何投资决策与本公司和作者无关。