来源:中华粮网

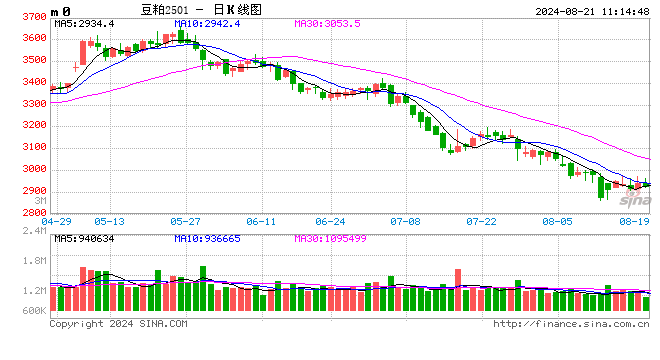

进入8月以来,CBOT大豆反复磨底后跌破1000美分/蒲式耳关口,内盘豆粕2409合约跟随下探至3000元/吨下方。8月美国农业部报告超预期上调2024/25年度美豆单产、种植面积、产量以及期末库存预期,验证本年度美豆单产以及全球大豆供应宽松的格局,强利空市场,拖累本周油脂油料板块集体下行,不过盘面呈现超卖后,部分空头获利离场,临近周末盘面有所回暖。近期内盘豆粕供需面变化有限,供强需弱格局未发生变化。 现货方面有所企稳,截至8月20日油厂豆粕报价稳中有涨,其中沿海区域油厂主流报价在2840-2910元/吨,广东2910元/吨 涨10元/吨,江苏2840元/吨稳定 ,山东2850元/吨 涨10元/吨,天津2900元/吨稳定。 USDA8月报告超预期调高单产,利空市场 8月12日凌晨,美国农业部发布8月份供需报告,报告超预期上调美豆单产、种植面积、产量以及期末库存,强利空市场。美豆来看,报告预计2024/25年度美国大豆单产达到创纪录的53.2蒲/英亩,高于市场预期的52.5蒲/英亩,高于7月预测的52蒲/英亩,同比增加5.1%;预计大豆种植面积和收获面积分别为8710万英亩和8630万英亩,均较上月调高100万英亩;预计大豆产量达到创纪录的45.89亿蒲,超过分析师平均预期的44.69亿蒲,比上月美国农业部预测的44.35亿蒲高出1.54亿蒲,同比增加10.2%。同时,报告公布的全球大豆供需平衡表,维持本年度全球大豆供应宽松预期,据报告显示,2024/25年度全球大豆产量达到创纪录的4.287亿吨,其中美国大豆产量较上月上调420万吨,上年度全球大豆产量3.951亿吨。预计2024/25年度全球大豆期末库存1.34亿吨,较上月上调654万吨,较上年度的1.12亿吨大幅增加19.5%。预计2024/25年度全球大豆出口量1.81亿吨,较上月上调102万吨,较上年度的1.77亿吨增加2.2%。 美豆产区天气良好,新作优良率维持历年同期较高水平 美国等多家气象机构发布报告,预测本周美国中西部地区将迎来充分降雨,密苏里州、伊利诺伊州、威斯康星州、衣阿华州、明尼苏达州和南北达科他州的大部分地区降雨量将超0.75英寸。8月19-25日美国中西部地区降雨可能减少,气温略高于正常水平,但大概率不会出现高温干燥天气。预计未来两周美国大豆优良率在当前水平小幅波动,美豆丰产预期强烈,四季度全球大豆供给预期充裕。美国农业部作物进展周报显示,截至8月18日当周,美国大豆优良率为68%,市场预期为68%,前一周为68%,上年同期为59%;开花率为95%,上一周为91%,上年同期为95%,五年均值为95%;结荚率为81%,上一周为72%,上年同期为84%,五年均值为80%。 国内供强需弱格局未变 海关数据显示,2024年7月份我国进口大豆985.3万吨,同比增加20.4万吨或2.1%。1-7月我国累计进口大豆5833.3万吨,同比下降79.3万吨或1.3%。1-7月进口大豆平均成本(不含港杂)4107元/吨,较去年同期的4852元/吨下降15.4%。进口成本大幅下降主要是因为全球大豆丰产、供给充裕,国际大豆出口报价持续下跌。近期豆粕胀库对油厂压榨有所限制,不过由于8月份以来国内进口大豆到港依然庞大,油厂开机率处于高位。根据国家粮油信息中心监测显示,截至8月9日一周,国内大豆压榨量208万吨,周环比下降11万吨,月环比下降11吨,较上年同期下降5万吨,较过去三年均值提高1万吨。预计本周油厂大豆压榨量约200万吨。国内进口大豆及豆粕仍处于累库周期,预计随着三季度国内进口大豆到港高峰过去后,库存有望出现上方拐点。根据国家粮油信息中心监测显示,8月9日,全国主要油厂进口大豆商业库存787万吨,周环比上升53万吨,月环比上升136万吨,同比上升230万吨,较过去三年均值高182万吨,处于历史同期较高水平。当日国内主要油厂豆粕库存150万吨,周环比上升5万吨,月环比上升26万吨,同比上升59万吨,较过去三年均值高63万吨,创历史新高。 近期行情研判

USDA报告利空逐步被市场所消化,美豆存在阶段性止跌预期,内盘两粕随之企稳。不过从现在美豆产区天气以及新作种植优良率预期来看,美豆丰产预期将进一步落地,美豆届时存在进一步下行驱动。国内来看,国内进口大豆到港高峰将过,而现货持续走低提振部分下游企业备货积极性,豆粕季节性累库周期预计随着到港量回落而收尾。对于后市,我们认为短期内外供应宽松格局未变,豆粕主力上方仍将承压运行。

国元期货研究