来源:IPO日报

近日,在新三板挂牌的广东伟邦科技股份有限公司(下称“伟邦科技”),于北交所更新上市申请审核动态,公司已收到北交所下发的第一轮审核问询函。

这并非伟邦科技第一次IPO。

2020年,伟邦科技在深交所创业板申请IPO;2022年3月,伟邦科技终止了IPO申请。而本次北交所上市进程中,伟邦科技曾于2023年底、2024年5月,两度中止公开发行和上市审核。直到今日,伟邦科技收北交所问询函的同时,恢复了公开上市审核。

值得注意的是,身处传统电梯行业的伟邦科技依然面临重重挑战,宏观经济增长放缓和房地产行业政策调整,电梯行业的发展“黄金期”似乎已过。与此同时,公司扣非归母净利连年下降,在接受政府补助的同时却仍坚持“分红”,公司能否合理消化募投资金还要被打上问号。

来源:张力

0

1

“老东家”变客户

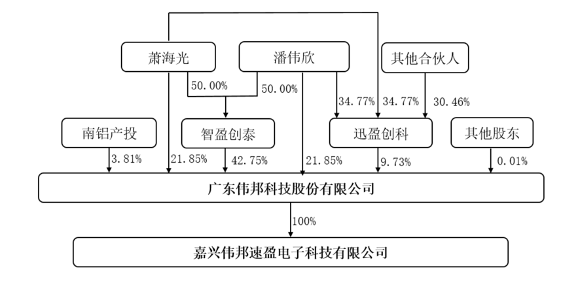

截至招股说明书签署日,潘伟欣与萧海光通过直接或间接的方式分别都持有伟邦科技46.61%股份;二人合计直接和间接持有公司93.22%股份。

为了进一步明确对公司的实际控制权,保证行使实际控制权时在公司重大决策和经营管理等方面保持一致,潘伟欣、萧海光二人于2019年9月25日共同签署了《一致行动协议》。

综上来看,智盈创泰为公司控股股东,潘伟欣、萧海光二人为公司的共同实际控制人;2020年—2022年以及2023年1月-6月(下称“报告期”),发行人控股股东、实际控制人未发生变更。

从实控人的履历来看,萧海光曾于1996年7月至2004年3月就职于日立电梯(中国)有限公司(曾用名:广州日立电梯有限公司),担任工程师。或许是在日立的工作经历给到了启发,2004年4月起,萧海光就开始筹备成立伟邦有限。

如今,曾经的“老东家”也被发展成了“大客户”。

招股书显示,报告期内,伟邦科技对前五名客户销售额占同期营业收入的比例分别为75.42%、78.98%、 74.79%和68.29%,其中,对日立电梯(中国)及其下属子公司和广日股份及其下属子公司的合计销售额占比49.88%、47.06%、45.25%和47.06%,占比较高。

此外,另一位实控人潘伟欣在创立公司的同时也不忘“自家人”。

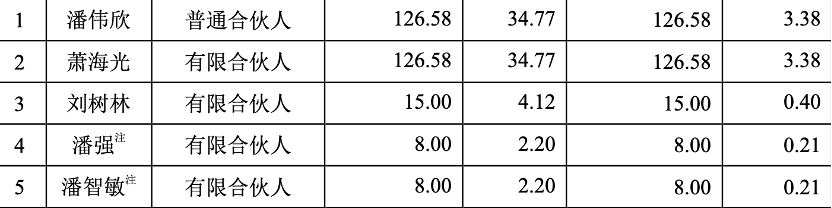

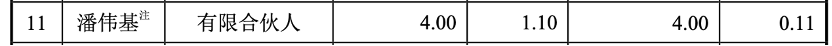

截至招股说明书签署日,迅盈创科各合伙人出资额共364.00万元,迅盈创科持有伟邦科技总股本的 9.73%。其中,潘强、潘智敏以及潘伟基三人的持股比例分别为0.21%、0.21%以及0.11%,而这三人分别为潘伟欣的叔叔、姐姐和哥哥。

0

2

“夕阳”产业,逆流而上

从招股书来看,伟邦科技主要从事电梯人机交互系统、电梯电子配件和非电梯领域的人机交互等产品的研发、设计、生产和销售。人机交互系统主要通过人与设备之间的信号交互实现对设备的操控,广泛应用于电梯、智慧建筑、智慧餐饮、智能安防等领域。

然而令人担忧的是,电梯行业的发展“黄金期”似乎已过。

从行业的角度来看,我国经济发展受全球经济走弱、地缘政治博弈、中美贸易摩擦等负面因素的影响,宏观经济面临下行压力。国家宏观经济形势的变化、有关产业政策的调整等因素都可能会影响电梯行业的供求状况。

目前,伟邦科技主营业务收入主要来源于电梯人机交互系统及电梯电子配件制造领域,而公司业务发展与电梯行业发展密切相关。

报告期内,伟邦科技电梯人机交互系统及电梯电子配件分别创收1.27亿元、1.31亿元、1.12亿元、0.55亿元,占主营收入的69.75%、70.17%、67.31%、64.42%,占比较高。而该类产品销售受电梯整梯市场需求的影响较大。

然而,宏观经济增长放缓和房地产行业政策调控等对电梯行业的市场需求产生一定的不利影响,短期内受宏观经济及房地产调控政策等的影响,电梯行业增速可能阶段性放缓,并会传导至发行人所在的电梯部件行业。

与此同时,我国电梯行业市场集中度较高,奥的斯、三菱、日立、迅达、通力、蒂升、东芝、富士达等外资品牌占据了市场主导地位,随之而来的是客户高度集中的风险。

招股书中提到,伟邦科技对大客户的依赖度较高,其中对第一大客户日立的收入占比接近50%。如果上述客户未来出现产品销量下降、减少向公司下达订单或者降低电梯人机交互系统及电梯电子配件采购价格等,公司的经营业绩将会受到较大的不利影响。

另外,近年来,我国电梯行业的发展带动了一批国内电梯部件企业的兴起。电梯整梯厂商出于成本的考虑,改变了以往单一自制、大而全的生产模式,越来越注重与电梯部件厂商的合作。除了伟邦科技外,上海贝思特电气有限公司、江苏威尔曼科技有限公司等一批电梯人机交互系统和电梯电子配件的生产企业在产品、技术、市场等方面也具备较强的竞争能力。

综上来看,若伟邦科技不能持续保持良好的发展态势,形成较强的综合竞争力,有可能在将来日益激烈的市场竞争中处于不利的地位。

0

3

业绩下滑但坚持分红

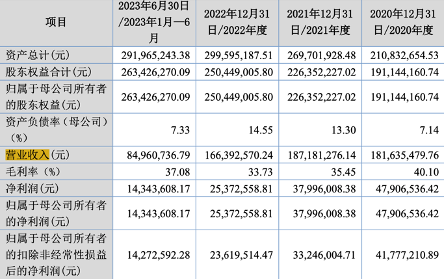

市场竞争激烈,而伟邦科技的财务数据也不容乐观,报告期内伟邦科技的营业收入并没有大幅的增长,扣非归母净利反而还在持续下滑。

IPO日报计算发现,报告期内,伟邦科技的营收分别为1.82亿元、1.87亿元、1.66亿元、0.85亿元;2020年—2022年的增长率分别为4.29%、3.05%、-11.11%。

扣非归母净利分别为4177.72万元、3324.6万元、2361.95万元以及1427.26万元。2020年—2022年的增长率分别为-16.59%、-20.42%、-28.96%,不断下滑。

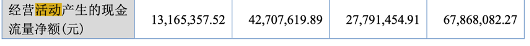

此外,伟邦科技在报告期内经营活动产生的现金流量净额分别约为0.68亿元、0.28亿元、0.43亿元以及0.13亿元。

与此同时,公司销售费用率却逐年递增。

问询函提到,伟邦科技各期销售费用率分别为4.52%、4.45%、5.42%、6.81%,而同行业平均水平约2.5%,公司销售费用率明显高于同行业可比公司。

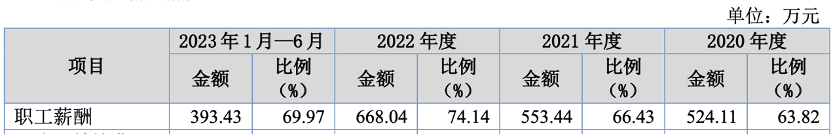

细分来看,报告期内,员工薪酬占销售费用的比例分别为63.82%、66.43%、74.14%以及69.97%。董事长潘伟欣、总经理萧海光的部分薪酬计入研发费用,孟万银等其他人员同时承担研发及其他职能。

业绩下滑的同时,伟邦科技还坚持分红。

东方财富显示,在2020年-2022年业绩下滑的几年里,伟邦科技各年度分别分红540万元、432万元、288万元。

此外,伟邦科技却依然接受政府补助。

报告期内,公司政府补助的金额分别为1021.09万元、843.43万元、364.97万元和203.57万元,占公司当期利润总额的18.41%、19.39%、13.59%和12.54%。主要是与日常活动相关的软件销售增值税即征即退、科技发展专项资金、研发补助等补助款。

本次IPO,伟邦科技拟募资约1.37亿元,主要用于三龙湾基地智能化升级及扩产建设项目、三龙湾基地研发及展示中心建设项目以及流动资金的补充。

可以看出,公司一边大方分红,一边却要募资补充流动资金,令人较为不解。且面临着行业下行的危机以及业绩持续下滑的风险,伟邦科技能否合理消化这笔募投资金还要打上一个问号。