多空力量博弈影响下,近期债券市场震荡频繁,波动加大。受此拖累,纯债基金出现大面积的净值回撤,引发投资者广泛关注。不过也有部分债基表现出良好的抗跌性,其中尤以天弘、招商等旗下短债基金表现突出。

展望未来,多位业内人士表示,债市近期进入震荡期,后市走向仍需关注监管态度及大行操作动向。对于普通投资者而言,在债市剧烈震荡的情况下,需要保持高度警惕,谨慎操作。同时,也要认识到债市调整可能带来的投资机会,可适时布局优质债券资产。

8月以来债市调整

天弘、招商等表现较好

8月以来,债市迎来一波调整。截至8月15日收盘,月内各期限国债期货全线下跌,10年期主力合约月内跌幅达到-0.54%。

受债市震荡影响,债基近期也出现明显回撤。Wind数据显示,8月5日至8月15日期间,各品类债基区间净值涨跌幅全线告负,万得中长期纯债基金指数下跌-0.1408%,而万得短期纯债基金指数下跌仅为-0.0392%。

具体来看,在有数据统计的804只短债基金中(不同份额分别统计,下同),有多达561只基金的业绩回报收负,占比近七成,其中最大回撤基金已下跌了-0.3232%;在3184只中长期纯债基金中,有八成多基金收益为负,回撤最大基金下跌-0.7587%。

不过市场剧烈震当下,也有部分固收追求稳健定位的基金公司在此轮波动中整体表现较好,展现出良好的抗跌性。以波动性更小的短债基金为例,在这一波债市回调中,在短债管理规模较大的基金公司中,天弘、招商、易方达等表现不俗,此轮调整期间的平均最大回撤分别为-0.0408%、-0.0427%和-0.0505%,处于领跑地位。相比之下,整体回撤最大的基金公司其最大回撤幅度已达-0.3904%。

以固收稳健管理著称的天弘基金为例,Wind数据显示,截至2024年8月15日,天弘旗下15只短债基金(不同份额分开统计)此轮最大回撤幅度均显著低于-0.1108%的行业同类平均回撤水平,回撤最高的天弘安利短债C期间最大回撤幅度也仅为-0.0808%。而天弘固收产品里表现最好的天弘弘择短债几乎没受债市波动影响,净值曲线亮眼,产品稳健特点凸显。

拉长时间来看,天弘旗下短债基金在回撤控制方面也表现不俗。Wind数据显示,截至8月15日,今年以来天弘基金旗下全部短债产品的平均最大回撤为-0.1022%,全市场短债产品平均最大回撤为-0.1719%。

天弘短债基金今年以来最大回撤表现(%)

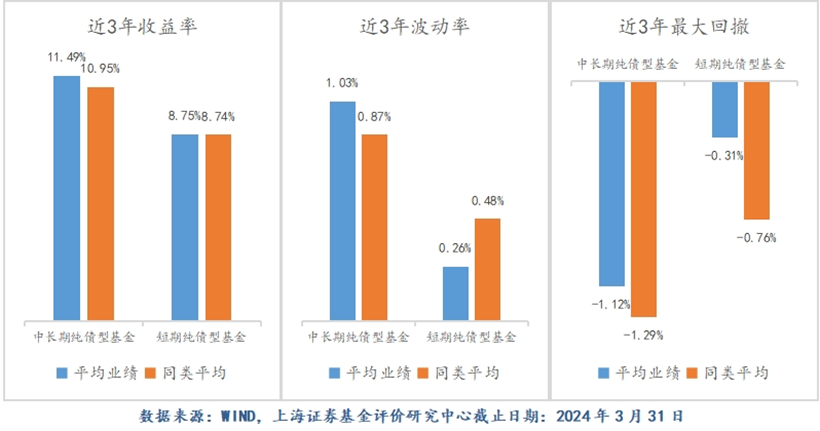

从更长期的数据维度看,上海证券研报数据显示,截至2024年一季度末,天弘基金的中长期纯债基金与短期纯债基金在近3年收益率上均优于同类均值,在最大回撤的控制上也低于同类均值;在产品波动率风险的控制上,短期纯债基金明显低于同类平均,中长期纯债基金略高于同类均值。总体上,可以说明历史上天弘基金在控制相关风险的情形下,取得了优于同类平均的收益表现。

历史上天弘基金的纯债基金平均业绩优于同类平均

类似稳健特点在招商短债基金身上亦有体现。同源同期(8.5-8.15)数据显示,招商旗下25只短债基金中,有24只短债基金的最大回撤幅度均低于同类平均水平。

债基回撤控制手段各有千秋

天弘基金、招商基金之所以能在债市波动中脱颖而出,上海证券在近期的一份研报中分析认为,这主要得益于两家固收团队对回撤控制的高度重视,不过在具体控制回撤的手段上却各有千秋。

上海证券认为,天弘基金在投研、信评、流动性管理层面均能严控回撤,同时十分注重负债端的引导。例如在投研层面,天弘基金固收团队独创“天弘五周期”债券投资框架,以科学化的手段全面分析债市。依托该投资框架,天弘基金一方面可通过择时交易增厚收益,另一方面也可通过清晰刻画债市波动,前瞻预判市场,进而有效控制回撤。

在产品流动性管理层面,天弘基金会将固收产品的仓位分布划分为底仓、底仓+、增强仓位。底仓一般配置高性价比债券,交易频率较低;底仓+和增强仓位主要做中频和高频交易,具体三类仓位的配比则会根据产品定位、客户群体、收益风险要求等约束条件确定,进而实现组合风险的有效可控。

比如,对零售客户较多、用户对波动耐受度较低的债券基金,会提高底仓+、增强仓位的比例,保证组合有较好的流动性。

在信用策略层面,天弘基金是业内不做信用下沉的基金公司之一,在信用挖掘上,主要是基于独立、严格的信用评价体系,挖掘被错误定价的优质券种。

相比之下,招商基金则主要借助该公司独立、完善的信用评估体系,保障了对整体风险的把控。招商基金的信用评估中心设置一名信用主管及八名信用研究员。信用研究员按行业及产品类别开展信用研究。

债市短期震荡

关注布局时机

债市波动已超过10天,如何看待此轮调整?未来债牛行情还能否持续?基金公司如何应对未来可能的债市波动?

天弘基金表示,债券投资收益有三大来源:挖掘信用票息、使用杠杆和择时交易获取波段收益。为了更好解决债券择时交易难题,天弘固收团队在2020年独创天弘五周期债券投资框架,借助它能够抓住各个阶段债市短、中、长期的主要矛盾,从而前瞻把握债市择时交易机会,力求提前规避利率风险,及时应对变化。

展望后市,天弘固收利率商金管理组负责人、基金经理彭玮表示,从机构行为周期看,前期交易属性+配置属性双强,交易盘不止损,保险、农商配置盘成为短期流动性提供方,会让交易盘有短期市场企稳的假象,但实际上目前的亏损筹码的止损需求在进一步加大,等待交易盘止损行情,可能存在部分投资机会。从情绪周期看,目前高频、低频数据翻空。整体而言,市场目前的调整力度较大,倾向于谨慎对待,择机把握投资机会。

不过从中长期来看,不少机构投资者对债市后市仍然保持乐观。民生证券认为,近期央行的一些列调控,旨在稳定长端利率,营造良好的货币金融环境,而非形成趋势性逆转,更多体现信号意义和预期引导,以时间换空间,等待与财政配合的时间点。中信证券首席经济学家明明也表示,央行年内仍有降准可能,幅度可能在25个基点,释放5000亿元流动性;如果央行短期内不降准,也大概率会通过OMO投放流动性。在宽货币预期依旧明确的环境下,预计债市整体走强的格局仍然会延续。

对于风险偏好较低的投资者,后市应该如何优化配置?有理财人士表示,后期债基配置应聚焦于明确投资目标与风险承受能力,重点跟踪市场利率变化,以注重风险回撤控制的纯债基金、短债基金及指数债基等低风险品种为主构建投资组合。通过分散投资降低单一风险,并定期评估调整以应对市场变动。同时,也要认识到债市调整可能带来的投资机会,适时布局优质债券资产。