在金属期货市场中,主力合约是一个核心概念,它指的是在特定时间内,交易量最大、流动性最高的期货合约。理解主力合约对于投资者来说至关重要,因为它直接影响到交易策略的制定和执行。

主力合约的定义与特点

主力合约通常是距离当前日期最接近的到期合约,但并不总是如此。交易所会根据市场参与者的交易行为和流动性需求,动态调整主力合约的认定。主力合约的特点包括高流动性、低买卖价差和较高的市场参与度,这些都是投资者选择交易该合约的重要原因。

主力合约的选择标准

选择主力合约时,投资者通常会考虑以下几个因素:

因素 描述 流动性 高流动性意味着更容易进出市场,减少滑点。 价格发现 主力合约的价格通常被视为市场的基准价格。 交易成本 低买卖价差可以降低交易成本。 市场参与度 高市场参与度意味着更多的交易机会和更好的价格执行。主力合约的交易策略

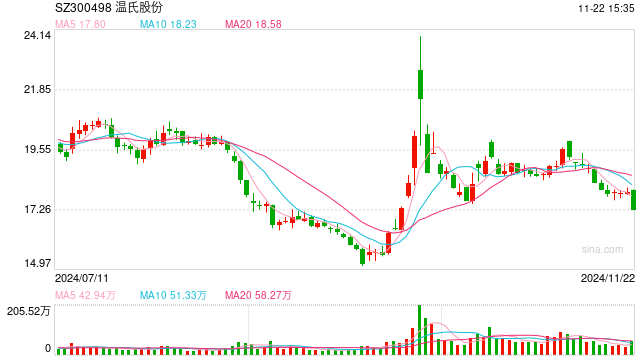

投资者在交易主力合约时,可以采用多种策略。例如,趋势跟踪策略利用主力合约的高流动性来捕捉市场的长期趋势;套利策略则利用不同合约之间的价格差异来获取无风险利润。此外,主力合约也是进行技术分析和基本面分析的理想选择,因为其价格和交易量数据更能反映市场的真实情况。

主力合约的风险管理

尽管主力合约具有诸多优势,但投资者在交易时仍需注意风险管理。由于主力合约的流动性高,市场波动时可能会出现较大的价格波动,因此设置合理的止损点和仓位管理至关重要。此外,投资者还应关注合约到期日,避免因合约换月而导致的流动性风险。

总之,理解并正确运用主力合约是金属期货市场投资者成功的关键。通过深入分析主力合约的特点、选择标准、交易策略和风险管理,投资者可以更好地把握市场动态,制定有效的交易计划。