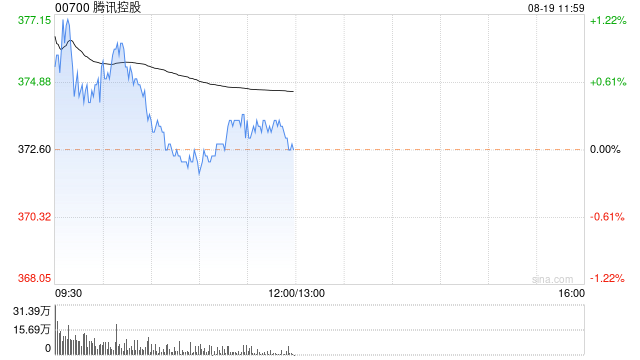

安信国际发布研究报告称,维持腾讯控股(00700)”买入”评级,受益于游戏业务表现超预期,以及微信商业化的顺利推进和AI广告模型的持续升级,公司的利润率水平预计将会持续保持高位,目标价488.5港元。公司的收入表现整体符合预期,不同业务分布有结构性的超预期表现,费用率保持稳定,受益于联营公司收益以及有效税率下降,公司的净利润表现大超市场预期。

安信国际主要观点如下:

业务矩阵经营数据稳健增长

Q2微信与Wechat合并月活跃账户数量同比增长3.3%至13.7亿,QQ移动终端月活跃账户数量5.1亿同比保持稳定。视频号总用户使用时长同比显著增长,小程序总用户使用时长同比增长超20%,小游戏总流水同比增长超30%。

收入增长符合预期

2024年Q2收入同比增长8%,达到1611.2亿元,显示出公司业务的稳健发展态势。按业务板块来看,增值服务收入同比增长6%至788.2亿元,网络广告收入同比增长19%至298.7亿元,主要受视频号及长视频的收入增长驱动;金融科技及企业服务收入同比增长4%至504.4亿元,收入增速放缓至低个位数百分比。

新游与旧游双驱动

Q2本土市场游戏收入恢复同比增长9%,主要由于《无畏契约》的收入增长及《地下城与勇士:起源》的成功发布,《王者荣耀》及《和平精英》的流水均恢复同比增长,《火影忍者》手游于2024年五月达到月均日活跃账户数一千万的新里程碑。国际市场游戏收入增长9%,因《PUBGMOBILE》表现强劲以及Supercell的游戏人气提升,总流水的增速显著超过收入增速。

视频号高速增长,微信生态商业化加速

2024Q2视频号和微信生态在商业化方面取得进一步发展,得益于推荐算法的增强和更多本地化内容,视频号总用户使用时长显著增长,通过用户使用时长的增长、交易能力的加强、小程序和小遊戏的发展以及腾讯频道的升级等举措,不断提升其商业价值和服务能力。

风险提示:游戏业务不达预期;投资新业务发展影响业绩;互联网监管政策负面风险等。