炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:樊继拓投资策略

信达策略研究

1

策略观点:季报披露末期容易开始反弹

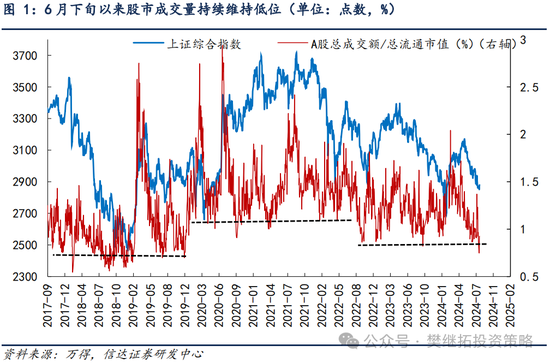

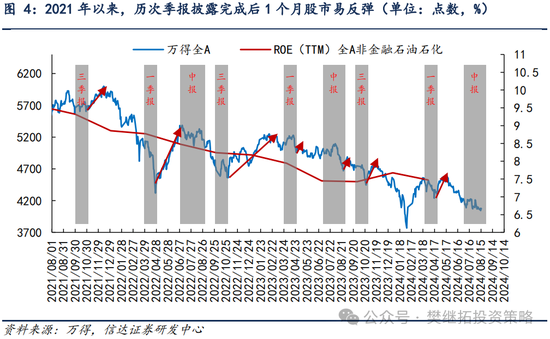

6月下旬,A股成交量持续维持低位。背后的主要原因是买的力量和卖的力量都不多。买的力量不多主要因为,2024年1-7月,红利、出海、涨价、政策主题、AI&消费电子等交易主线均有阶段性表现。但轮涨过之后,基本面改善的持续性都出现了扰动。卖的力量不多主要因为,绝对收益仓位都很低。从私募基金仓位来看,2024年6月最新读数为53.43%,在历史低位区域,7-8月的仓位大概率还在小幅下降,但可以下降的空间有限。季报披露期末期容易开启反弹。从2021年Q3上市公司盈利进入下行周期以来,几乎每一个季报披露期,股市都是偏弱的,但随着季报披露完成,随后反而比较容易出现反弹。2023年一季报和中报后反弹最弱,随后一个月市场只是进入横盘震荡。2024年一季报和三季报后反弹较强,均出现了季度上涨。2021年三季报、2023年三季报和2024年一季报后,均出现了月度的反弹。而且每次反弹大多都是从季报披露末期开始。

(1)成交量持续低:高频经济数据弱,但权益产品仓位低,买入和卖出力量均较少。6月下旬,A股成交量持续维持低位,市场情绪比较低迷。如果是牛市、震荡市或熊市初期,则成交量持续低迷的时间一般不会持续很久,一般是市场阶段性见底的标志。但如果是熊市后期,则成交量持续偏低的时间往往会比较久。

背后的原因,是买的力量和卖的力量都不多。买的力量不多主要因为,2024年1-7月,红利、出海、涨价、政策主题、AI&消费电子等交易主线均有阶段性表现。但轮涨过之后,基本面改善的持续性都出现了扰动。卖的力量不多主要因为,绝对收益仓位都很低。从私募基金仓位来看,2024年6月最新读数为53.43%,在历史低位区域,7-8月的仓位大概率还在小幅下降,但可以下降的空间有限。

2023年市场调整后,市场下跌越来越快,但今年5月中以来的调整,刚开始调整较快,最近两个月反而下跌较慢。我们认为主要是因为,2023年8月后外资、雪球和量化产品先后出现了大量集中止损的风险。这些产品均出现了产品设计初期没有预料到的回撤压力。今年这种压力并不是很大,Q2调整以来,新出现风控压力的主要是可转债,从中证可转债指数来看,2021-2024年5月,虽然A股跌幅较大,但可转债一直相较A股更强。但近期调整幅度较大。这与去年量化雪球在2021-2023年Q3一直相对市场更强,但随后出现了快速回撤有类似的地方。

(2)季报披露期末期容易开启反弹。从2021年Q3上市公司盈利进入下行周期以来,几乎每一个季报披露期,股市都是偏弱的,但随着季报披露完成,随后反而比较容易出现反弹。2023年一季报和中报后反弹最弱,随后一个月市场只是进入横盘震荡。2024年一季报和三季报后反弹较强,均出现了季度上涨。2021年三季报、2023年三季报和2024年一季报后,均出现了月度的反弹。而且每次反弹大多都是从季报披露末期开始。

(3)短期A股策略观点:8月底开始,可能会有反弹,能否反转观察铜价和二手房销售。历史上熊市结束后的第一年,一般股市波动的规律是,熊市见底后第一个季度,指数会快速上涨20-40%左右。之后的第二个季度,大多会出现明显的休整,调整幅度大约为之前涨幅的一半,时间大多为2-4个月。5月中旬以来的调整,已经3个月了。8月底随着季报披露进入尾声,股市可能会开启反弹。

8月下旬后验证能否反转?关键看经济和盈利能否改善。(1)每年Q2,经济预期通常都会有季节性下降。花旗中国经济意外指数从4月下旬开始走弱,和历年走弱的时间类似,后续观察库存周期的支撑能否让经济增速企稳。(2)年初铜、PPI、制造业库存、全球PMI、出口等指标已经在改善了,近期有所反复。历史上经济增速下行到后期,经济指标大多会出现反复,甚至有时候会出现局部经济指标改善后,股市先见底,但债市和汇率市场依然偏弱的情况。如果后续出口数据和铜价能稳住,大概率意味着经济局部开始逐渐复苏,股市有望开启反转。

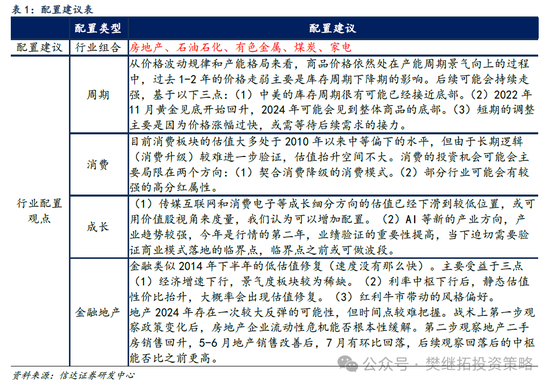

年度建议配置顺序:上游周期>传媒互联网、消费电子>出海(汽车汽零、家电)>金融地产>AI、医药&半导体&新能源>消费。大部分板块都处在库存周期的底部,传统周期股的库存周期和成长的库存周期(半导体库存周期)历史上大多是同步的,所以我们认为库存不是行业排序的核心。核心是有比库存周期更强的Alpha,或至少没有产生负面影响的Alpha。上游周期产能格局的Alpha或将使商品价格下跌幅度可控,出海板块海外需求强的alpha有望对冲基于特朗普政策预期产生的担心,同时考虑到估值的变化和持续3年成长股的估值收缩,部分成长股或可开始配置。

2

本周市场变化

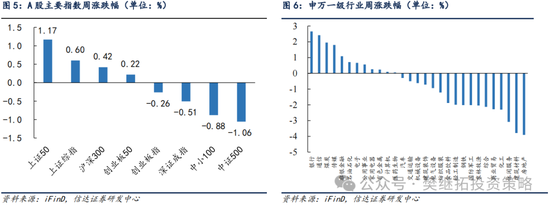

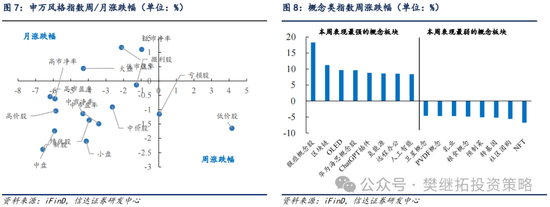

本周A股主要指数涨跌幅分化,上证50(1.17%)、上证综指(0.6%)、沪深300(0.42%)领涨。申万一级行业涨跌幅分化,其中银行(2.66%)、通信(2.42%)、煤炭(1.95%)领涨,房地产(-3.91%)、建筑材料(-3.79%)、休闲服务(-3.08%)领跌。概念股中,猴痘概念股(18.27%)、区块链(11.20%)、OLED(9.65%)领涨,NFT(-6.76%)、社区团购(-5.61%)、转基因(-5.23%)领跌。