【导读】恒通股份控股股东拟要约收购5%股份,去年已增持近2%

中国基金报记者南深

8月18日晚,恒通股份公告,收到控股股东南山集团发来的要约收购报告书。

南山集团拟向除南山集团及其一致行动人以外的恒通股份全体持有无限售流通股的股东发出部分要约收购,要约收购股份数量为3570.94万股,占恒通股份总股本的5%。要约收购价格为8.72元/股,这一价格较恒通股份最新收盘价溢价约4.8%。

南山集团称,本次以自有资金主动要约收购,是基于对恒通股份未来发展的信心,目前恒通股份价值被严重低估。收购完成后,南山集团及其一致行动人持股比例将上升到52.27%,由相对控股变绝对控股。

去年9月至12月,南山集团就已耗资约1.4亿元增持恒通股份约1.96%的股份。另外,今年上半年,恒通股份自身也耗资近8000万元,回购了1.17%的股份。

“价值被严重低估”

拟溢价4.8%要约收购

公告显示,目前南山集团合计持有恒通股份2.87亿股股份,占恒通股份总股本的40.23%。南山集团及其一致行动人合计持有恒通股份3.41亿股股份,占恒通股份总股本的47.72%。

本次要约收购为南山集团向除南山集团及其一致行动人以外的恒通股份全体持有无限售流通股的股东发出部分要约收购,要约收购股份数量为3570.94万股,占恒通股份总股本的5%,要约收购价格为8.72元/股。8月16日,恒通股份收盘价是8.32元/股,要约收购价溢价4.8%。

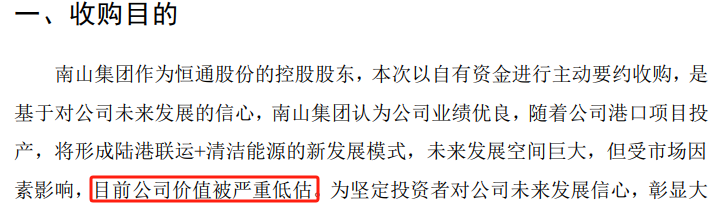

公司称,南山集团作为恒通股份的控股股东,本次以自有资金进行主动要约收购,是基于对恒通股份未来发展的信心。南山集团认为公司业绩优良,随着公司港口项目投产,将形成陆港联运+清洁能源的新发展模式,未来发展空间巨大。但受市场因素影响,目前公司价值被严重低估。

基于要约价格及拟收购数量,本次要约收购所需最高资金总额为3.11亿元。南山集团已将6230万元(不低于本次要约收购所需最高资金总额的20%)存入中登公司上海分公司指定账户,作为本次要约收购的履约保证金。要约收购完成后,南山集团及其一致行动人将最多持有恒通股份3.77亿股股份,占恒通股份已发行股份总数的52.72%。

公告显示,本次要约收购期限共计30个自然日,自2024年8月21日起至2024年9月19日止。本次要约收购期限届满前最后三个交易日,预受股东不得撤回其对要约的接受。

要约收购期限届满后,若预受要约股份的数量不高于本次预定收购股份数,则南山集团按照收购要约约定的条件收购被股东预受的股份;若预受要约股份的数量超过3570.94万股,则南山集团按照同等比例收购被股东预受的股份。

去年已耗资1.4亿元增持

公司也回购约8000万元

去年下半年,南山集团已经在出手增持恒通股份。2023年8月30日,恒通股份发布关于控股股东增持计划的公告称,南山集团为进一步彰显对公司长期投资价值的认可,支持公司发展战略的落地,拟以自有资金或自筹资金增持公司股份。

从实施结果来看,自2023年8月30日起的四个月内,南山集团通过集中竞价方式,增持恒通股份1399万股,占公司彼时总股本的1.96%,增持总金额为1.4亿元。随后,恒通股份还收到南山集团出具的《关于特定期间不减持公司股份的承诺函》,南山集团承诺自2024年2月4日起6个月内,不通过二级市场、大宗交易方式减持其持有的公司股份。

2023年12月3日,恒通股份董事长李洪波还提议,公司以自有资金以集中竞价交易方式回购公司股票,用于股权激励或员工持股计划。2024年6月24日,恒通股份完成回购,实际回购公司股份836.49万股,占总股本的1.17%;回购均价9.56元/股,使用资金总额7998万元(不含交易费用)。

资料显示,恒通股份成立于2007年5月22日,主营危化品(LNG、液碱等)贸易、加气站经营、公路运输、车辆维修、驾驶员培训等。从2023年年报来看,LNG等危化品贸易贡献了公司八成以上的营收。公司控股股东是南山集团,实控人则是山东烟台龙口市东江街道南山村村民委员会。

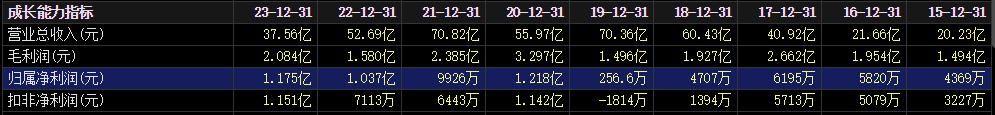

恒通股份于2015年6月30日在上交所挂牌上市,是国内首家道路运输A股上市企业。上市以来公司财务表现尚可,营业收入从2015年的20.23亿元增长至2023年的37.56亿元,增长约85%;扣非净利润从3227万元增长至1.15亿元,增长约256%。

截至8月16日收盘,恒通股份市值为59.42亿元。截至2024年一季度末,公司有股东1.32万户。

(文章来源:中国基金报)