期货市场的强制平仓机制是期货交易中的一个重要概念,它涉及到交易者的资金管理和风险控制。在期货交易中,交易者通常需要维持一定的保证金水平,以确保其持仓的稳定性。当市场价格波动导致交易者的保证金水平低于交易所规定的最低要求时,交易所将启动强制平仓机制,以减少系统风险。

强制平仓的过程通常是这样的:当交易者的账户保证金低于维持保证金水平时,交易所会发出追加保证金通知。如果交易者在规定时间内未能补足保证金,交易所将自动平仓部分或全部持仓,以恢复保证金水平。这种机制的目的是保护交易所和其他市场参与者的利益,防止因个别交易者的违约行为导致的市场连锁反应。

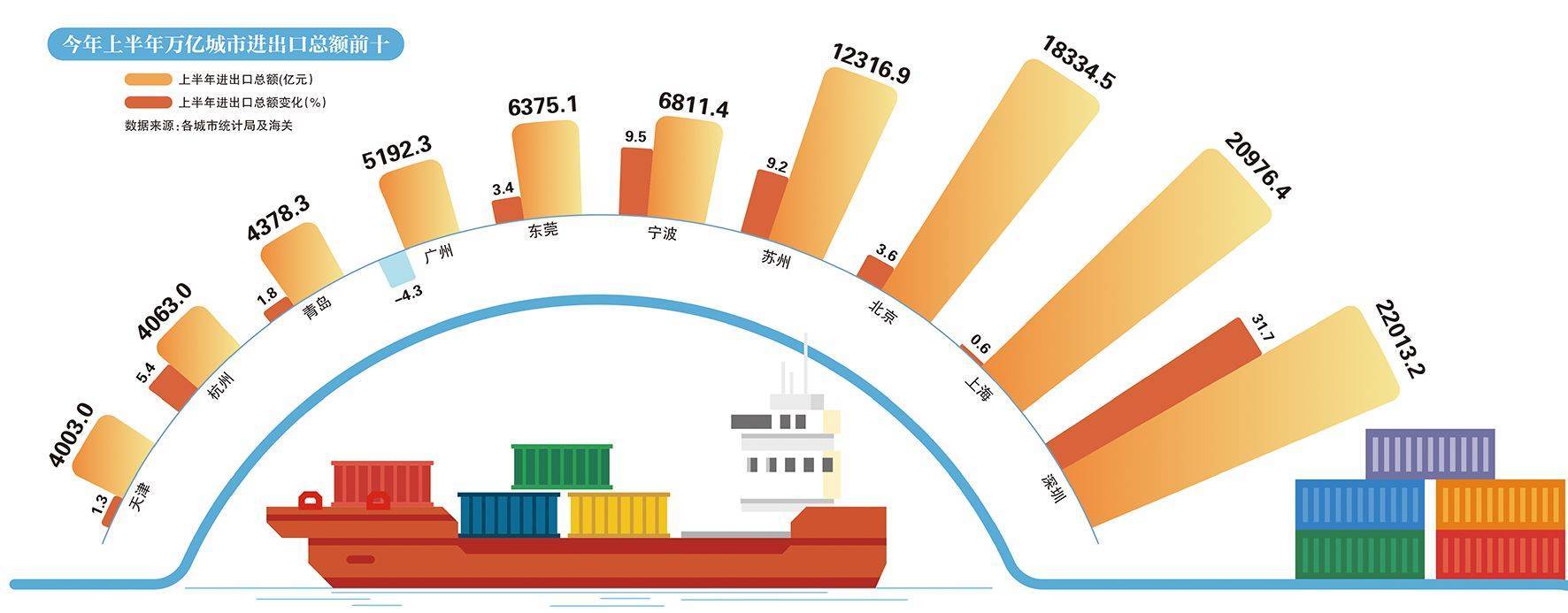

为了更直观地理解强制平仓的影响,我们可以通过以下表格来比较正常平仓和强制平仓的区别:

从表格中可以看出,正常平仓是交易者根据自己的交易策略和市场判断主动进行的,而强制平仓则是由交易所根据市场规则强制执行的。强制平仓可能会在不利的市场条件下进行,导致交易者承受更高的成本和损失。

因此,交易者在参与期货市场时,应当充分了解和掌握强制平仓机制,合理管理自己的资金和风险。这包括设置合理的止损点,定期监控账户的保证金水平,以及在市场波动较大时及时调整持仓策略。通过这些措施,交易者可以有效避免因强制平仓而带来的不利影响,保护自己的投资安全。

总之,强制平仓机制是期货市场风险管理的重要组成部分,它确保了市场的稳定运行和参与者的利益保护。交易者应当深入理解这一机制,并将其纳入自己的交易策略中,以实现更加稳健的投资回报。