交银国际发布研究报告称,维持宝胜国际(03813)“买入”评级,鉴于高线城市和高端价位均存压力,降低了对2024-25年收入和利润的预测,从而下调了每股收益预期。但鉴于利润率的改善及派息率的提升,该行认为宝胜具备估值上升的空间。目标价由1.46港元下调至1.01港元。

交银国际主要观点如下:

2024上半年净利润同比双位数增长,首次派发特别股息。

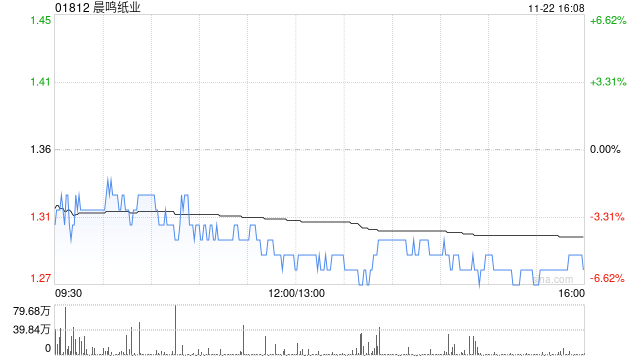

宝胜上半年销售额同比下跌8.9%至99.83亿人民币,但得益于有效的折扣管控,上半年毛利率和经营利润率分别同比提升0.7/0.5个百分点至34.2%/4.8%。归母净利润同比增长10.2%至3.35亿人民币,利润率提升0.6个百分点至3.4%(2023上半年为2.8%)。宝胜派发中期股息每股0.02港元,并首次派发特别股息每股0.02港元,派息率合计达63%。

高线城市客流量承压,预计下半年收入端同比表现与上半年相似。

上半年宝胜位于高线城市的实体门店客流量同比跌幅超3成,相比之下,低线城市客流量相对稳健,加盟店表现稳定。同时,相较于中低端价位的鞋履品类,高端价位复苏的趋势较缓。高线城市客流量及高端价位产品的压力使得宝胜2024上半年的同店销售下滑约16.4%,其中部分压力被实体门店网络的整合以及销售转化率的提升所抵消。展望未来,面临多地店铺客流量承压的情况,公司以维稳利润为优先,提升存货管理效率和销售效率,并加快低线城市的渗透。

折扣率管控带来成效,下半年预计维稳毛利率。

公司上半年严控各渠道折扣力度,总体折扣率同比低个位数改善,并提升了毛利率。鉴于下半年线下渠道仍存压力,并会冲减持续的折扣管控带来的正面影响,宝胜将加速优化渠道比例,多元化B2C渠道,尤其是微信、抖音等泛微销售(线上引流目前对线下销售贡献达15.1%),以加快产品流转并维持新品和库龄比率的平衡。依靠折扣管控和渠道优化,有望维稳下半年的毛利率表现。