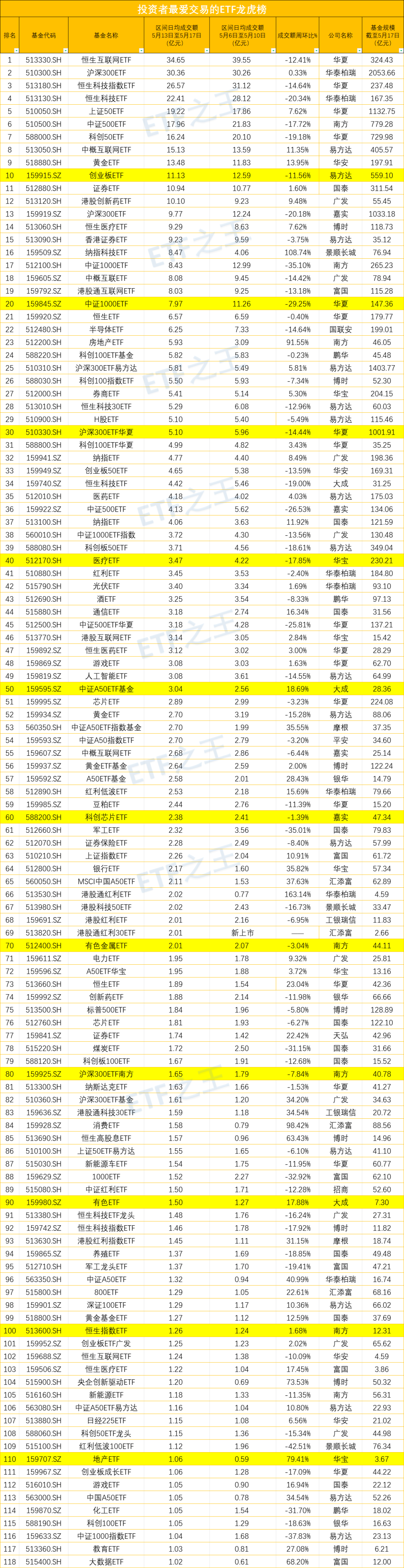

真金白银的交易数据,揭开ETF交易的秘密!

截至5月17日一周,『12只ETF日均成交额超过10亿元,118只日均成交额超1亿元』。其中:

『恒生互联网ETF』日均成交额34.65亿元,位列第一名;

『华泰柏瑞沪深300ETF』日均成交额30.36亿元,位列第二名;

『华夏恒生科技指数ETF』日均成交额26.57亿元,位列第三名。

五一长假之后的市场,其实挺有意思的,而且也不缺少话题点。但是,如果要说最吸引目光的市场,我相信港股市场绝对NO1!

为什么这么说?因为大家可以看一下龙虎榜的日均成交额数据,在沪深300相关ETF持续霸榜之后,最近两周恒生互联网ETF都是无可争议的第一名,虽然环比减少了,但是这个数据依然比较亮眼。

此外,其它港股的相关跨境ETF的成交额也维持在一个比较高的位置上,现在的情况就是,大家将更多的目光放在了港股市场。而究其原因,无外乎几个因素:

(1)日元持续贬值,日本股市吸引力正在下降,资金将目光放在了港股市场;

(2)今年3月份开始,南向资金加速流入港股市场,3月、4月单月南向资金净流入规模均超过700亿元;

(3)政策利好不仅让港股的流动性更活跃了(最典型的就是4月19日证监会发布的5项资本市场对港合作措施),还让港股的房地产板块企稳回升(4月30日的会议指出要消化存量房产和优化增量住房,引导房地产行业健康发展,减少房企流动性压力)。

数据由ETF之王整理自wind

关于比特币现货ETF,大家还是先当观众吧!

4月初我写龙虎榜的时候,曾经说过有三家内地公募基金公司借助其在香港的子公司申请了比特币现货ETF,如今这个消息已经尘埃落定,这三家公司也浮出了水面。

4月24日,香港证监会正式公示虚拟资产现货ETF获批名单,华夏(香港)、嘉实国际、博时国际旗下比特币现货ETF、以太币现货ETF在列。这6只现货ETF产品于4月25日-26日开始打新认购,4月30日在香港交易所上市。

当时的文章中,我提到的三家基金公司是华夏、嘉实、南方,最后的三家是华夏、嘉实、博时,三中二,还可以吧?

相较于此前在美国上市的比特币现货ETF,这次在港交所上市的有什么特点呢?

首日总净值:港交所>美国市场

在经过了打新认购后,这6只现货ETF的初始规模很亮眼。根据SoSo Value给出的数据,3只比特币ETF总净值2.48亿美元,3只以太坊ETF总净值4500万美元,合计净值近3亿美元。而在美国上市的比特币现货ETF产品,剔除由信托转为ETF的灰度,首日总净值仅为1.3亿美元,相差了一倍多。

首日交易额:港交所<美国市场

虽然净值高了不少,但是交易额却完败!同样是SoSo Value的数据,6只香港加密ETF在4月30日首日成交额仅为1270万美元,远低于美国ETF上市首日的46.6亿美元交易额,这个差距简直不要太大!

为什么会有这种差距?我认为主要是两方面原因导致的:

首先,这次在港交所上市的加密货币ETF是不允许大陆投资者参与的,只有非大陆、美国居民的投资者才能进行交易。也就是说,想要通过南向资金增加交易额这条路目前是不可能的,而且据说这个方式在未来很长一段时间内都不会被打通。

其次,相较于美国加密货币ETF,香港加密货币ETF的费用比较高。根据SoSo Value给出的数据,目前美国共有11只比特币现货ETF,除了灰度和Hashdex外,规模最大的几只管理费率均在0.25%左右。而香港的这3只比特币ETF综合费用很高,华夏的1.99%,嘉实的1.00%,哪怕是费用最低的博时也有0.85%。面对如此巨大的费用差距,我相信只要是正常投资者,都会选择美国那几只吧?

所以,现在最关键的问题是,港交所的这三只比特币ETF后续的资金从哪来?就目前来说,单看比特币现货ETF这个品种,可能只有一条路,那就是香港散户。因为对于香港身份证持有人来说,买自家的比特币ETF门槛更低,买美国的不仅需要专业投资人资格,而且申请难度较大(需要出具800万港币投资组合或者4000万港币总资产证明)。

在产品及公司规模方面,ETF之王整理了『权益类ETF』的规模(股票ETF+跨境ETF)。在A股基金公司权益类ETF规模排行中,截至5月17日:

『摩根基金』规模增长6.88亿元排名第一。

最近这几周,其实权益类ETF基金公司的规模变化没什么亮点或者说能拿出来说的地方,尤其是现在的市场环境还是比较震荡,哪怕是有政策利好加持,大家也不像曾经那样无脑买买买了,都有了自己的判断和顾虑,这说明我们的ETF投资者越来越成熟了,这是个好事。

ETF基金公司大事件:

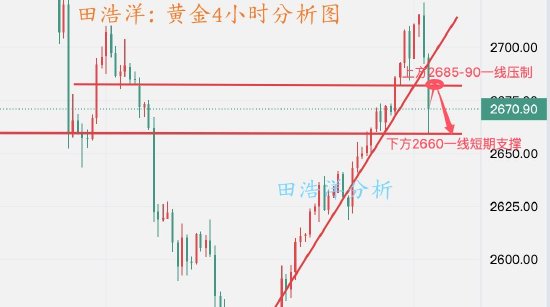

在沉寂了一小段时间后,黄金又掀起了疯狂浪潮,金价接连创下了新高。

今年,聪明资金也像大妈们疯狂扫货黄金一样,纷纷进场。比如,永赢旗下黄金股ETF规模较年初增加416.95%,截至5月17日,近5日吸金已超1亿元,近60日吸金超7亿元。

而且面对黄金价格居高不下的场面和投资市场上的需求,各家基金公司也是纷纷响应布局相关产品。今年以来,国泰、华安、工银瑞信均新发了中证沪深港黄金产业股票ETF,平安基金也新发了中证沪港深黄金产业ETF。

平安中证沪港深黄金产业ETF的拟任基金经理王仁增认为,黄金作为避险属性资产和美元资产储备的替代,正迎来长期配置机会。在货币属性、金融属性、商品属性、避险属性是黄金的四大核心属性之下,黄金价格具备长期攀升的基础,而金价持续走强也将带动黄金产业个股的表现。

老K认为,如果黄金价格继续维持这个场面,后续只会有越来越多的基金公司进场布局,品种也可能更多元化,这也会让投资者对投资黄金拥有更多的选择。

数据由ETF之王整理自wind

注意!!!不少读者都说现在的榜单太长了,所以我思考了一下进行了调整,从这期龙虎榜开始,我只统计规模在50亿以上的股票型ETF。

截至5月17日,规模在50亿以上的股票型ETF产品方面:

『汇添富MSCI中国A50ETF』规模增长4.21亿元(涨幅7.17%),规模增量第一;

『鹏华酒ETF』规模增长3.91亿元(涨幅4.19%),规模增量第二;

『华泰柏瑞红利低波ETF』规模增长3.89亿元(涨幅5.13%),规模增量第三。

其实如果只看规模变化,上周股票型ETF并没有什么可说的点,而且大部分股票型ETF在上周规模都经历了缩水,这可能也跟上上周规模增长较大有关。

数据由ETF之王整理自wind

中证A50ETF规模、份额双丰收

如果要问2024年A股市场上热度最高的宽基指数,我相信中证A50指数是当之无愧的第一!

今年3月初,首批10只中证A50ETF陆续成立,随后遍一发不可收拾,成为了聪明资金的心头好。Wind数据显示,截至5月20日,这10只中证A50ETF的总规模达到了214.50亿元,总份额为204.97亿份,这两组数据均创下了历史新高。

如果单独看这10只ETF的规模,摩根基金、平安基金、大成基金旗下的中证A50ETF规模分别为38.64亿元、34.93亿元、30.69亿元排名前三。

值得一提的是,虽然成立时间不是很久,但是在5月份以来全部A股股票型ETF的资金净流入TOP10中,有五只中证A50ETF上榜,其中摩根基金旗下的中证A50ETF指数基金净流入超过了10亿元,这是十分难得的。

我知道目前大家将目光都放在了港股市场和高股息资产上,但是我想说,希望大家在重点关注港股一级高股息资产的同时,也要稍微照顾一下中证A50ETF,因为这类产品的投资价值一直都很高。

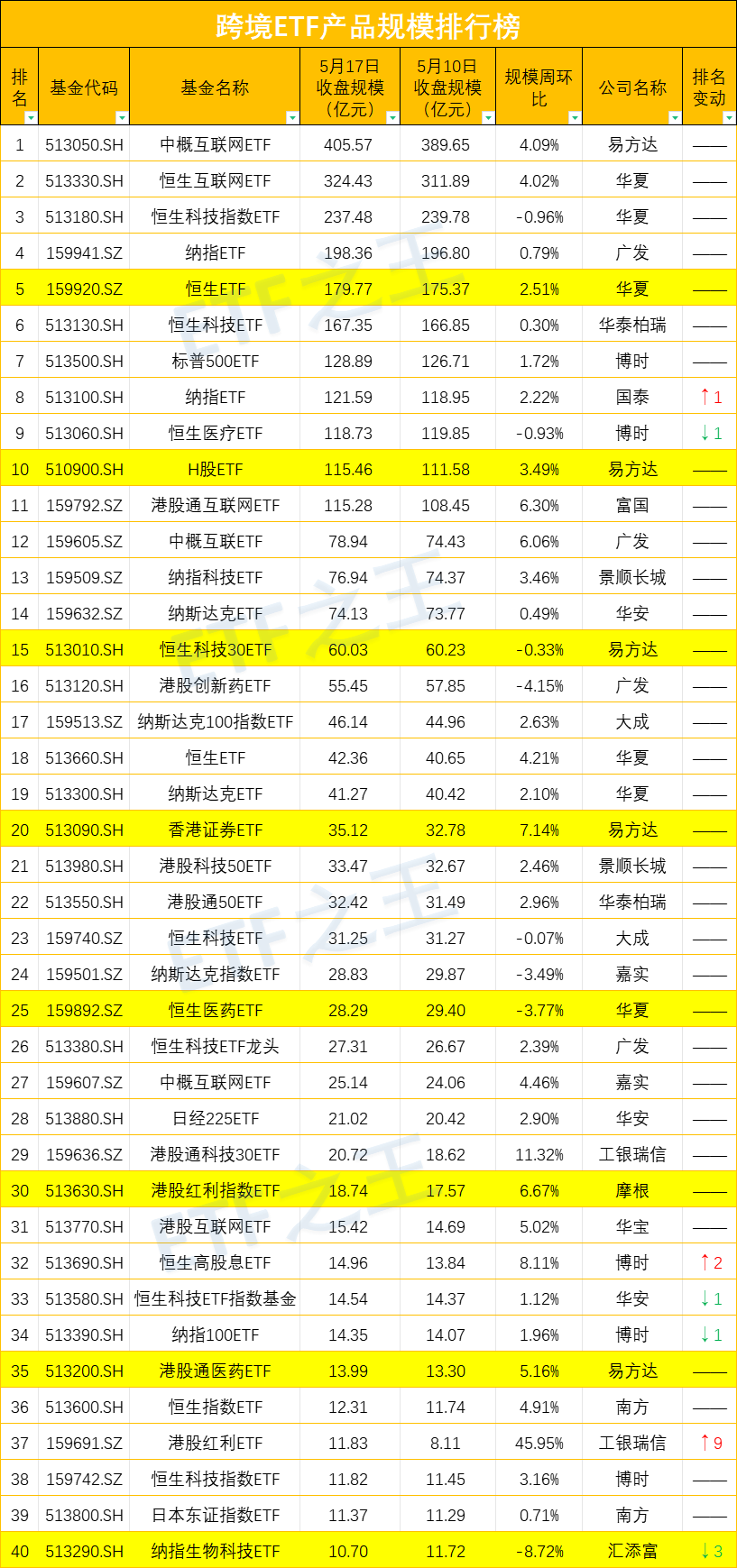

注意!!!不少读者都说现在的榜单太长了,所以我思考了一下进行了调整,从这期龙虎榜开始,我只统计规模在10亿以上的跨境ETF。

跨境ETF产品规模排行榜方面,『易方达中概互联网ETF』规模增长15.92亿元居首位。

数据由ETF之王整理自wind

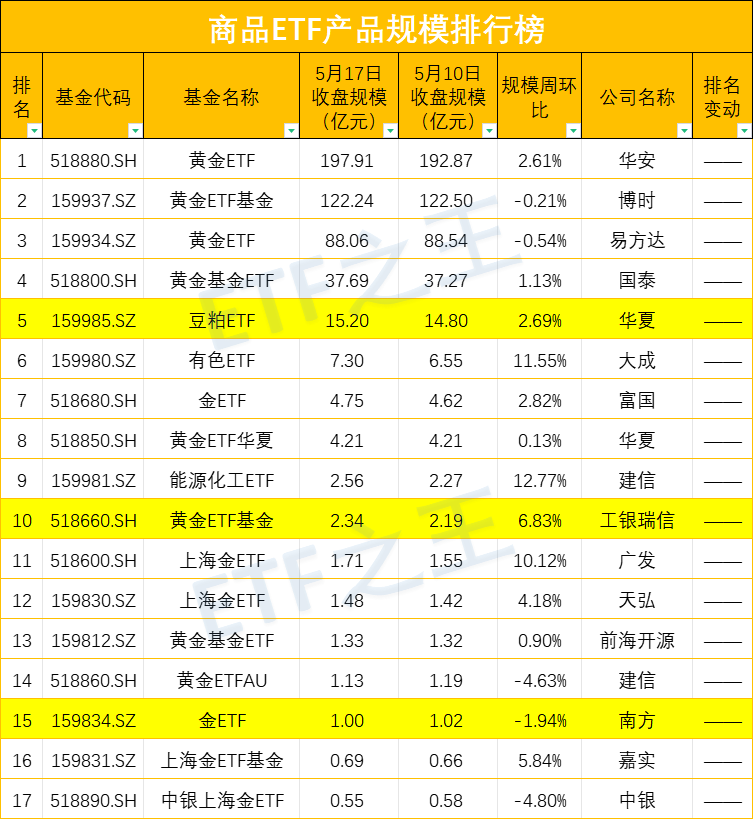

商品ETF产品规模排行榜方面,『华安黄金ETF』规模增长5.04亿元排名首位。

数据由ETF之王整理自wind

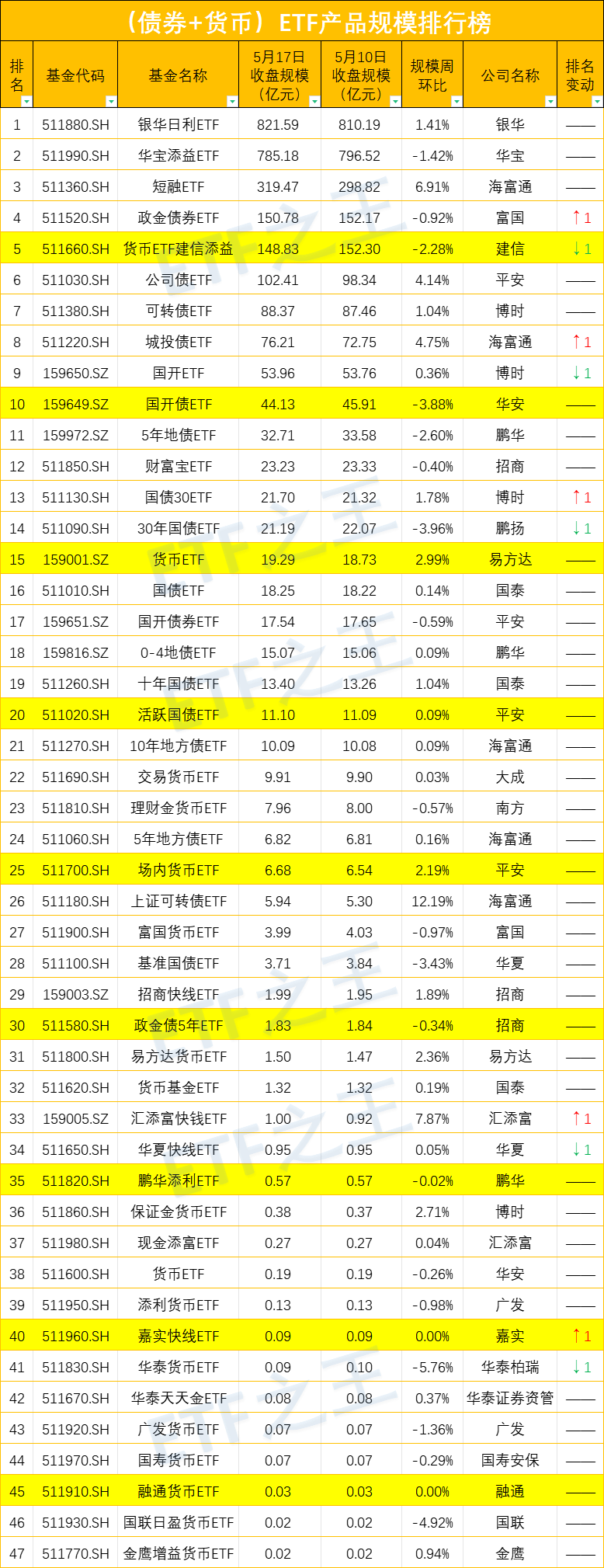

在目前47只(债券+货币)ETF中,『海富通短融ETF』规模增长20.65亿元排名首位,总规模突破了300亿元。

数据由ETF之王整理自wind