在金融市场中,评估金融产品的价值与价格差异是投资者做出明智决策的关键步骤。期货市场作为金融衍生品的重要组成部分,其产品价值的准确评估尤为重要。本文将探讨如何通过专业技能和市场分析来评估期货产品的价值与价格差异。

一、基本面分析

基本面分析是评估期货产品价值的基础。这包括对相关商品的供需情况、生产成本、季节性因素、政策影响以及全球经济状况的深入研究。例如,对于农产品(000061)期货,了解种植面积、天气条件、库存水平和消费趋势是至关重要的。通过这些数据,投资者可以预测市场价格的走势,从而评估期货合约的内在价值。

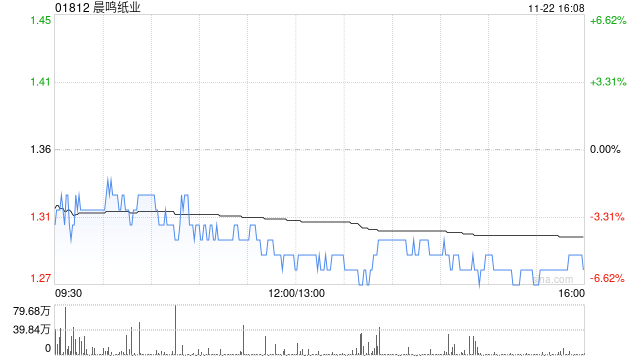

二、技术分析

技术分析是通过研究历史价格和交易量数据来预测未来市场走势的方法。常用的技术分析工具包括趋势线、支撑和阻力水平、移动平均线、相对强弱指数(RSI)等。技术分析可以帮助投资者识别市场趋势和潜在的转折点,从而在价格与价值出现差异时做出交易决策。

三、市场情绪分析

市场情绪分析关注的是投资者的心理和行为对市场价格的影响。通过观察市场参与者的情绪变化,如恐慌、贪婪或乐观,投资者可以更好地理解价格波动的原因。例如,当市场普遍预期某种商品的供应将减少时,即使实际供需情况并未发生显著变化,价格也可能因为市场情绪的推动而上涨。

四、风险管理

在评估期货产品的价值与价格差异时,风险管理是不可或缺的一环。投资者需要通过设定止损点、分散投资组合、使用期权等工具来管理潜在的风险。有效的风险管理可以帮助投资者在价格波动中保持冷静,避免因情绪驱动的错误决策而造成损失。

五、案例分析

以下是一个简单的案例分析,展示了如何综合运用上述方法来评估期货产品的价值与价格差异:

分析方法 应用实例 基本面分析 假设某农产品期货的种植面积减少,预计产量将下降,这可能导致价格上涨。 技术分析 通过观察价格图表,发现该农产品期货价格已突破关键阻力位,预示着上涨趋势。 市场情绪分析 市场普遍预期该农产品供应紧张,导致投资者情绪偏向买入,进一步推高价格。 风险管理 设定止损点在关键支撑位下方,以控制潜在的下跌风险。通过综合运用基本面分析、技术分析、市场情绪分析和风险管理,投资者可以更全面地评估期货产品的价值与价格差异,从而在复杂多变的金融市场中做出更为明智的投资决策。