期权保险的作用与选择

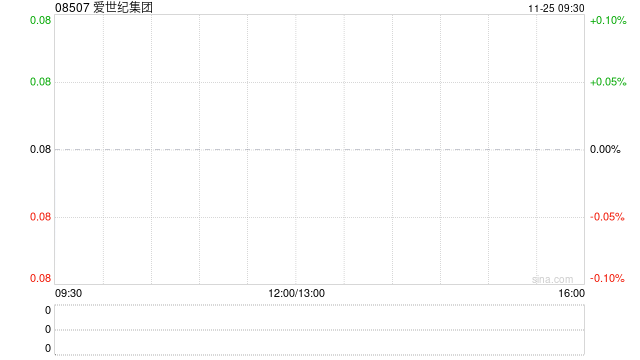

在期货市场中,期权作为一种金融衍生工具,其保险功能为投资者提供了风险管理的重要手段。期权保险,即通过购买期权合约来对冲潜在的损失,是投资者在面对市场不确定性时的一种自我保护策略。

期权保险的核心作用在于其能够为持有者提供价格保护。例如,一个持有期货合约的投资者,可以通过购买看跌期权来保护自己免受价格下跌的风险。同样,希望锁定未来购买价格的投资者,则可以选择购买看涨期权。这种策略允许投资者在市场波动中保持灵活性,同时限制潜在的损失。

在选择期权保险时,投资者需要考虑几个关键因素:

期权保险的成本,即期权费,是投资者必须考虑的直接支出。虽然购买期权会产生额外的费用,但这种成本通常远低于潜在的市场损失。因此,期权保险是一种成本效益较高的风险管理工具。

此外,投资者在选择期权保险时,还应考虑市场的流动性、波动性以及自身的投资目标。流动性高的市场可以提供更多的期权选择,而高波动性则可能增加期权的价值。投资者的目标,无论是保护现有持仓还是为未来交易锁定价格,都将影响期权保险的具体选择。

总之,期权保险是期货市场中不可或缺的风险管理工具。通过合理选择期权类型、执行价格、到期时间和成本,投资者可以在保护自身利益的同时,保持市场的参与度和灵活性。