财联社8月9日讯(编辑 潇湘)过去一周,以日股和美股为代表的全球股市动荡,正促使不少亚洲股票投资者将目光转向了其他市场,而在这其中,眼下估值较低的中国股票的吸引力无疑正脱颖而出。

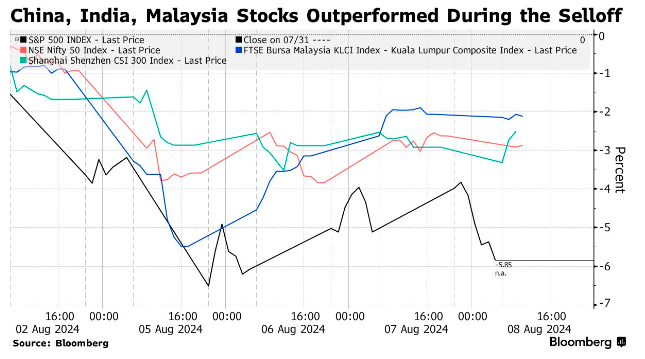

行情数据显示,尽管周四录得了逾一年半来最大的单日涨幅,但自上周四美国经济数据不佳引发大跌以来,标普500指数仍累计下跌了约3.7%,同时每日行情的上下波动依然极为剧烈;而处于本轮“黑色星期一”行情风暴眼的日股也同样如此。自上周四以来,日经225指数的累计跌幅仍有约10%。

相比之下,A股与一些其他亚洲新兴经济体的市场,在本轮美日市场巨震的背景下,则体现出了一定的抗跌性。尤其是在“黑色星期一”当天,上证综指甚至曾一度在早盘逆势上涨,这一幕迄今无疑仍颇为令人印象深刻。

对此,法国兴业银行、景顺香港和瑞银集团等机构,近来纷纷看好中国股市的吸引力;而在其他亚太新兴市场方面,高盛集团本周则上调了马来西亚股市的评级,理由是该市场在面对外部冲击时更为具有防御性。此外,印度股市也因其快速增长的经济和国内驱动的市场而受到了一些机构的青睐。

英国资产管理公司Abrdn亚洲股票部副主管Pruksa Iamthongthong表示,亚洲主要新兴市场股市较具韧性,这意味着在其盈利前景有望改善之际,投资者之前的仓位配置“太轻”。她补充称,这些国家从美联储潜在降息中受益程度可能要好于发达市场。

中国股市脱颖而出

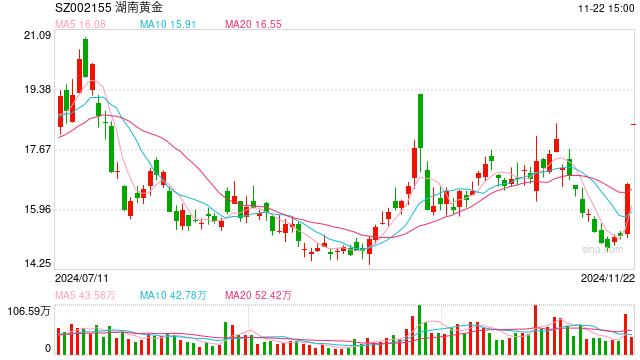

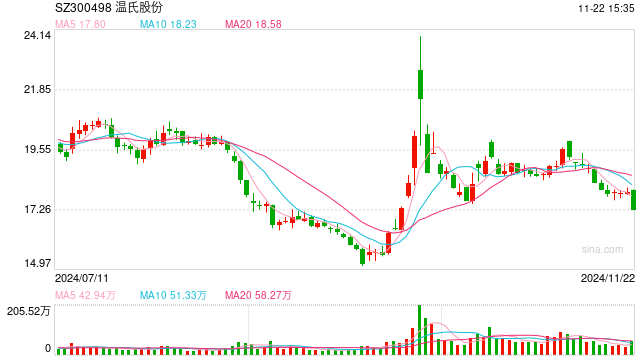

尽管过去一段时间中国市场面临的动荡和不确定性,曾一度令一些外国投资者望而却步,但眼下中国市场低廉的估值正重新唤起他们的投资欲望。截止周四,沪深300指数今年迄今仍下跌了约2.6%。

分析师Francis Chan和Marvin Chen在一份报告中写道,“中国内地市场躲过了八月初全球股市大跌的最坏影响,预计这一势头还将持续下去,”他们补充称,这一相对优异的表现源于其“低廉的估值”。

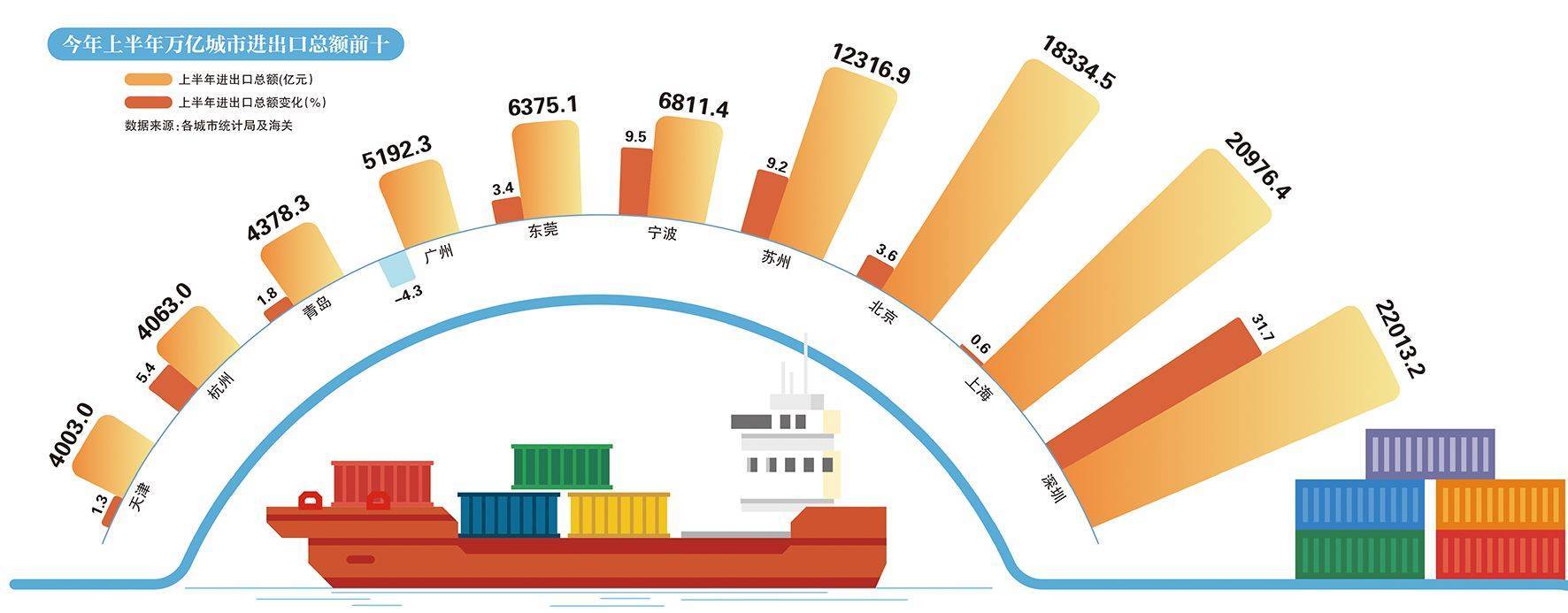

根据中国央行公布的数据,截至6月底,境外投资者持有价值约2.7万亿元人民币(3770亿美元)的中国境内股票,约占市场总额的4%。

根据业内汇编的数据,按市盈率估值计算,沪深300指数与MSCI全球指数相比,仍存在约35%的折价。

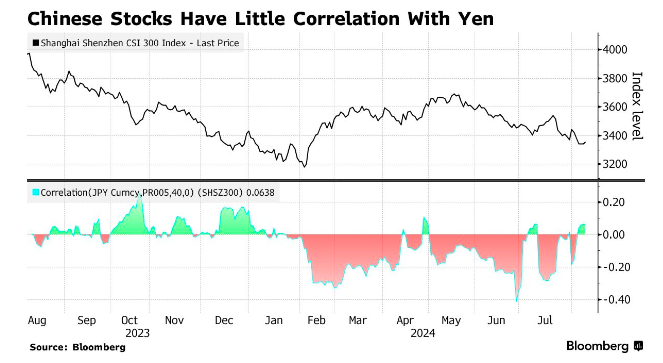

法国兴业银行策略师Frank Benzimra认为,最近的全球经济衰退风险增加了资金从日本转向中国的可能性,因为中国市场的估值偏低,与其他市场的关联性也较弱。

联博基金副总经理、投资总监朱良近期在接受媒体采访时也表示,从历史数据来看,流入中国股市的外资与美元利率呈反向联动关系。因此,随着美国降息信号日渐强烈,如果未来美元利率下行,将有利于资金回流到中国股市。

朱良表示,从估值角度来看,目前中国股市是全球非常具有吸引力的市场之一。有预测显示,2024年中国上市企业的盈利有望保持增长势头,预计每股盈利增长率在15%左右。

其他亚洲市场“良机”

除了中国市场外,不少业内机构眼下也正聚焦于印度与东南亚市场。

虽然印度股市在经历了创纪录的八年牛市后仍然估值昂贵,但随着人们对印度总理莫迪的第三个任期,将帮助印度继续实现世界领先的经济增速的预期不断增强,外国投资者正在慢慢回归。

印度市场的另一项强大韧性根基是,本地资金如今占据的压倒性主导地位。根据当地数据提供商primeinfobase.com的统计,截至6月底,海外投资者对印度最大交易所——印度国家证券交易所(NSE)上市股票的持有比例已降至17.4%,为2012年12月以来的最低水平。

杰富瑞金融集团股票策略全球主管Christopher Wood在一份报告中写道,“印度股市近期的强劲表现清楚地表明,面对美国经济下滑和华尔街的相关抛售,印度股市要比日本等国市场更具韧性。印度股市一直受到国内资金的推动,而日本的情况恰恰相反。”

当地经纪商Anand Rathi Wealth Ltd. 的分析表明,跨境日元套利交易的退出对印度市场几乎没有影响,因为印度参与的所谓套利交易不到全球总额的3%。

在日本央行意外加息导致日元飙升后,这种长期以来流行的融资套利策略——即以低利率的日元借款,为在其他地方购买高收益资产提供资金,在过去一周受到了沉重打击。

此外,以马来西亚为代表的一些东南亚市场,当前也开始吸引了不少投资者的目光。根据高盛的分析,东南亚地区和防御性行业在美国和日本股市回调时的下行风险最低。在过去的类似事件中,它们反而往往表现出色。

今年是马来西亚总理安瓦尔·易卜拉欣上任的第二年,其任内的多项举措带来了政治稳定,当地经济增速强劲和货币走强也提振了投资者对当地资产的信心,因此投资者对马来西亚市场的交投情绪有所改善。

CGS-CIMB国际策略师Chehan Perera在一份最新报告中写道,“在政策连续性、盈利改善和本币升值的背景下,我们认为这是马来西亚股票难得的买入机会。”