期权炒单的风险管理

在金融市场中,期权作为一种衍生工具,为投资者提供了多样化的投资策略。然而,与所有金融工具一样,期权交易也伴随着一定的风险。有效的风险管理是期权炒单成功的关键。本文将探讨期权交易中的风险管理策略,帮助投资者更好地控制风险,提高交易效率。

1. 了解期权的基本特性

在进行期权交易之前,投资者必须充分了解期权的基本特性,包括期权的类型(看涨期权和看跌期权)、行权价格、到期日以及期权的价格波动等。这些基本知识是进行风险管理的基础。

2. 设定风险限额

投资者应根据自身的风险承受能力,设定每笔交易的风险限额。这通常意味着在每笔交易中,投资者只愿意损失一定比例的资金。通过这种方式,可以避免因单笔交易损失过大而影响整体资金的安全。

3. 使用止损订单

止损订单是期权交易中常用的风险管理工具。通过设置止损点,投资者可以在市场走势不利时自动平仓,从而限制损失。止损点的设定应基于市场分析和个人的风险偏好。

4. 分散投资

不要将所有资金投入单一的期权交易中。通过分散投资,投资者可以降低因单一交易失败而导致的整体资金损失。选择不同类型的期权、不同的到期日和不同的行权价格,可以有效地分散风险。

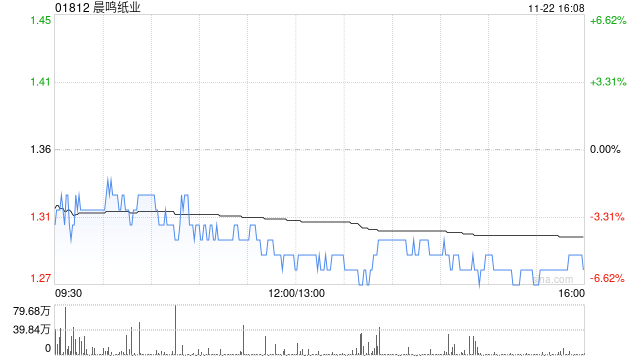

5. 持续监控市场动态

市场条件是不断变化的,因此投资者需要持续监控市场动态,及时调整交易策略。这包括关注宏观经济数据、公司财报、政策变动等可能影响期权价格的因素。

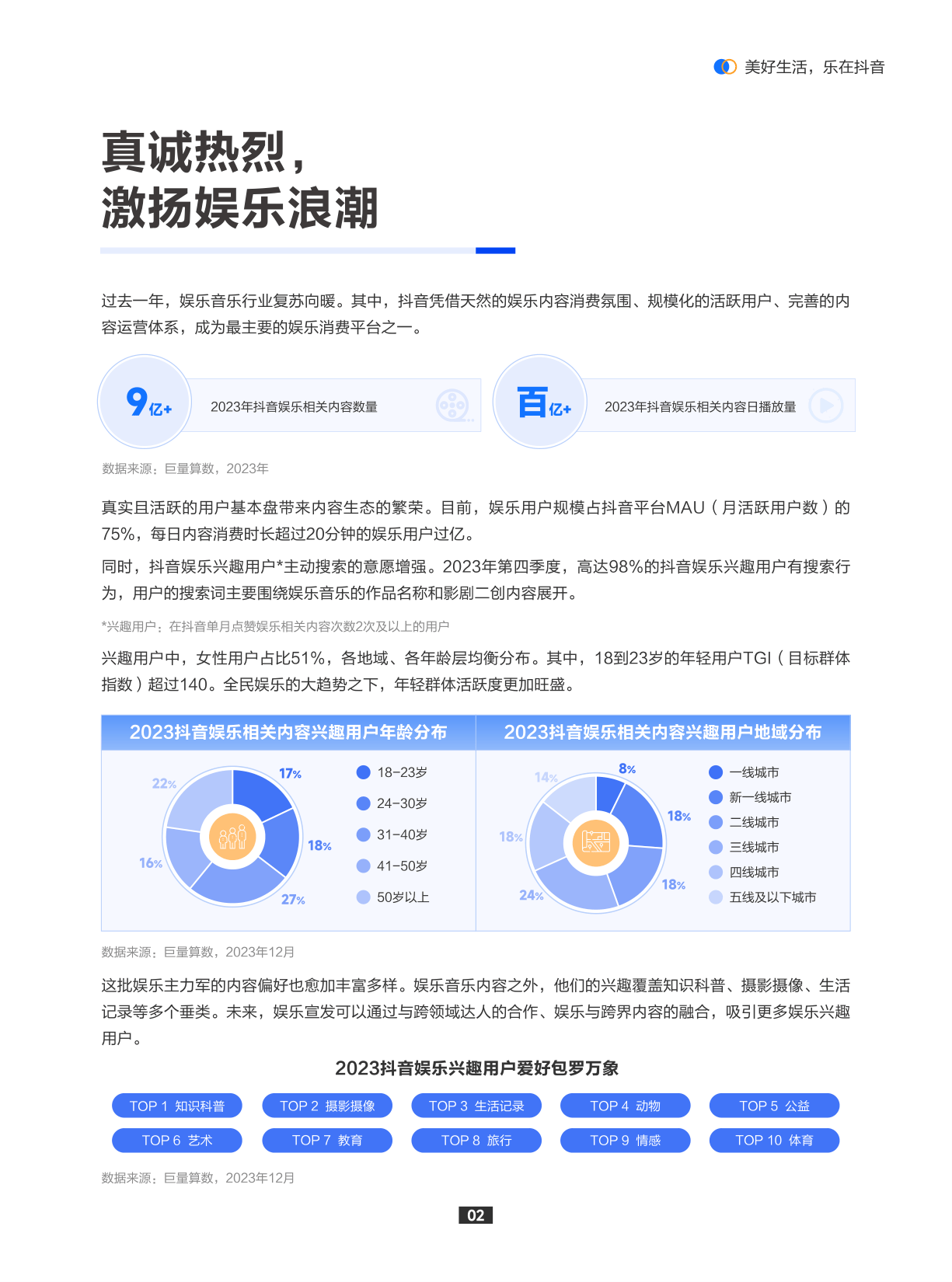

6. 使用期权组合策略

期权组合策略,如保护性看跌期权、跨式期权等,可以帮助投资者在不同市场条件下平衡风险和收益。这些策略通过同时买入或卖出不同类型的期权,来构建一个风险相对可控的投资组合。

风险管理策略 描述 优点 缺点 设定风险限额 为每笔交易设定最大损失限额 防止单笔交易损失过大 可能限制盈利潜力 使用止损订单 在市场不利时自动平仓 快速限制损失 可能在市场波动时被过早触发 分散投资 投资于不同类型的期权 降低单一交易风险 管理复杂度增加 持续监控市场 实时调整交易策略 适应市场变化 需要持续关注市场 使用期权组合策略 构建风险可控的投资组合 平衡风险和收益 策略复杂,需要专业知识通过上述策略,投资者可以在期权交易中有效地管理风险,提高交易的成功率。然而,需要注意的是,没有任何策略可以保证完全避免风险,因此投资者在进行期权交易时应始终保持谨慎。