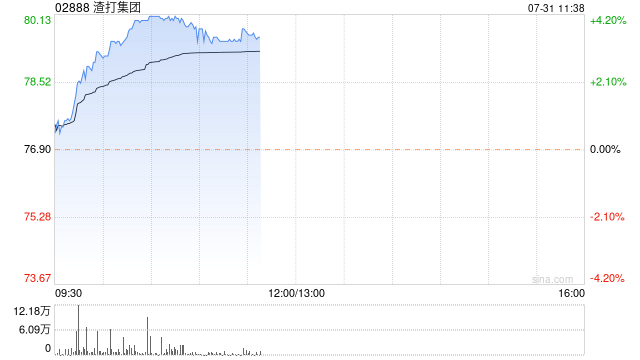

中金发布研究报告称,维持渣打集团(02888)“中性”评级,虽然公司经调口径税前利润好于预期,但经调口径外,本季产生1.74亿美元津巴布韦业务出售相关的外汇储备亏损(不影响核心一级资本),且上调2024E“Fit

for

growth”支出的预测,因此下调2024E盈利预测4.5%至38.27亿美元,目标价82.8港元。渣打集团公布2Q24业绩,小幅高于该行及市场预期。

中金主要观点如下:

净利息收入优于该行和市场预期,得益于对冲工具到期和资产端结构优化。

2Q24公司经调净利息收入25.60亿美元,环比增长5.8%,净息差1.93%,环比提升17bp,其中主要影响因素包括:1)如公司此前指引,短期对冲工具到期贡献0.84亿美元环比增长;2)资产端结构优化提振息差;3)利率下行、存款重定价和贷款减少则在本季对净利息收入有小幅拖累。此外,公司提示虽然美元升值会对净利息收入有约1亿美元的拖累,但维持100-102.5亿美元2024E全年净利息收入的指引不变。

贷款增长不及该行和市场预期,高利率环境下贷款需求仍不佳。

若剔除汇率等因素影响,公司2Q24末客户贷款环比微增,增量主要来自CIB部门,WRB部门继续受到住房按揭的拖累;2Q24末客户存款环比增长2%,主要来自CIB部门CASA存款和WRB部门定期存款增长。渣打2Q24平均生息资产环比下降4%,主要来自资产端结构优化、对低收益国债的进一步压降。

非息收入略低于该行和市场预期,金融市场和财富管理两大引擎延续良好表现。

由于公司6月对金融市场、财富管理和银行业务收入指引较为积极,市场对本季非息收入已有较为充分的计入,但仍不可否认,渣打二季度继续保持了非息收入的强劲增长。2Q24公司金融市场、财富管理、银行业务分别同比-9%、+25%、9%。2Q24金融市场业务因2Q23高基数同比有所回落,其中episodic收入同比下降45%,但更能反映公司内生增长的flow收入同比增长8%。2Q24公司财富管理业务延续强劲的增长,2Q24新增富裕客户数(Affluent

NTB)6.5万人,富裕客户资产净流入(Affluent NNM)130亿美元,富裕客户AUM环比增长5%至2940亿美元。

营业费用优于该行和市场预期,公司指引下半年费用或有小幅上行。

2Q24公司营业费用同比环比分别+2.1%、+3.6%,环比增长主要来自每年4月员工薪酬调整,同时费用增长也来自公司因客户需求良好而进行的业务扩张。公司业绩会上指引由于加大投资力度,下半年季度费用水平或较2Q24有小幅上升,但量级并不大,只有大概几千万美元。

信用减值明显优于该行和市场预期。

2Q24公司信用减值0.73亿美元,该行测算信用成本约10bp,环比下降14bp。分业务看,CIB部门信用减值仍然保持低位,且本季受益于部分主权敞口评级上调(部分计入企业中心);WRB部门是公司信用减值的主要来源,但季度环比保持基本稳定;Ventures部门环比有回落,主要来自公司收紧虚拟银行Mox的信贷标准,资产质量有所改善。2Q24末,公司不良贷款环比下降1亿美元至25亿美元,公司内部评级为CG12和

early alerts的敞口环比分别持平和小幅上升1亿美元至10亿、50亿美元。

CET1充足率优于该行和市场预期,宣布15亿美元股权回购。

2Q24末,公司核心一级资本(CET1)充足率14.6%,环比上升1.0ppt,主要来自公司保持了良好的盈利能力以及RWA下降。2Q24末公司RWA环比下降4%,主要得益于主权敞口评级上调及市场风险RWA的下降。公司宣布中期每股派息9美分,并宣布公司历史上规模最大的15亿美元股权回购。

上调2024E营收指引,重申至2026E实现至少12%的经调ROTE。

本季公司将2024E全年经调营收增速指引由“接近5-7%区间上限”上调至“7%以上”,并重申至2026E经调营业费用小于120亿美元、经调ROTE达到12%的目标。