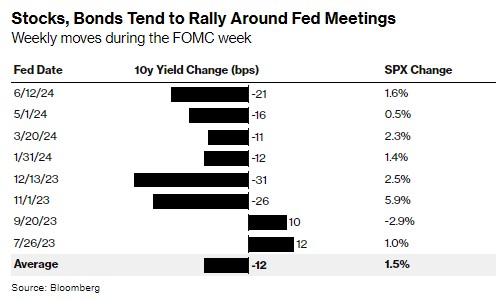

随着美联储官员开始为期两天的政策会议,历史站在了股市和债市多头一边。花旗的一项分析显示,在过去一年的八次美联储会议中,股市和债市有六次出现周线上涨。

这一趋势在本周似乎已经开始显现,美国长期国债和标普500指数周一均双双收涨。事实上,美国债券市场有望第三个月上涨,这是三年来持续时间最长的一次,因为人们预期美联储主席鲍威尔将发出信号,暗示宽松周期即将开始。

花旗策略师Jabaz Mathai和Alejandra Vazquez在一份报告中写道:“我们认为,至少在周三联邦公开市场委员会(FOMC)结束时,美国国债可能会出现反弹。在本周FOMC会议举行之际,美国的金融状况有所缓解,因为鲍威尔总体上已经传达了比预期更为鸽派的态度。”

无论如何,过往记录对多头来说都是令人鼓舞的。根据花旗和相关汇编数据,在美联储过去八次会议当周,平均而言,10年期美国国债收益率下降了约12个基点,标普500指数上涨了1.5%。

股市和债市在美联储会议前后反弹的趋势——一种被称为“pre-FOMC drift”的现象——长期以来一直令投资者感到困惑。自2022年初鲍威尔推出几十年来最激进的货币紧缩政策以来,这一现象基本保持不变。

尽管预计美联储本周将继续把基准利率维持在20多年来的最高水平,但交易员将密切关注是否有迹象表明美联储即将开始放松政策。掉期交易员已经完全消化了9月份降息25个基点的影响,到年底将合计降息约64个基点。

不过,虽然花旗策略师指出,股市在反弹后通常会保持涨势,但他们表示,在周五的美国就业报告出炉前退出债券多头头寸是“谨慎的”做法——美国就业报告往往会引发市场大幅波动。

该行策略师表示,“FOMC会议日经常导致债券收益率下降和收益率曲线变陡,股市也随之上涨,并在第二个交易日走高,”但展望周三之后,“债券市场将需要弱于预期的数据来维持进一步的反弹”。