炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:天利

近日,卓正医疗控股有限公司(以下简称“卓正医疗”)正式向港交所递交招股说明书,拟主板挂牌上市,海通国际和浦银国际担任联席保荐人。招股书显示,卓正医疗成立于2012年,主要服务中高端医疗市场。卓正医疗采用家庭医疗模式,提供儿科、齿科、眼科等多专科服务。

根据弗若斯特沙利文的资料,按在中国覆盖的城市数量计,卓正医疗在所有私立中高端综合医疗服务机构集团中排名第一;按2023年付费患者就诊人次及收入计算,分别排名第二及第三。成立至今,卓正医疗已获得经纬创投、富德生命人寿、天图投资、前海母基金、中金资本、水木基金、H Capital、浅石创投、华林证券、腾讯等知名机构的投资。

然而,在对招股书进行梳理后发现,公司存在仍存在诸多隐忧。首先,公司营收虽稳步增长,但亏损额却持续扩大,三年累亏8.26亿。同时,公司通过发行可赎回可转债获得融资的同时录得大量金融负债且已到赎回期,目前已资不抵债并面临较大偿债压力。此外,公司递表前夕对外收购案疑点重重,出现同股不同价,关联方突击入股被收购标的等现象,且被收购公司资产、盈利能力等均未披露。

三年累亏8.26亿 可转换可赎回优先股接近赎回期

从财务数据看,卓正医疗近三年营收虽稳步增长,但亏损额却持续扩大,2021年-2023年年亏损额分别为2.51亿元、2.22亿元、3.53亿元,3年累计亏损8.26亿元。

即使剔除财务成本以及可转换可赎回优先股公允价值亏损,只看经营部份,公司仍录得持续净亏损,报告期内亏损额分别为1.09亿元、1.38亿元、6693.3万元,公司尚未形成自主造血能力。从成本端来看,导致经营亏损的主要原因在于公司行政支出居高不下以及折旧与摊销的持续增长。

报告期内,卓正医疗行政开支分别为1.44亿元、1.83亿元和1.92亿元,已显著高于同期4955.2万元、4398万元、1.34亿元的毛利水平。折旧与摊销方面,由于公司2023年1月在广州开设了一家新医院,使得经营成本中的折旧与摊销成本同比提升38.3%至1.16亿元。

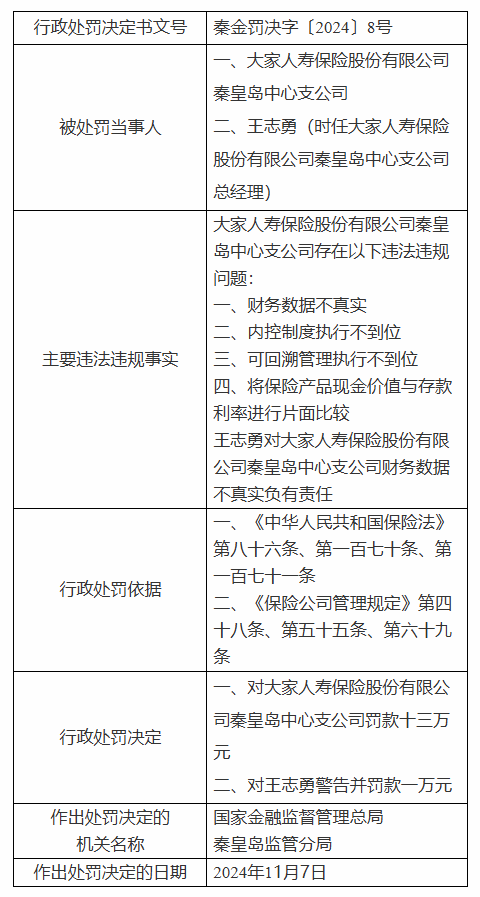

招股书显示,截至最后实际可行日期,卓正医疗在中国拥有及经营21家医疗服务机构,包括19家诊所和两家医院。此外,卓正医疗计划通过内生增长和战略收购继续扩大其医疗服务网络。因此,行政开支及日益增长的折旧与摊销作为公司经营模式下的刚性成本,未来仍将持续压缩公司的盈利空间。

值得关注的是,2023年公司收入已在COVID-19疫情后大幅反弹,实体医疗服务收入同比增长50.8%,毛利也由2022年的4398万元大幅增至1.34亿元。具体到各诊所来看,2023年公司下属医疗机构营收均创下三年新高。在此背景下,卓正医疗仍无法实现经营层面的盈亏平衡,未来能否在高基数下实现进一步增至并实现扭亏有待观察。

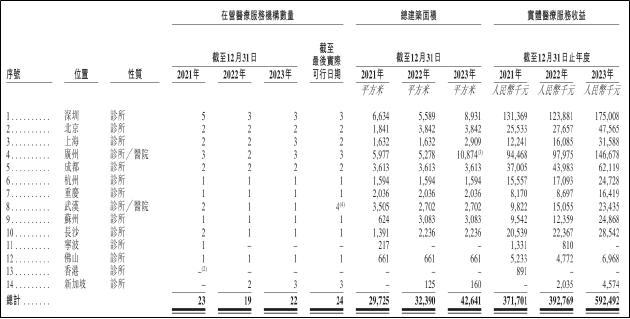

持续亏损之下,卓正医疗通过发行可转换可赎回优先股完成数轮融资。截至2021年、2022年及2023年12月31日,卓正医疗分别拥有17.52亿元、20.27亿元、23.37亿元的可转换可赎回优先股。

可转换可赎回优先股的主要条款中提到,如公司未能于2024年8月13日前完成IPO,各优先股股东可要求公司赎回该持有人当时持有的全部或部分发行在外优先股。应赎回每股优先股的赎回价等于该优先股发行价加上按12%的复合年利率计算的利息。而这也导致公司的金融负债高企,并进而导致公司已陷入资不抵债的状态。报告期内,公司净负债分别为10.53亿元、14.05亿元、17.61亿元。

值得关注的是,2023年由于可转换可赎回优先股接近赎回期,而公司尚未完成上市,公司流动负债显著增加,由2022年的2.36亿元激增至26.36亿元。而公司2023年期末现金及现金等价物余额仅1.98亿元,对应流动比率仅0.2,偿债能力出现显著风险,如未能成功上市或将面临破产清算。

对外收购疑点重重 同股不同价关联方突击入股标的公司

IPO前夕,卓正医疗于2024年3月收购武汉神龙天下及其附属公司,其拥有三家医疗服务机构,包括在武汉的一家医院及两家诊所。

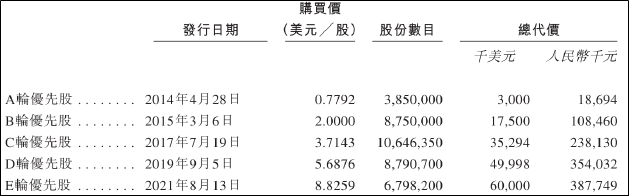

于收购前,宁波苇渡一期医疗创业投资合伙企业(有限合伙)(以下简称“宁波苇渡”)、深圳分享精准医疗投资合伙企业(有限合伙)(以下简称“深圳分享”)及H Pudding Co.,Limited(以下简称“H Pudding”)分别持有武汉神龙天下23.04%、8%及20%的股权。

其中,H Pudding为H Capital全资拥有,而H Capital为卓正医疗IPO前投资者,曾于2019年以总代价约4600万美元认购合共808.75万股D轮优先股,为公司关联方。武汉神龙天下另外两股东为独立第三方。

值得关注的是,在该次收购中出现同股不同价的现象,且价格差异较大。2024年1月25日,卓正医疗全资附属公司卓正瑞祥与宁波苇渡订立股份转让协议,以6千万元的价格收购其于武汉神龙天下的23.04%股权,每1%股权代价约260.42万元。同日,卓正瑞祥与深圳分享订立股份转让协议,以3千万元的价格收购其于武汉神龙天下的8%股权,每1%股权代价约375万元。

随后,2024年3月27日,卓正医疗与H Capital及H Pudding订立股份购买协议。H Capital通过H Pudding间接将其所持有的武汉神龙天下20%的股权转让给卓正医疗,卓正医疗则向H Capital发行184.91万股D轮优先股,对应公允价值约1.2亿元,每1%股权代价约600万元(按公允价值计)。而据天眼查显示,H Pudding于收购前夕的2024年2月5日刚刚成为武汉神龙天下的股东。

因此,卓正医疗与H Capital的交易本质上是公司以发行股份的方式,通过H Capital间接完成收购。但需要关注的是,为何收购价格显著高于与第三方交易价格?是公司股份公允价值虚高还是背后存在潜在利益安排?

招股书中提到,由于武汉神龙天下的资产及负债的独立估值尚未落实,卓正医疗仍未完成收购武汉神龙天下的会计处理,故无法作出有关业务合并的详尽披露。因此,相关收购价格是否公允,标的公司资产盈利情况均无从得知,整个收购案仍处于黑箱之中。

此外,不断的对外扩张在推高公司的行政开支以及折旧与摊销的同时,也带来了管理和内控方面的隐患。招股书显示,于往绩记录期间,卓正医疗未能为若干僱员缴纳全数社会保险及住房公积金供款并因此补缴690万元。此前据媒体报道,2022年卓正医疗曾因未发现幼童患颅缝早闭,导致病情延误需进行手术医治。

卓正医疗总裁周方此前接受媒体采访时曾表示“医疗是很慢的过程,它需要积累和沉淀。医疗也是一个信任门槛很高的行业,口碑和品质至关重要。”而目前急于上市的卓正,似乎正与自己的初心渐行渐远。