财联社7月23日讯(编辑 黄君芝)在多年表现不佳之后,小盘股最近迎来了好日子。但这种情况能持续下去吗?美国银行(Bank of America)的一项新研究概述了两项具体标准,可以作为小盘股将继续上涨的信号。

该行指出,10年期美国国债收益率必须保持在4%以下,而ISM采购经理人指数(PMI)必须升至50以上。

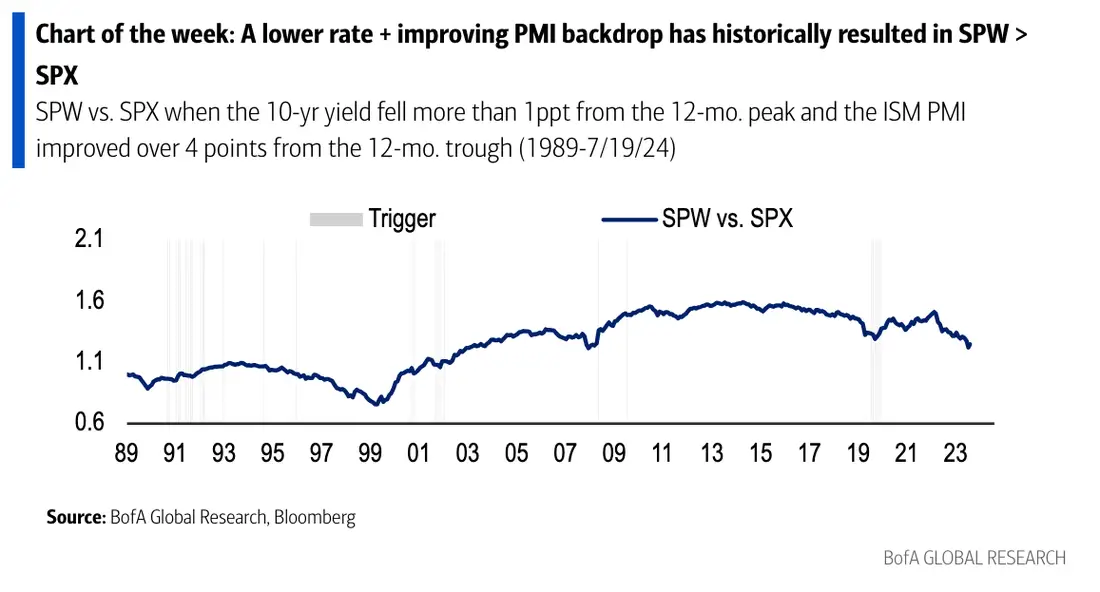

美银表示,过去,当这两个信号同时出现时,标普500等权重指数(SPW)优于市值加权指数(SPX),而后者更容易受到超大型科技股的影响。SPW被认为是小型股实力的良好反映。

美银分析师援引下图写道:“从历史上看,当10年期国债收益率从12个月高点下跌超过1个百分点(今天为 3.99%)且ISM PMI从低点上涨超过4个点(今天为50.5)时,SPW的表现在90%的情况下都比SPX平均高出6.3个百分点。”

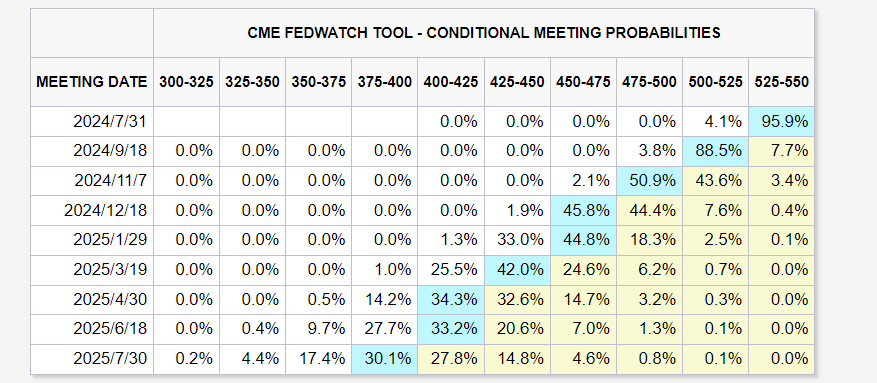

在6月份通胀数据出人意料地降温后,小盘股获得了增长动力,这增强了市场对即将降息的预期。投资者目前认为,美联储将在9月份开始放松政策的可能性为88.5%。考虑到这一点,投资者对有望从较低借贷成本中受益的行业变得更加热切。

华尔街看法不一

以小盘股为主的罗素2000指数已经显示出了复苏的迹象,7月份迄今飙升了10%以上。而在今年的大部分时间里,高利率和对大型科技股交易的狂热抑制了罗素指数的上涨势头。但随着投资者开始抢购这一被忽视的指数,一些人认为这是市场广泛波动的证据。

美国投资机构Fundstrat Global Advisors联合创始人兼研究主管Tom Lee上周表示:“我认为8月份真的会是一个轮动变得更加明显的月份,我认为小盘股将走强,标准普尔500指数可能持平,或者只是小幅下跌。”他预计罗素指数将上涨40%。

其他人则不那么肯定。

巴克莱发现,在首次降息后,小盘股的表现通常不会超过标准普尔500指数。该行分析师表示,事实上,罗素指数有下跌的趋势。

而且目前,美银所说的两项标准都没有达到,无法支撑更长时间的上涨。尽管10年期国债收益率自5月份达到峰值后逐渐下滑,但仍保持在4%以上。与此同时,6月份制造业PMI已降至48.5。

“制造业经济处于历史上第二长的低迷期,21个月内没有出现过连续两个月PMI超过50的情况。我们认为,这很大程度上是由去库存周期造成的,我们预计去库存周期将在下半年得到缓和。”美银分析师写道。